柔宇科技的IPO估值或超80億美元,遠超此前市場預期。據(jù)IPO早知道消息,深圳市柔宇科技股份有限公司(以下簡稱“柔宇科技”)于2020年12月31日正式遞交招股說明書,擬科創(chuàng)板掛牌上市,中信證券擔任保薦機構兼主承銷商,中金公司為聯(lián)席主承銷商。

柔宇科技計劃通過本次IPO募集144.34億元,將全部用于柔性前沿技術研發(fā)、柔性顯示基地升級擴增建設、柔性技術的企業(yè)解決方案開發(fā)、新一代柔性智能終端開發(fā)以及補充流動資金。

事實上,144.34億元的募資規(guī)模,已超彭博12月初報道的120億元,亦遠高于稍早前計劃赴美上市時的10億美元的募資預期。換言之,柔宇科技的IPO估值或將高于80億美元。

2019年7月,柔宇科技為籌備赴美上市特意搭建VIE架構;2020年6月則為回歸國內資本市場拆除VIE機構,并完成股份制改革。

IPO前,柔宇科技創(chuàng)始人、董事長兼總經理劉自鴻直接持有38.61%的股份,并通過“同股不同權”的設置總計持有71.56%的投票權;外部投資方中,深創(chuàng)投和中信資本分別持股7.35%和6.05%,是“唯二”持股超5%的機構股東。此外,松禾資本、IDG資本、基石資本、前海母基金、盈科資本等均在股東之列。

成立于2012年的柔宇科技通過自主研發(fā)的柔性集成電路技術,提供以全柔性顯示屏和全柔性傳感器等柔性電子為核心的一整套柔性產品和解決方案,主要應用于智能移動終端、智能交通、文娛傳媒、智能家居、運動時尚和辦公教育等行業(yè)。

全柔性顯示技術方面,柔宇科技在2014年開發(fā)出厚度僅有0.01mm、最小卷曲半徑僅有1mm的彩色全柔性、可反復折疊的顯示屏,并在2018年投產全球首條全柔性顯示屏大規(guī)模量產線。此外,柔宇科技還將創(chuàng)新性的柔性電子技術快速實現(xiàn)產品的應用和落地,2018 年10月發(fā)布全球首款消費級量產柔性屏折疊手機FlexPai柔派,并在2019年第一季度出貨。

全柔性傳感技術方面,柔宇科技則主要為客戶提供定制化的多類型全柔性傳感 器及解決方案服務,并推出RoWrite柔記系列等消費終端產品。

從兩者的協(xié)同性上來看,面向消費者的柔性電子產品可提高品牌知名度并推動柔性技術的普及、推廣和應用,而柔性電子解決方案則為行業(yè)客戶提供更多應用場景和產品選擇,從而吸引更多合作伙伴加入“柔性+”平臺,其現(xiàn)有的企業(yè)級客戶包括中國移動、中國電信、Vertu、空中客車、路易威登、瀘州老窖、東方演藝集團、格力電器等。

2017年至2019年,柔宇科技的營業(yè)收入分別為0.64億元、1.09億元和2.26億元,2018年和2019年的同比漲幅分別為68.47%和108.15%,2020年上半年的營收則為1.16億元。

柔宇科技在2017年至2019年以企業(yè)解決方案為主要收入來源,但占比呈逐年降低趨勢;而在2020年上半年,To C產品的占比首次超過50%。

值得注意的是,伴隨著柔宇科技的收入規(guī)模不斷擴大,其盈利能力扔未能取得較為顯著的提升。

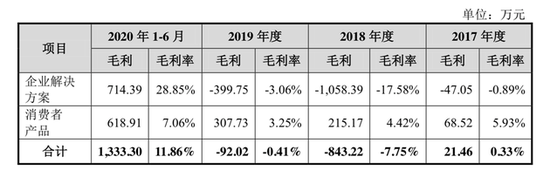

首先在毛利率方面,2017年至2019年、以及2020年上半年,柔宇科技的綜合毛利率分別為0.74%、-7.69%、-0.15%以及13.39%。

拆分來看,企業(yè)解決方案各期的毛利率分別為-0.89%、-17.58%、-3.06%和28.85%。柔宇科技表示,這與為布局市場產品定價而采取較低的定價策略有關;消費者產品在各期的毛利率則分別為5.93%、4.42%、3.25%以及7.06%,其的波動主要與消費者產品規(guī)模相對較小,但產品結構變化較大有關。

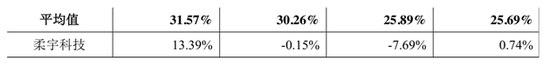

橫向對比方面,柔宇科技選取三星電子、龍騰光電、和輝光電、通用顯示器、視源股份、蘋果公司和應用材料為可比公司,而這7家企業(yè)各期的平均毛利率分別為25.69%、25.89%、30.26%以及31.57%,與柔宇科技存在一定的差距。

對此,柔宇科技解釋稱,其一是由于目前其尚處于從創(chuàng)業(yè)期到快速成長期的過程中,而上述同行業(yè)可比公司發(fā)展相對比較成熟;其二、柔宇科技與上述同行業(yè)可比公司主要產品應用領域各有側重,不同產品在技術研發(fā)難度、上下游議價能力、行業(yè)競爭程度等方面不盡相同,進而導致毛利率存在較大的差異。

當然,正是因為柔宇科技正處于快速發(fā)展的過程中,且市場尚處于培育期,因此2017年至2019年、以及2020年上半年,柔宇科技的研發(fā)費用率分別為247.87%、447.88%、258.25%以及502.01%,遠高于可比公司不到10%的研發(fā)投入。

這就導致,2017年至2019年,柔宇科技的凈虧損分別為3.59億元、8.02億元和10.73億元;而2020年上半年9.60億元的凈虧損,已接近2019年全年的虧損規(guī)模。

截至2020年6月30日,柔宇科技持有的現(xiàn)金及現(xiàn)金等價物為8.19億元。

2017年至2019年、以及2020年上半年,柔宇科技經營活動產生的現(xiàn)金流量凈額分別為-3.58億元、-6.11億元、-8.10億元和-3.86億元,其主要通過股權和債權等融資渠道補充營運資金。

這就意味著,若能通過IPO增加多達144億元的資金儲備,無疑能為柔宇科技后續(xù)的業(yè)務拓展打下堅實的基礎。

2020年2月,劉自鴻已通過內部信明確表態(tài),計劃將項目進行優(yōu)化重組,縮減市場價值較小而資源消耗較大的項目,將戰(zhàn)略資源向市場價值大、市場占有率高、現(xiàn)金流穩(wěn)健的產品和項目匯集。

-

智能手機

+關注

關注

66文章

18621瀏覽量

183732 -

折疊手機

+關注

關注

3文章

233瀏覽量

19653 -

柔性屏

+關注

關注

1文章

165瀏覽量

22038 -

柔宇科技

+關注

關注

3文章

105瀏覽量

17699

發(fā)布評論請先 登錄

國內最大NOR Flash制造商沖刺科創(chuàng)板,發(fā)力特色存儲、三維集成等

看點:投資方:宇樹科技或于科創(chuàng)板IPO 美媒:亞馬遜機器人數(shù)量接近人類員工 英偉達股價創(chuàng)新高

柔宇科技再流拍

西安奕材沖刺科創(chuàng)板:未盈利企業(yè)首獲受理

勝科納米IPO提交注冊,芯片檢測“全科醫(yī)院”上市在即

西安奕材科創(chuàng)板IPO獲受理,擬募資49億

剛剛,柔宇裁定破產

勝科納米即將科創(chuàng)板IPO上會

?覓瑞更新港股招股書:核心業(yè)務表現(xiàn)強勁,毛利水平增幅亮眼

傲基科技港交所遞交招股書

博科測試IPO募資加碼研發(fā),上市審核狀態(tài)變更為提交注冊

港迪技術IPO提交注冊,擬募資6.56億元

盤點近百份科創(chuàng)板公司半年報

思瑞浦榮膺 “2024年最具創(chuàng)新力科創(chuàng)板上市公司”

科創(chuàng)板開市五周年|芯海科技榮獲“年度最具創(chuàng)新力科創(chuàng)板上市企業(yè)”

柔宇科技正式提交科創(chuàng)板招股書,盈利能力尚不樂觀

柔宇科技正式提交科創(chuàng)板招股書,盈利能力尚不樂觀

評論