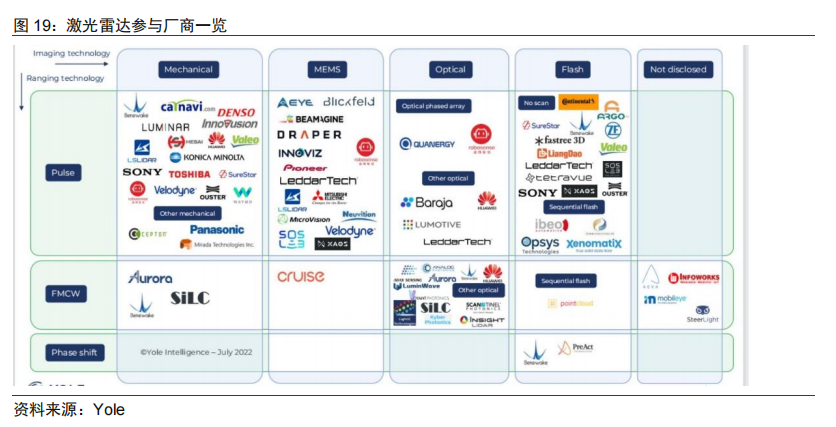

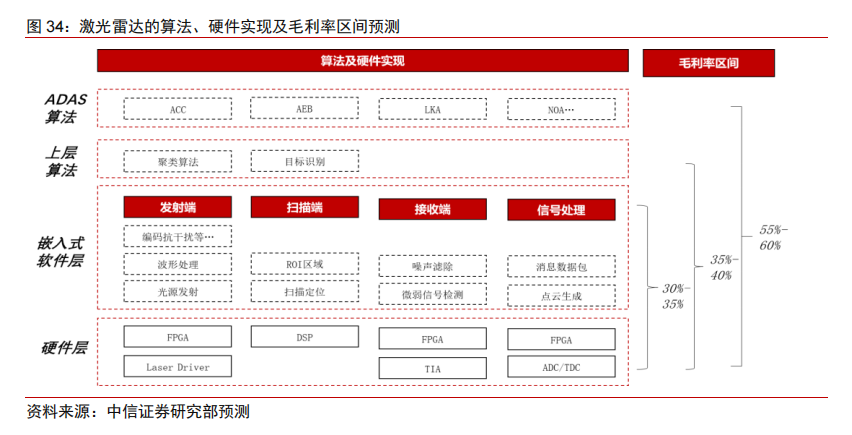

雖然目前激光雷達行業參與者眾多,格局看起來非常分散,但是在整個產業鏈條里,整機依然是最有價值的方向。除了整機的單車價值量高以外,我們還認為長期來看整機的集中度會相對集中,國內CR5可能會高達85%,毛利率可能會達到35%-40%,雖然參與廠商眾多,但預計會逐步走向集中化。

第一,激光雷達的上車難度遠高于另外兩類傳感器和眾多零部件。第二,由于光學路徑設計的非標,激光雷達的算法和整機是一個耦合的關系。第三,頭部公司在進行電芯片的SOC整合,長期來看會通過SOC構筑競爭壁壘。

高壁壘帶來高集中度, 軟硬件耦合預計毛利率區間35%-40%

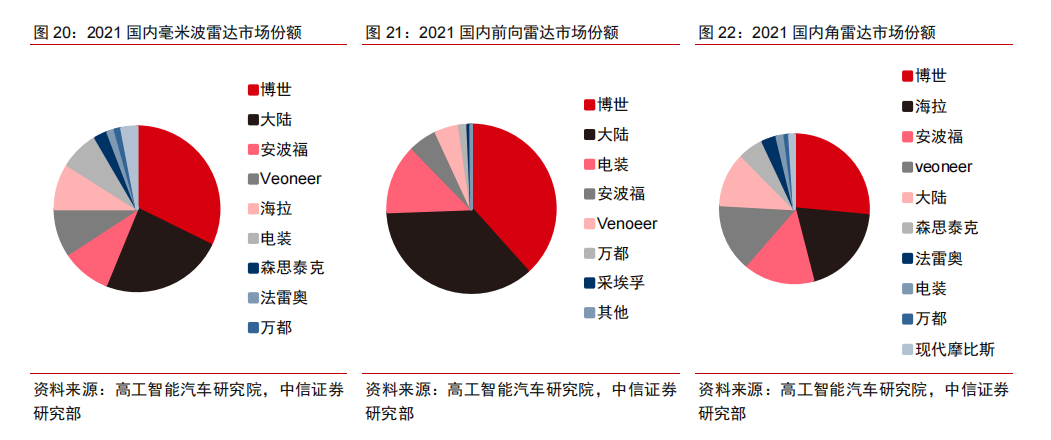

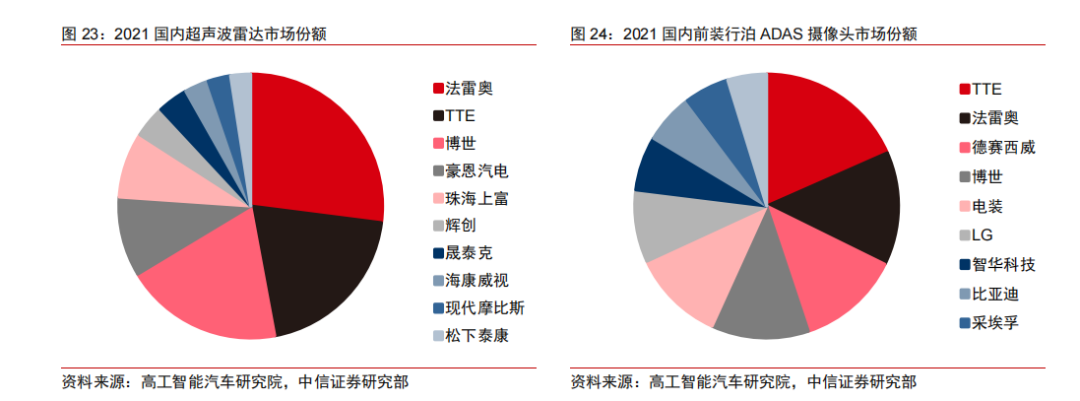

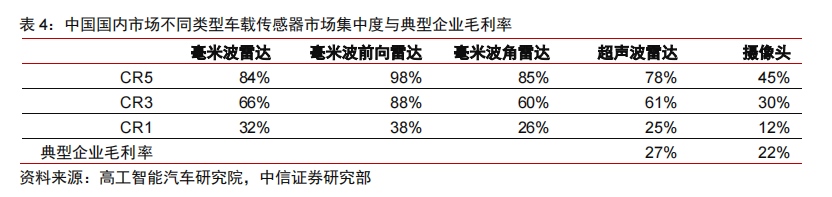

無論是車規難度,還是算法耦合、芯片自研,從投資的視角它們有一個共同的屬性,即什么會形成激光雷達行業的壁壘。我們希望通過和其它汽車零部件尤其是攝像頭、毫米波雷達、超聲波雷達等幾類傳感器的對比來判斷激光雷達未來可能的行業集中度和毛利率區間。

對比不同的傳感器,我們發現,從攝像頭到毫米波雷達,產品復雜度提升,壁壘越來越高,市場集中度也越來越高。在毫米波雷達市場內部也有類似現象,難度較高的前向毫米波雷達市場集中度明顯高于角雷達。與之對應,壁壘越高毛利率也越高,例如4D毫米波雷達技術難度和壁壘比普通毫米波雷達更高,對應領域的Arbe公司毛利率也達到了70%附近。國內主要傳感器市場格局如下圖所示。

激光雷達與這些傳感器對比有更高的技術壁壘和車規級難度,因此我們認為長期來看,激光雷達整機將具有比毫米波雷達和攝像頭模組更高的市場集中度,也應當有更高的毛利率。關于激光雷達和毫米波雷達、攝像頭的對比,我們會在接下來三節里詳細地闡述。

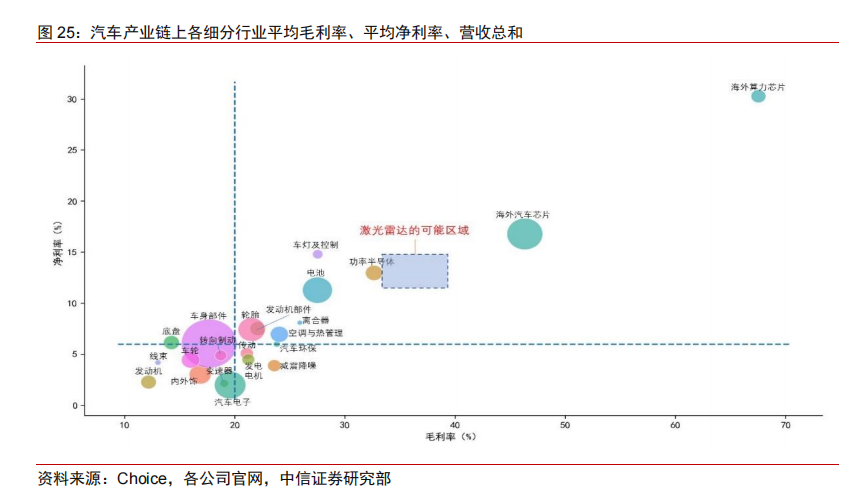

如果將視野擴大到整個汽車產業鏈,激光雷達又應當處于何處?我們對汽車產業鏈上的A股上市公司以及部分海外公司分行業進行了統計。將公司聚類為20余個行業,制作氣泡圖,橫軸為三年加權平均毛利率,縱軸為三年加權平均凈利率,氣泡大小為三年行業營收總和(由于海外公司規模較大,業務范圍較廣,汽車業務通常僅為營收的一部分,我們僅統計了部分汽車業務占比較高的公司)。

對比結果呈現的規律仍舊是高壁壘帶來高毛利,例如功率半導體、車燈控制等。此外,汽車芯片和算力芯片則有高毛利率。在整個汽車產業鏈中,我們認為激光雷達整機的壁壘比當前A股大多功率半導體產品(芯片產品較少,模組封裝公司占比更高)更高,且也應當高于車燈控制等行業。我們認為,激光雷達的毛利率區間可能在35%-40%左右,凈利率約為12%-15%。

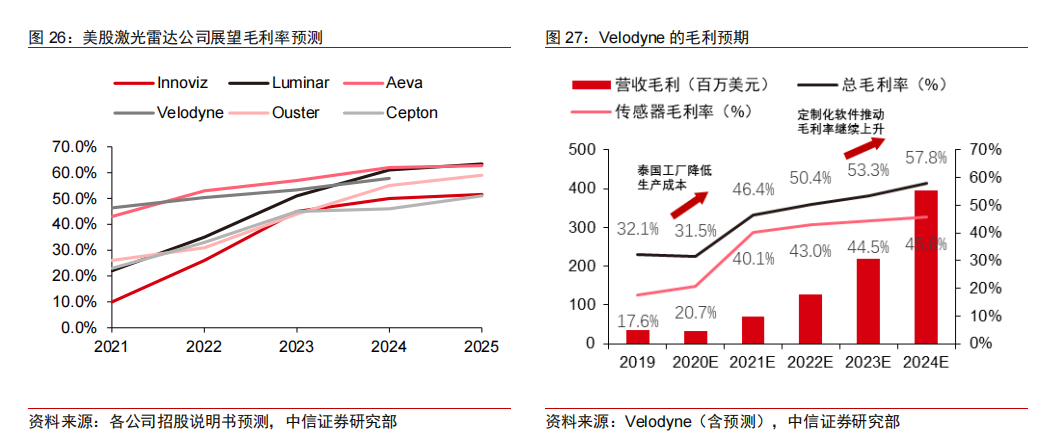

此外,如果激光雷達公司能夠進一步提供上層算法或ADAS解決方案,其毛利率可能更高。根據各家公司投資者交流會,多數美股激光雷達公司展望未來毛利率處于50%-60%區間。我們理解其毛利率可以拆分為軟件和硬件兩部分。硬件可以參考Velodyne傳感器業務的毛利率,預期在45%左右;軟件則主要包含高級ADAS功能,毛利率可以參考經緯恒潤的智能駕駛軟件方案和Mobileye的芯片加算法方案,分別約為80%和75%。但這一預期的主要問題在于,主機廠未必樂于使用激光雷達廠商提供的ADAS解決方案或算法方案,如果車企更傾向于自己掌握智能駕駛核心算法,則來自于算法的高毛利或難以實現。

車規壁壘: 由于復雜的光學和機械結構, 激光雷達的DV、PV有著高門檻

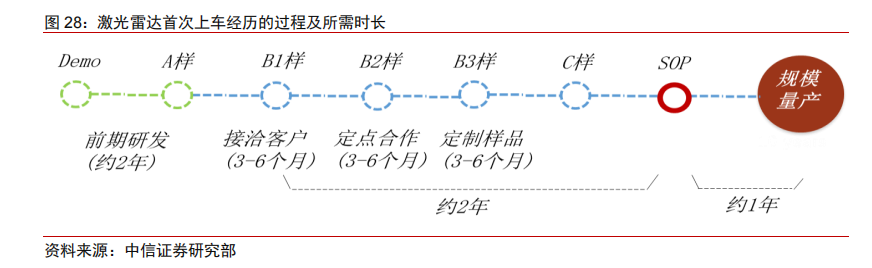

要做一款車規級的激光雷達是殊為不易的。廠商的第一款車規級激光雷達,總歷時可能接近四年半到五年時間,具體而言可以分為“2+2+1”。第一個“2”,是指概念設計到原型機“A樣”出來,大約需要2年時間。第二個“2”,是指從B1樣接洽開始,一直到經過車企的DV、PV認證到SOP,大約需要2年時間。第三個“1”,是指SOP之后,繼續解決產能、良率、返修率等各種問題。廠商的第二款車規級激光雷達,由于吸取了第一款的經驗教訓,這個過程有望縮短到3年左右。

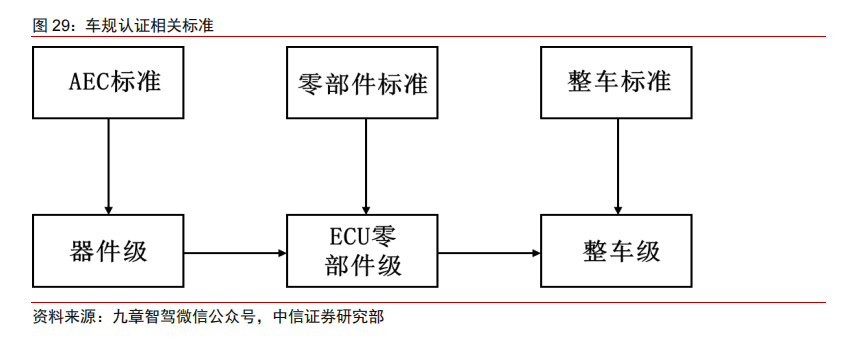

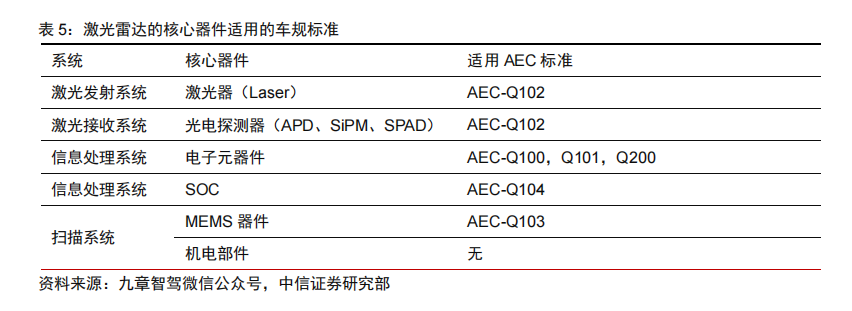

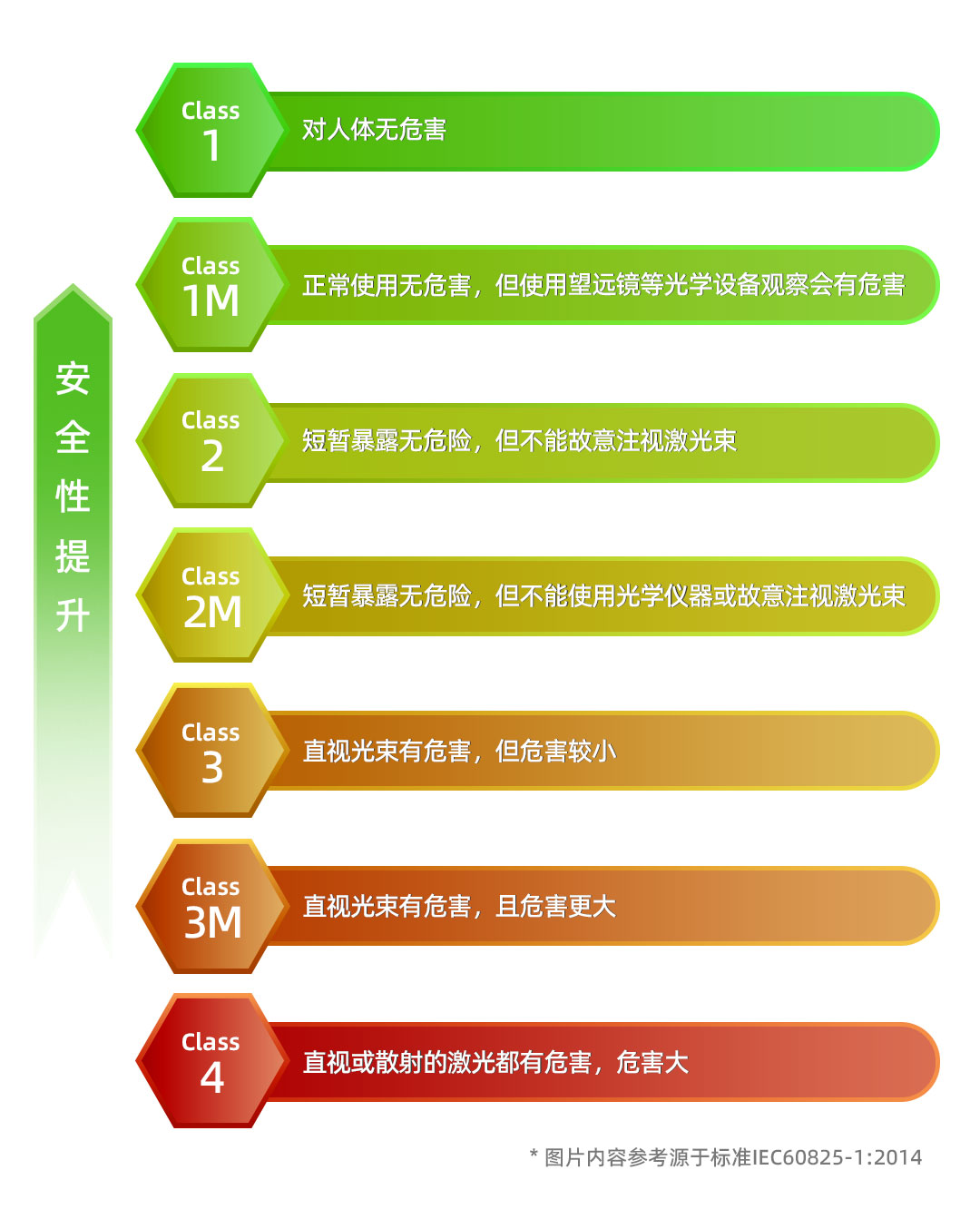

激光雷達產業發展尚處于早期階段,除了開發周期長以外,激光雷達還是一個集光學、電子、機械為一體的設備,器件的認證和整機的認證有較高的門檻。如器件要滿足AEC-Q102(汽車光電半導體相關測試)、AEC-Q103(汽車傳感器相關測試)等標準要求,整車廠的EMC(電磁兼容)、NVH(噪聲、振動與聲振粗糙度)要求,以及功能安全ASIL-B(D)等要求。整機測試要滿足IATF16949質量管理體系、IEC60825激光產品安全要求,能經受住-40℃至125℃工作溫度,滿足OEM廠的DV/PV試驗(電子電氣試驗)等要求。

器件方面,主要的核心器件都需要過AEC標準認證,如電子元器件需過AEC-Q100認證,光電器件需過AEC-Q102認證,MEMS振鏡需過AEC-Q103認證,FPGA和DSP形成的芯片組需過AEC-Q104認證。

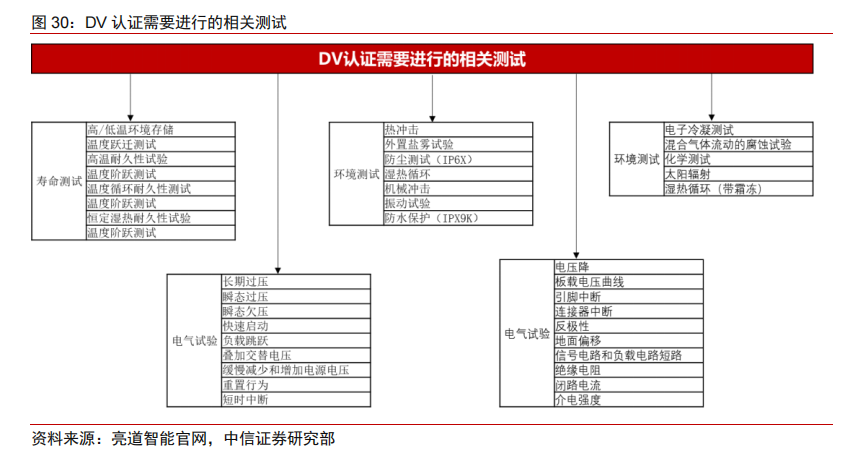

除了所采用的零部件應當滿足AEC車規標準外,主機廠的DV/PV/PPAP認證也必不可少。DV指設計驗證(Design Validation),是主要用于檢驗汽車電子零部件產品硬件設計質量的一種測試手段,DV的測試項目及等級依據OEM企業標準(沒企標的按國標或ISO標準)進行,產品通過試驗后才能進入量產階段。根據我們的了解,車廠的DV測試 周期三個月到半年不等,一般需要至少兩輪DV才能滿足認證要求。

PV 指產品驗證(Product Validation),是用于檢驗產品量產質量的一種測試手段,一般測試項目來自于DV,但較DV要少得多,側重于檢驗產品大批量生產的質量穩定性及一致性。一般一條產線工藝穩定,下來一批產品,經過PV之后驗證了產線工藝的性能,后續一般只有工藝或者產品做了修改,才會再針對性的進行相關的PV。

極高的上車門檻也使得各廠商在當前沒有能力并行開發多款車規級激光雷達。從其它兩類傳感器來看,前向傳感器的規格和性能會遠高于側向和后向傳感器,如毫米波雷達,車的正前方一般會搭載LRR(Long Range Radar,覆蓋距離約200-250米),而在側向會搭載MRR(Middle Range Radar,覆蓋距離約100米)或SRR(Short Range Radar,覆蓋距離小于30米);又如攝像頭,特斯拉的前攝達到130萬像素,而側向翼子板和B柱的攝像頭僅為30萬像素。

然而我們在激光雷達上看到了不一樣的配置。比如長城的沙龍機甲龍上搭載了4顆華為的激光雷達,前向、側向、后向為完全相同的規格;廣汽埃安上搭載了3顆速騰聚創的激光雷達,前向和兩個側向激光雷達的規格也完全一樣。這從側面也驗證了當前車規級激光雷達確實有著很高的門檻。

算法壁壘: 光學路徑設計非標使得 激光雷達整機和算法必須是耦合的關系

投資者比較關心的一個問題是攝像頭模組沒有高毛利率,激光雷達與攝像頭模組有多大區別,會不會和攝像頭模組一樣沒有高毛利?

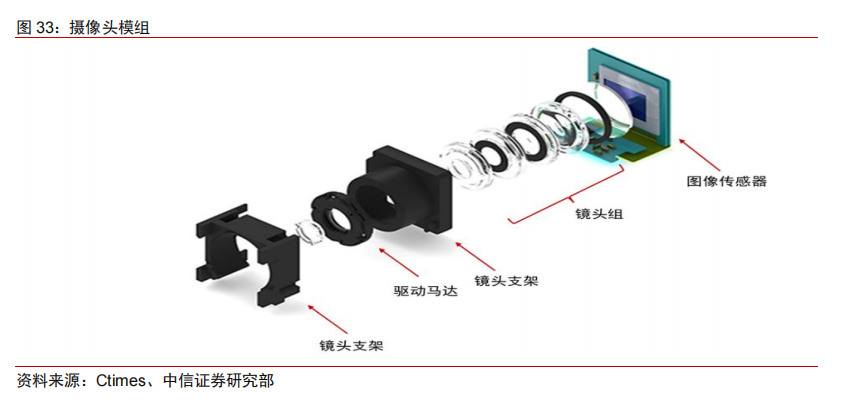

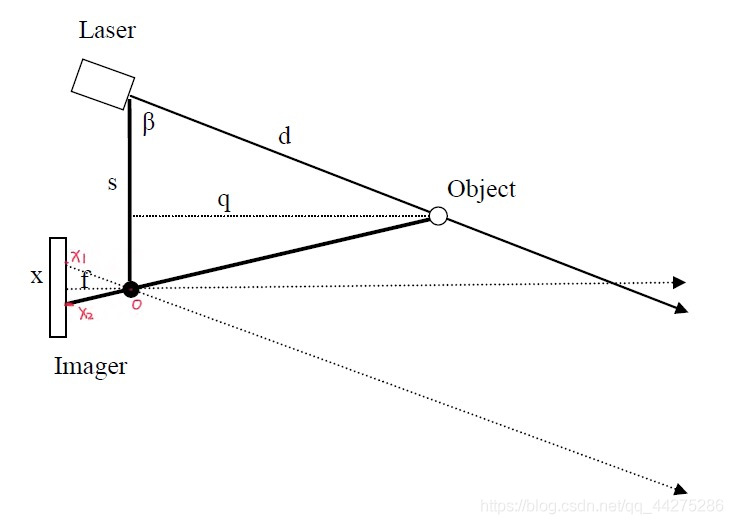

應該說兩者的本質差異比較大。攝像頭的封裝比較簡單,標準化程度很高。如圖33所示,攝像頭模組有鏡頭支架、驅動馬達、鏡頭組、圖像傳感器組成,整個光學路徑的設計完全標準化,使得軟硬件可以解耦,與攝像頭相關的算法(ISP、目標檢測)等可以被剝離,純粹的硬件封裝自然沒有高毛利率。而不同廠商對于激光雷達的光學設計差異非常大,從光源的選擇(采用那個波段,多少個激光器)、掃描方式選擇(轉鏡、MEMS、雙楔形棱鏡、Flash)、接收方式的選擇(APD、SiPM、SPAD)都有多種方式。如果不是深刻理解某個激光雷達的光學設計,則很難對信號進行有效處理,這使得激光雷達的硬件和算法很難進行解耦,激光雷達整機的特點更接近一個嵌入式算法系統設備。

那么激光雷達包含了哪些算法呢。首先是點云生成的一系列算法,這個與硬件以及光學設計是強耦合的關系,也稱為嵌入式算法,包含以下四個方面。

(1)光源生成:由FPGA、Laser Driver及相關算法生成,同時由FPGA形成抗干擾編碼等;

(2)光源掃描:電機、MEMS等相關部件的掃描算法、ROI 區域形成由DSP等器件來完成;

(3)光源接收:信號檢測、放大、噪聲濾除、近距離增強由DSP算法完成;

(4)信號處理:點云生成、狀態數據、消息數據等。

點云生成后,有的車企會需要激光雷達廠商提供目標識別算法,有的則不需要。目標識別需要的算力比較大,如果FPGA算力不夠的話,通常需要到駕駛域控制進行計算,比如到Orin或者地平線J5平臺上進行計算。

類似Luminar這樣的企業會走得更為靠前,會基于點云和目標識別做ADAS算法,比如ACC、AEB、LKA乃至L4算法等。因此,Luminar在財報里對2025年的毛利率也有比較樂觀的估計,預計平均能到60%。

芯片壁壘: 頭部的激光雷達公司 將在電芯片層面進行垂直一體化

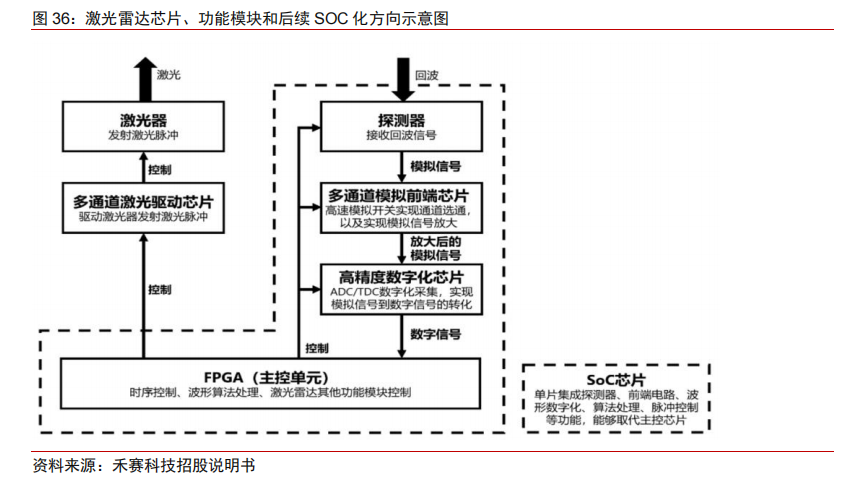

隨著激光雷達自身的不斷發展,算法不斷成熟,其算法演進也比以前更加穩定。隨著大量車型開始搭載,激光雷達也開始從實驗性質的產品逐漸轉變成工業產品,客觀上軟件的變動也變得更小。在這樣的情況下,用SoC的形式將相對成熟的算法固化在電路中,提升集成度,降低成本成為當前激光雷達廠商的考量。而且,隨著出貨量增加,為其專門設計一款SoC也成為了可行的選擇。在可見的未來,諸多固化在FPGA中的算法、用于電機控制的DSP等都可能集成到SoC中,從而減少FPGA的使用量,降低成本。

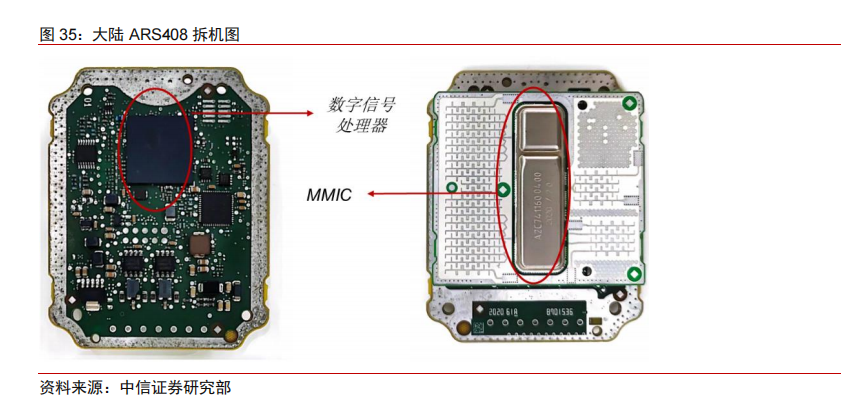

在毫米波雷達中,SOC化的過程早已完成。如下圖35所示,毫米波雷達的主體由MMIC芯片和數字信號處理器(FPGA、DSP)組成,承擔了毫米波雷達的基帶、射頻、現在新的產品有將兩者合一的趨勢,主要由英飛凌、TI、恩智浦三家廠商提供。

TIA、ADC等也可能集成到SoC中,進一步的集成有多方面好處,第一是繼續降低成本;第二是縮短距離,避免電路板層面以及外界的其他干擾;第三是減少元器件數量,提高可制造性;第四是縮小體積。更高的可制造性和更低的干擾有利于通過車規,而更小的體積和更低的成本對于汽車應用十分重要。根據禾賽科技招股說明書,其有意向將光電探測器集成到SoC中(如圖36虛線框所示),由于其采用的是905nm路線,探測器為Ge-Si材料,與硅基集成電路有較好的工藝相容性,因此也具備可集成性。

審核編輯 :李倩

-

傳感器

+關注

關注

2564文章

52706瀏覽量

764604 -

產業鏈

+關注

關注

3文章

1355瀏覽量

26274 -

激光雷達

+關注

關注

971文章

4210瀏覽量

192219

原文標題:高毛利與高門檻,激光雷達的“富貴險中求”

文章出處:【微信號:芯世相新能源,微信公眾號:芯世相新能源】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

CES 2025激光雷達觀察:“千線”激光雷達亮相,頭部廠商布局具身智能

SPAD席卷車載激光雷達市場

一則消息引爆激光雷達行業!特斯拉竟然在自研激光雷達?

激光雷達的維護與故障排查技巧

激光雷達在安防監控中的優勢

激光雷達技術的基于深度學習的進步

激光雷達在農業中的創新應用

激光雷達技術的發展趨勢

物聯網系統中的高精度測距方案_單點TOF激光雷達

LIDAR激光雷達逆向建模能用到revit當中嗎

光學雷達和激光雷達的區別是什么

一文看懂激光雷達

激光雷達的“富貴險中求”

激光雷達的“富貴險中求”

評論