01

車載CIS量價齊升,市場空間廣闊 攝像頭按安裝位臵不同可分為前視、環視、側視、后視和內臵五大類。

前視攝像頭包括單目、雙目和多目類型,能夠實現FCW、LDW、TSR等功能;側視攝像頭又分為前臵和后臵兩種,其中前臵側視攝像頭能夠參與識別交通標識(TSR);環視攝像頭一般為4個,裝配于車輛四周,能夠實現道路感知和全景泊車輔助(SVC);后視攝像頭主要用于泊車輔助(PA);內臵攝像頭安裝于車內駕駛座位前方,實現DMS、OMS等功能。

感知層方案分為視覺方案和多傳感融合方案,都將推升攝像頭用量。

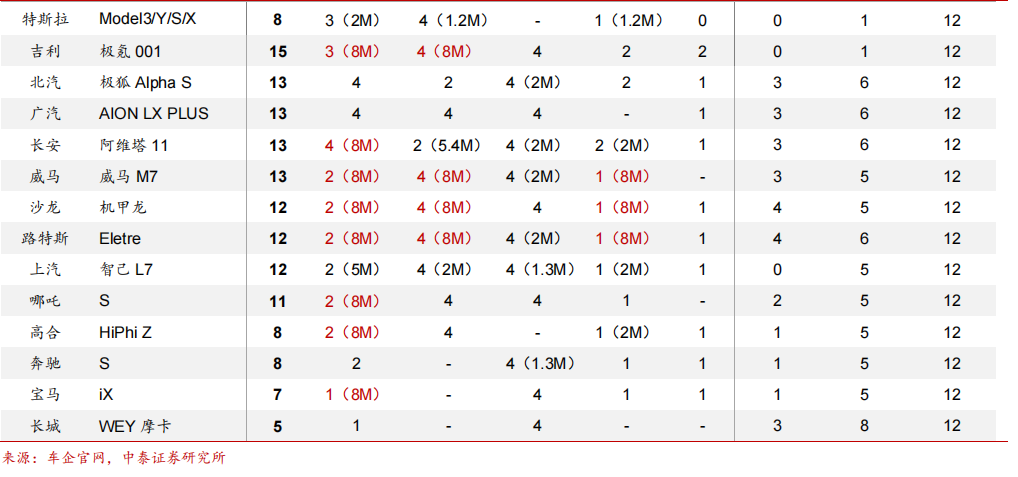

1) 視覺方案:以攝像頭為主導,高算法低感知要求。特斯拉是視覺方案的 主要代表,搭載Autopilot 3.0系統的全系列均未搭載激光雷達,共配臵了8個攝像頭、1個毫米波雷達和12個超聲波雷達,其中8個攝像頭包括3個前視、4個側視和1個后視,可在250米半徑內為汽車提供360度視角。Mobileye在2020年CES發布會上演示了僅搭載12個車載攝像頭的自動駕駛方案,沒有搭載毫米波雷達、激光雷達或其他傳感器,車輛能在耶路撒冷的街道上自動行駛約20分鐘。

2)多傳感融合方案:低算法高感知,系統冗余性較高,攝像頭等硬件搭載量持續推高。智能化程度較高的車型攝像頭搭載量基本在10個以上,像素配臵也更高, 例如蔚來ET7搭載11顆800萬像素高清攝像頭,吉利極氪001搭載的14個攝像頭中包括7個800萬像素高清攝像頭。

ADAS滲透升級推動攝像頭量價齊升,車載攝像頭市場空間廣闊。

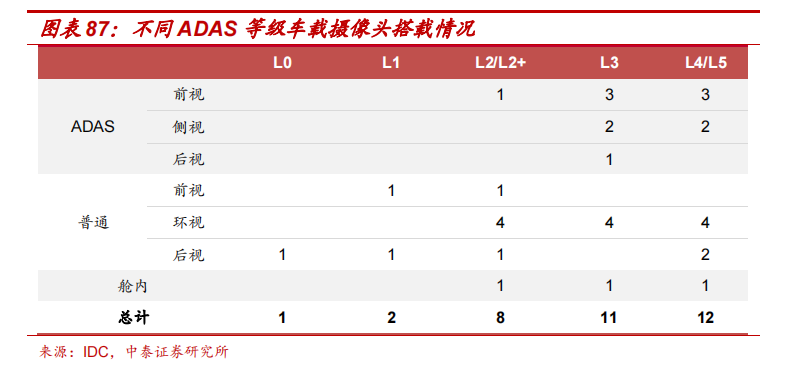

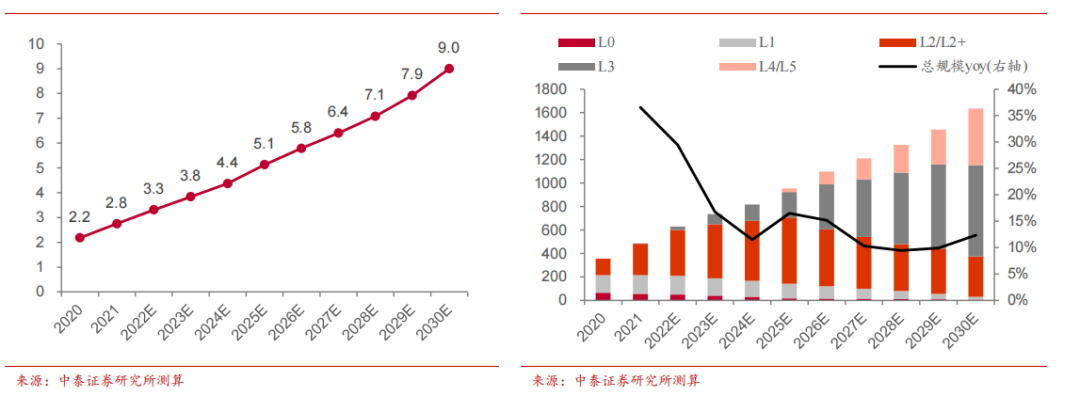

1) 量增:L0和L1攝像頭搭載量僅1-2顆;L2/L2+級開始搭載前視ADAS攝像頭和普通環視攝像頭,總攝像頭數達8個;L3級增加前視、側視、 后視ADAS攝像頭,攝像頭總數高達8-12個;L4/L5級由于對雷達依賴程度更高,攝像頭搭載量并無明顯提升。結合ADAS滲透率預測(圖9)以及各等級車載攝像頭搭載情況,我們測算出全球平均單車搭載量將由2021年的2.8顆提升至2025年的5.1顆,2030年有望達到9.0顆。

2) 價漲:普通車載攝像頭模組價值量在150-200元,ADAS車載攝像頭模 組價值量則在300-500元。隨著ADAS等級提升,前視、側視、后視攝像頭將逐漸升級為ADAS攝像頭,帶動車載攝像頭模組平均單價持續提升。

3)車載攝像頭模組空間測算:結合量價分析,我們測算出2021年車載攝像頭模組市場規模為485億元,2022年預計約629億元, 2025/2030年將分別達到953/1636億元,2021-30年CAGR達14.5%。

CIS作為主流成像芯片,將受益車載攝像頭高成長確定性。

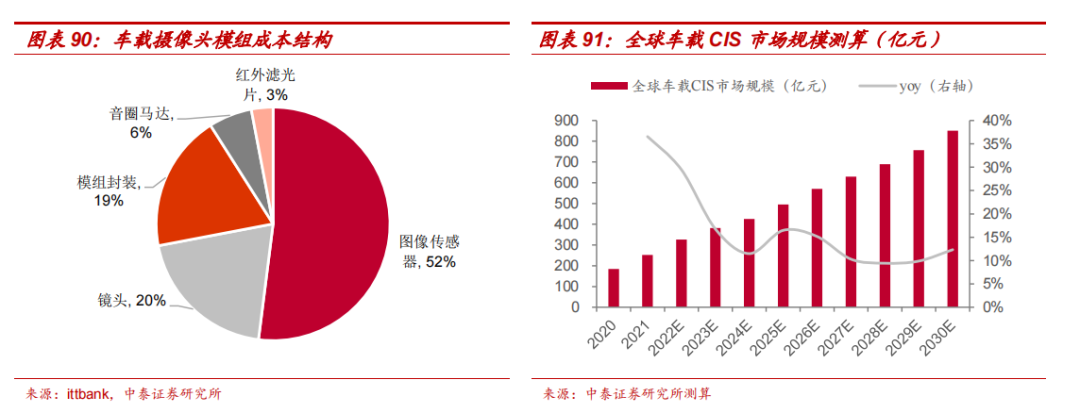

車載攝像頭主要的硬件結構包括光學鏡頭(包含光學鏡片、濾光片、保護膜等)、圖 像傳感器、圖像信號處理器ISP、串行器、連接器等器件。從成本結構看,圖像傳感器占比約 52%,是車載攝像頭模組最主要的組成部分,此外鏡頭組和模組封裝占比分別為20%和19%。

圖像傳感器主要分為CCD和CMOS兩大類,目前CIS(CMOS圖像傳感器)占比已超90%,是車載攝像頭的主流成像芯片。通過價值占比測算,我們預計2025年全球車載CIS市場規模將達到496億元,2021-2025年CAGR達18.4%,2030年有望達到851億元。

02

行業壁壘高,高像素升級趨勢明確

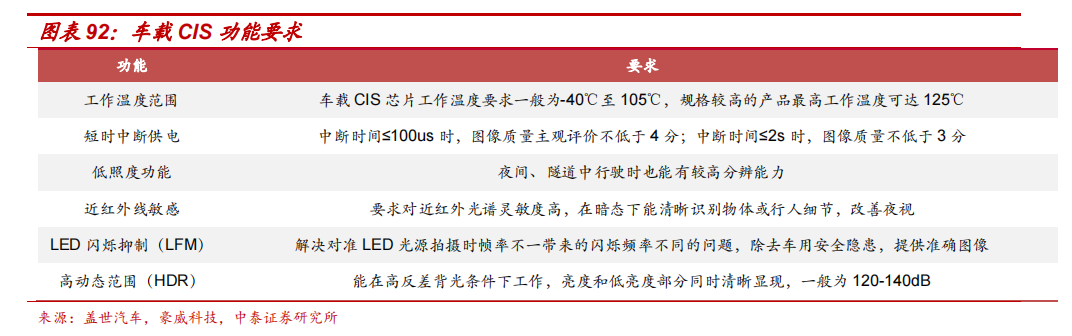

車載CIS要求苛刻,行業技術、認證壁壘較高。

1)工作溫度范圍:一般為-40℃至 105℃,規格較高的甚至可達125℃。

2)低照度敏感&近紅外線敏感:在暗態下能有較高的分辨能力。

3)高動態范圍(HDR):高動態范圍CIS能夠在高反差背光條件下同時捕捉高質量圖像,車載CIS一般在120-140dB之間。

4)LED燈閃爍抑制(LFM):LED指示牌和 交通燈一般以90Hz頻率閃爍,CIS可能因頻率不同步而捕捉不到信號,引起AI系統誤判,需要LFM技術來解決這一問題。

5)車規認證:相比消費類而言,車規芯片安全可靠性要求高,需要通過AEC-Q系列和功能安全標準ISO 26262認定才能進入供應鏈,時間周期為2年左右。

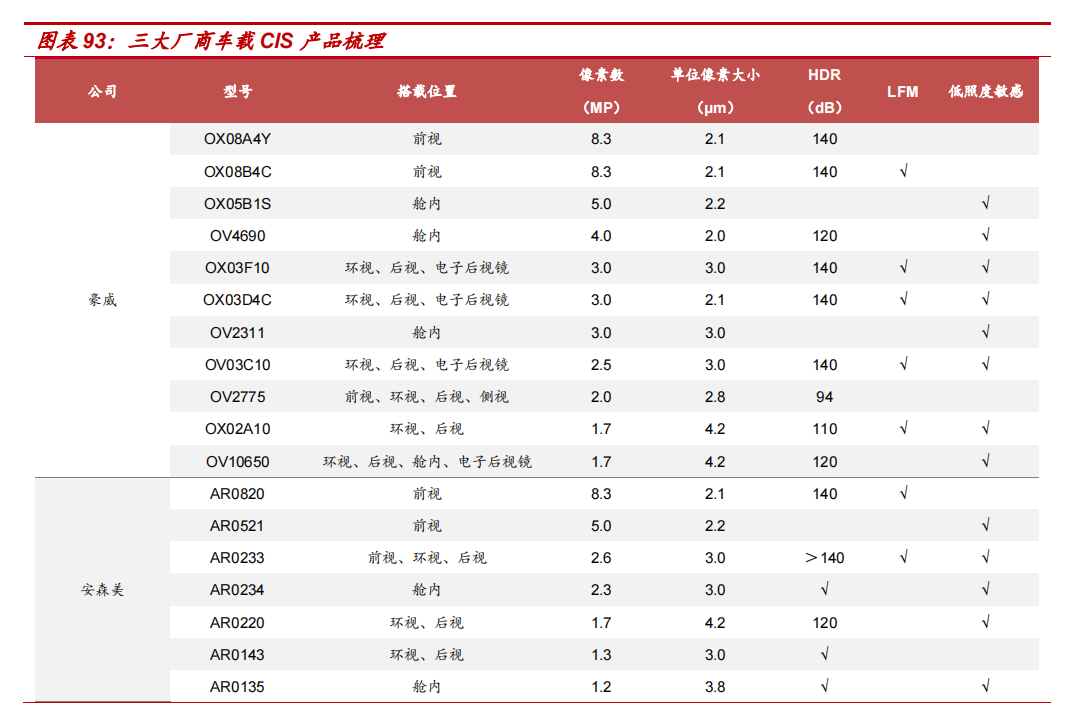

車載CIS高像素升級趨勢明確。

1)環視:由過去的VGA往1.3MP-3MP升級;

2)艙內:為實現駕駛員、乘客狀態、后排乘客狀態監測,對分辨率提出更高要求,主流艙內攝像頭逐漸往5MP升級,豪威新品OX05B1S像素便升級至5MP;

3)ADAS:自動駕駛等級提升帶來功能升級,緊急制動、高速公路駕駛等有限自動駕駛功能下,攝像頭像素逐步往5MP甚至8MP推動,安森美和豪威先后推出8MP產品并已實現量產出貨,索尼車載CIS最高像素達7.4MP。

短中期來看,8MP產品逐步滲透是大趨勢,長期來看,未來自動駕駛速度、功能將對視覺感知提出更高要求,CIS有望往更高像素水平升級。

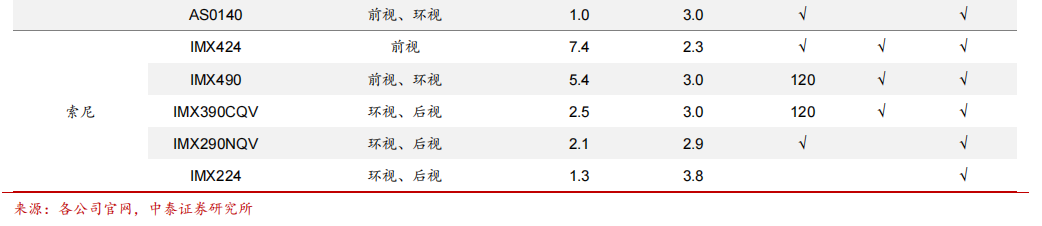

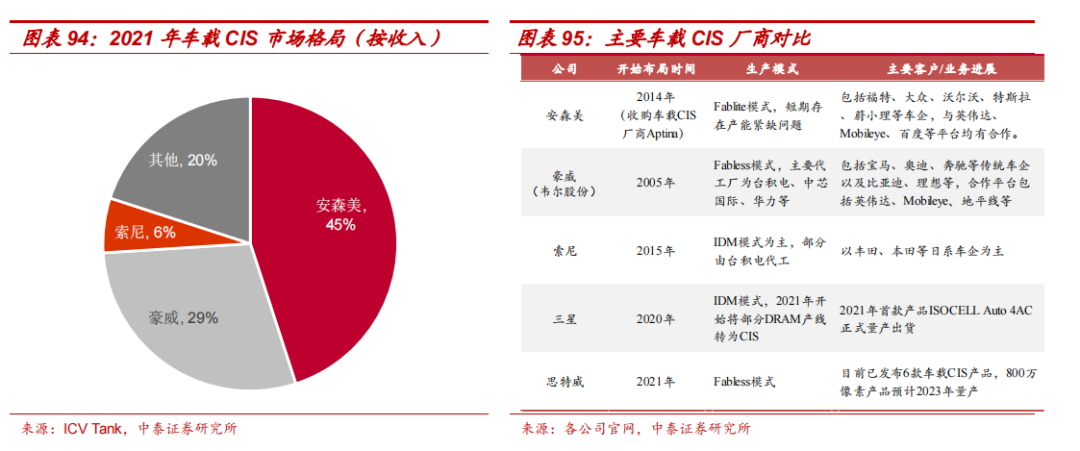

03 競爭格局:行業集中度高,豪威坐二爭一 安森美為全球龍頭,豪威位居第二,市占率遠遠領先索尼。

根據ICV Tank數據,2021年全球車載CIS市場中安森美和豪威市占率分別為45%和29%,第三名索尼市占率6%,CR3高達80%,行業高度集中。

1)安森美:2014年收購車載CIS專業廠商Aptina,Aptina在車載CIS領域布局較早,擁有深厚的技術積累,加上安森美豐富的車載客戶資源,安森美車載CIS龍頭地位較為穩固。

2)豪威:2005年開始布局車載CIS,擁有寶馬、奧迪、奔馳、本田等知名車企客戶,與英偉達、Mobileye、地平線等平臺均有合作。

3)索尼:2015年開始布局車載CIS,客戶以日系車企為主。

4)新進入玩家:三星、思特威先后于2020、2021年切入車載CIS市場。 展望未來,豪威有望逐步搶占安森美份額。

豪威艙內CIS產品線齊全,市占率全球第一。在高像素CIS領域,安森美于2017年推出首顆8MP CIS,豪威于2019年推出第二代8MP產品,并于2021年完成研發后量產出貨,由于豪威推出時間較安森美晚,且車規芯片從定點到量產存在2-3年時間差,因此現階段8MP車載CIS市場中安森美份額較高。

目前豪威正在研發第三代8MP CIS,隨著定點產品逐步進入量產,豪威在高像素領域市占率有望持續提升。整體來看,考慮到安森美8MP產品升級滯緩,且短期難以解決產能短缺問題,我們認為豪威有望憑借技術、產能優勢獲得更多新車型定點,在未來2-3年內逐步搶占安森美份額。

審核編輯 :李倩

-

車載

+關注

關注

18文章

617瀏覽量

83488 -

攝像頭

+關注

關注

60文章

4871瀏覽量

96404 -

智能化

+關注

關注

15文章

4970瀏覽量

55865

原文標題:車載CIS量價齊升

文章出處:【微信號:芯世相新能源,微信公眾號:芯世相新能源】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

車載CIS市場保持增長,思特威、豪威、安森美加速技術迭代

低至160元/㎡! 華秋PCB中大批量階梯價來了,以量定價!

CIS市場,新變局

天齊鋰業一季度最高預虧43億 天齊鋰業股價跌停

晶合集成5000萬像素圖像傳感器量產 規劃CIS產能年內倍速增長

為何CIS技術更青睞背照式方案(BSI)?

OrCAD Capture CIS 搜索框消失問題

5分鐘學會制作高速吹風機

車載CIS量價齊升

車載CIS量價齊升

評論