新能源汽車產業即保持了傳統汽車產業長鏈條的特征,又新增了電池、電機和電控等重要的產業環節。外部環境的變化正在促發汽車產業的新一輪產業變革,新能源汽車是汽車產業升級轉型的重要方向,其需要的資源、生產方式、配套關系以及產業布局也在不斷的發生變化。

一、新能源汽車產業鏈全景圖

本報告從產業鏈的形成機制來梳理新能源汽車產業鏈,主要依據產業鏈上企業之間的關系(市場交易關系、產權關系和契約關系),來繪制新能源汽車產業鏈圖譜。

圖1.1 新能源汽車產業鏈和生態圈全景圖

從產業價值鏈角度,新能源汽車涉及了從礦產資源開發、關鍵部件研發、整車研發制造、商業模式與技術應用、汽車后市場5個環節,目前我國在產業鏈全環節均已經具備相當規模的投入和產出。從產業生態圈角度,可以從中央產業政策、行業協會組織、地方產業集群、產業資本市場四個層面進行總結。

二、產業價值鏈

(一)礦產資源

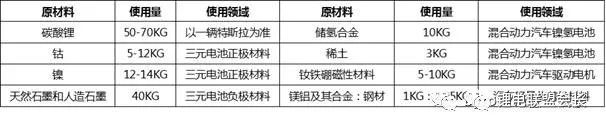

以鋰、鈷、鎳、石墨、稀土為代表的礦產資源在新能源汽車領域有重要用途,尤其是電池級碳酸鋰是動力電池關鍵原材料之一。而鎂鋁及其合金是汽車輕量化的重要材料。目前單車消耗主要礦產原材料數據如下:

表2.1 新能源汽車消耗礦產資源情況

1.行業主要上市公司

目前,基本金屬行業共有上市公司112家,行業總市值15556.61億。目前行業整體市盈率(TTM)691.05倍,行業中公司市盈率(TTM)中值為67.59倍。整體市凈率(MRQ)3.00倍,公司市凈率(MRQ)中值為4.09倍。主要上市公司如下:

表2.2 新能源汽車相關礦產資源領域上市公司基本信息

注:依據公開信息整理,按照市值排序。

2.主要礦產資源介紹

1)鋰礦

我國鋰資源量豐富,位居世界前五。鋰鹽產能主要集中在西部礦業、西藏城投、鹽湖股份、天齊鋰業、贛鋒鋰業等幾家公司,且都在產能爬坡期。空空間分布來看,鋰鹽開發和生產企業重點分布在西部地區(青海、西藏和四川)以及華東地區(江西和江蘇),區域特征尤為明顯。

2)稀土

中國是世界稀土大國,儲量豐富、元素齊全、品位高、分布合理。資源儲量5500萬噸,占世界1.3億噸的44%。全國稀土資源總量的98%分布在內蒙、江西、廣東、四川、山東等地區,且80%以上集中在內蒙古白云鄂博。

根據《稀土行業準入條件》,工信部明確要求,2016年6月底前由中國鋁業公司、中國五礦集團公司、廈門鎢業股份有限公司、中國南方稀土集團有限公司、廣東省稀土產業集團、中國北方稀土(集團)高科技股份有限公司完成整合所有稀土礦山和冶煉分離企業。目前六大集團共整合了全國67本稀土采礦權中的66本和99家冶煉分離企業中的77家,剩余企業已明確整合意向或列入淘汰落后計劃,整合完成后,稀土開采及冶煉將全部集中于六大集團。

3)石墨

石墨是極為重要的戰略資源。中國石墨儲量5500萬噸,僅次于土耳其(9000萬噸)和巴西(7200萬噸)。占全球23000萬噸的24%。我國石墨資源分布于全國22個省區,已探明儲量2.2億噸以上,50%以上集中在黑龍江省,1000萬噸以上的還有四川、山西、內蒙古和山東,分布于東北、華北以及西南地區。

根據《石墨行業準入條件》和《石墨行業準入公告管理暫行辦法》,我國對石墨行業實施準入和公告管理,目前工信部已公布了兩批符合《石墨行業準入條件》生產線名單,其中第一批名單14家、22條生產線,第二批名單24家、36條生產線,集聚在黑龍江(35家)和山東省(青島3家)。

4)鈷礦

鈷礦主要用于生產鋰離子電池正極材料,包括鈷酸鋰、三元系(鎳鈷錳NCM、鎳鈷鋁NCA)等,鋰電池是鈷的下游最大需求行業,隨著新能源汽車行業爆發而快速增長。

鈷在自然界分布廣泛但含量較低。全球鈷行業資源集中度較高,國際主要六大鈷業公司產能占比達60%。中國鈷資源極為匱乏,目前儲量僅8萬噸,占世界1.1%。已探明儲量中,甘肅、山東、云南、河北、青海、陜西六省之和占70,其中30%在甘肅。贛州逸豪優美科、浙江嘉利珂、格林美(凱力克)、華友鈷業、金川集團五家企業集中度已達到80%以上。

5)菱鎂礦

鎂及其合金是汽車輕量化的主要材料之一。全球已探明菱鎂礦資源量達120億噸;儲量24億噸,中國5億噸占總量20.83%,僅次于俄羅斯(6.5億噸、27%),超過韓國(4.5億噸、18.75%)。我國菱鎂礦儲量中,遼寧占85.6%,其次是山東、西藏、新疆、甘肅等地區;原鎂生產主要在陜西(府谷縣)、寧夏、山西三省。

根據《鎂行業準入條件》和《鎂冶煉企業準入公告管理暫行辦法》,工信部分別于2012、2013年發布了兩批準入企業名單,共39家企業,其中陜西省24家、山西省11家、寧夏3家、吉林1家。

6)鋁土礦

鎂及其合金是汽車輕量化的首選材料之一。世界鋁土資源集中在非洲和大洋洲(合計50%以上)。中國鋁土資源集中分布在山西(41.6%)、貴州(17.1%)、廣西(16.7%)和河南(15.5%)四省,共計90.9%。中國對鋁行業實施規范管理(參照工信部《鋁行業規范條件》)。行業集中度較高,產能200萬噸及以上的氧化鋁廠有16個,產能占比達72.8%,山東信發鋁業集團公司產能達700萬噸/年。

(二)關鍵部件

1.上下游產品整合關系圖譜

新能源汽車關鍵部件即電池、電機、電控三電系統。按照產業上下游產品整合關系,可描述如下圖:

圖2.1 新能源汽車關鍵零部件到整車的產品整合關系圖譜

2. 關鍵零部件領域上市公司

A.動力電池相關上市公司簡要信息

表2.3 動力電池領域主要上市公司簡要信息

注:根據公開信息整理,參照2017年2月17日市值

B.電機電控相關上市公司簡要信息

表2.4 電機電控領域主要上市公司簡要信息

注:根據公開信息整理,參照2017年2月17日市值

C.其他零部件相關上市公司簡要信息

表2.5 其他零部件領域主要上市公司簡要信息

注:根據公開信息整理,參照2017年2月17日市值

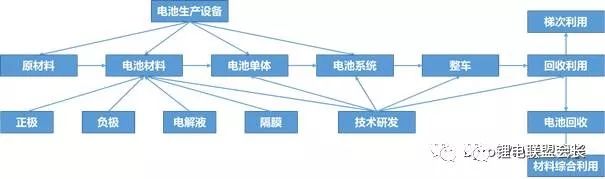

3.動力電池

從動力電池的角度,動力電池的產業鏈包括原材料、電池材料(由正極、負極、電解液、隔膜組成)、電池單體、電池系統、技術研發、生產設備、回收利用等環節,結合上文描述,動力電池產業鏈基本結構如下圖:

圖2.2動力電池子行業產業鏈

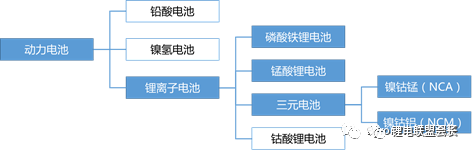

1)動力電池分類體系

目前,具有代表性的動力電池定義主要有兩個,即國家標準《電動汽車術語GB19596-2004》和管理規范《汽車動力蓄電池行業規范條件》。根據《電動汽車術語GB19596-2004》,動力電池主要包括鉛酸電池、鎳氫電池、鋰離子電池等類型。2015年3月,工信部發布我國第一部專門的動力電池管理規范《汽車動力蓄電池行業規范條件》,將動力電池定義為在汽車上配置使用的、能夠儲存電能并可在充電的、為驅動汽車行駛提供能量的裝置,包括鋰離子動力蓄電池、金屬氫化物鎳動力蓄電池和超級電容器等,不包括鉛酸類蓄電池。

因為正極材料是動力電池能量密度的最短板,動力電池往往按照所使用的正極材料進行分類。整體分類如下圖:

圖2.3 鋰離子動力電池產品主要類別

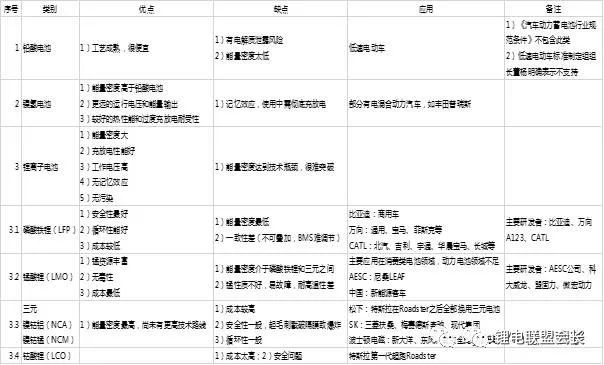

目前,新能源汽車用動力電池以鋰離子電池為主,主要是因為鋰離子電池是當前商業化動力電池中能量密度最高的電化學體系,具有較長的循環壽命及使用壽命,安全性不斷改善。并且,鋰離子電池已處于大規模自動化生產階段,成本不斷下降。鈷酸鋰電池曾經流行一時,但由于成本太高已經逐漸淘汰。各類電池特征比較如下:

表2.6 主要鋰離子動力電池產品特征比較

注:以上資料根據電動汽車百人會2016年相關報告整理

全球市場上,2016年,鎳鈷鋁NCA(松下為特斯拉生產的高能量密度電池)、鎳鈷錳NCM(世界各地的各種品牌)、磷酸鐵鋰LFP(主要是中國插電式電動汽車)和錳酸鋰LMO(大部分是日產和三菱汽車)四種不同類的鋰離子化學電池占據了主要的市場。

中國市場上,根據中國化學與物理電源行業協會對國內44家動力鋰離子電池企業2016年度的產量、銷量和銷售收入進行了統計分析,2016年44家動力鋰離子電池企業共生產各類動力鋰離子電池466.68億瓦時,銷售433.54億瓦時(含出口),實現銷售收入786.31億元。

2016年全球與中國各類鋰離子電池銷售比較如下:

圖2.4 2016年全球與中國主要鋰離子動力電池銷量和占比

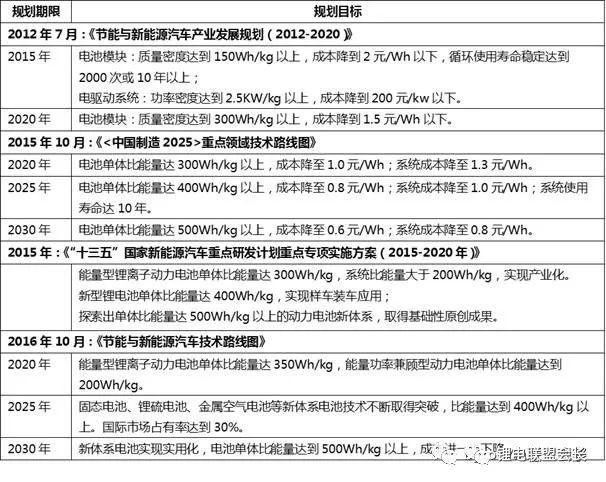

2)國內外主流動力電池廠家

從全球動力電池產業布局來看,目前四界范圍內形成了動力電池研發和產業化的三個主要聚集區域,分別位于德國、美國和中日韓所在的東亞地區。長期以來,中日韓三國在消費類電子用小型鋰離子電池領域處于技術、市場的絕對主導地位,鋰離子動力電池的生產目前也主要集中在這三個國家。從技術與產業的角度綜合來看,日本在技術方面依舊領先;2011年韓國在市場份額方面超越日本;但2013年中國進而超越韓國位居全球第一,同時,中國的電池企業數量最多,產能最大。中日韓幾本壟斷了全球鋰電池供應,市場份額高達95%。

A.國際主流動力電池市場概況

表2.7國際主流電池公司量產動力電池產品相關信息

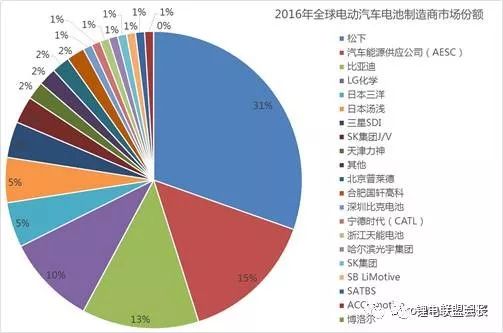

2016年,全球電動汽車電池制造商市場份額比較,如下圖:

圖2.5 2016年全球電動汽車電池制造商市場份額

B.國內動力電池企業概況

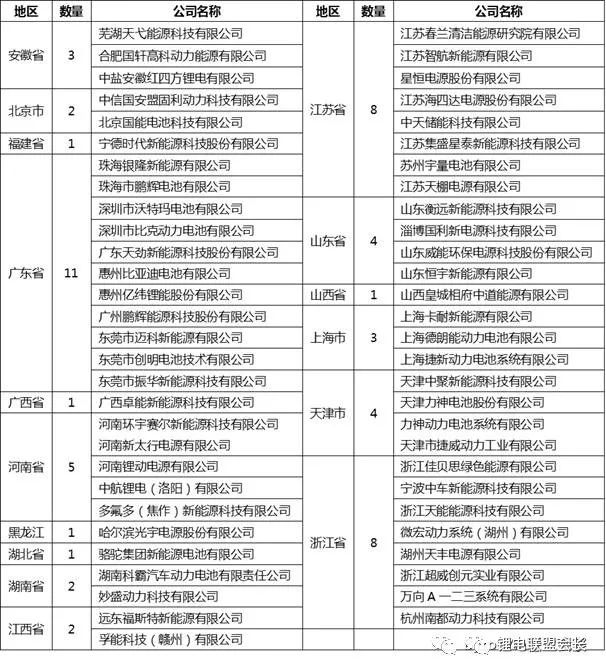

為了引導和規范汽車動力蓄電池行業健康發展,我國工信部對符合《汽車動力蓄電池行業規范條件》的企業及產品條件進行公示,目前已經公示了4批,共57家企業,集中分布在東南部沿海省份,與產業群分布一致。

表2.8 中國57家汽車蓄動力電池生產企業名單

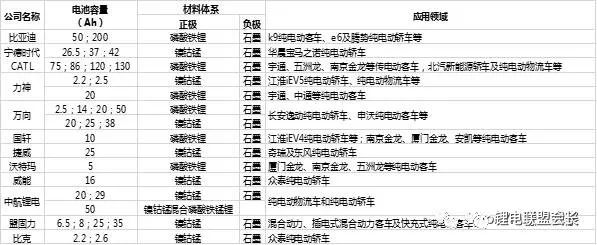

根據公開資料,整理主要動力電池企業電池產品相關信息如下:

表2.9 中國主要動力電池企業電池產品相關信息

主要動力電池企業2016年產能情況如下表:

表2.9 中國主要動力電池企業2016年產能情況(單位:GWh)

2016年,國內動力電池企業在電動乘用車動力電池出貨量市場份額1%以上的企業情況如下圖:

圖2.6 2016年中國電動乘用車電池制造商市場份額

3)產業鏈上下游配套關系

動力電池領域主要企業與上下游之間基本形成相對穩定的合作關系,但隨著技術升級,配套關系也會發生調整。LG化學、三星SDI、松下、比亞迪、寧德時代、沃特瑪、國軒高科、哈光宇、力神、微宏動力、北京國能、中航鋰電、A123、比克等企業是全球市場上電芯材料的主要客戶。

我國在正極、負極、電解液、隔膜幾項電芯相關材料的產銷量均占世界左右規模,生產企業眾多。以下以具有完整數據的2015年數據作為參考:

表2.10 動力電池電芯主要材料中國占世界產量比例

A.正極和負極材料

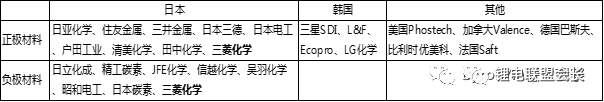

國外正極和負極材料生產供應國家主要是日本、韓國和其他少數歐美國家等。

表2.11 國外主要正極和負極材料生產供應商

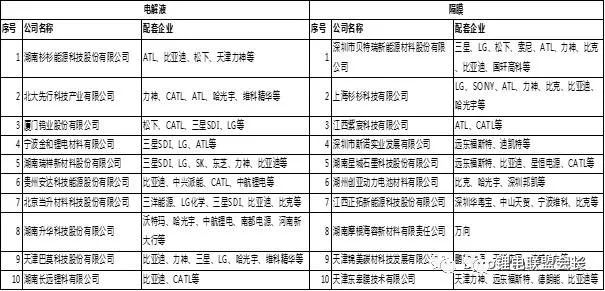

根據賽迪顧問(CCID)和中國電池網聯合調研,中國2016年正極和負極材料十強及配套關系如下表:

表2.12 國內主要正極和負極材料生產企業配套情況

B.電解液和隔膜

國外主要電解液和隔膜企業在日、韓、美三國。主要配套情況如下表:

表2.13 國外主要電解液和隔膜企業配套情況

根據賽迪顧問(CCID)和中國電池網聯合調研,中國2016年電解液和隔膜十強及配套關系如下表:

表2.14 國內主要電解液和隔膜企業配套情況

C.BMS和Pack

電動汽車核心是電池,電池核心是電池管理系統。國內外動力電池BMS制造者主要有三類:BMS專業公司、電池企業(含電芯廠商和Pack廠商)、實力較強的整車廠。

表2.15 國外主要BMS和Pack企業配套情況

我國有不少專業廠家、動力電池企業和整車廠商在做這方面的研究和生產,其中46家主要企業整理如下:

表2.16 我國主要BMS和Pack企業

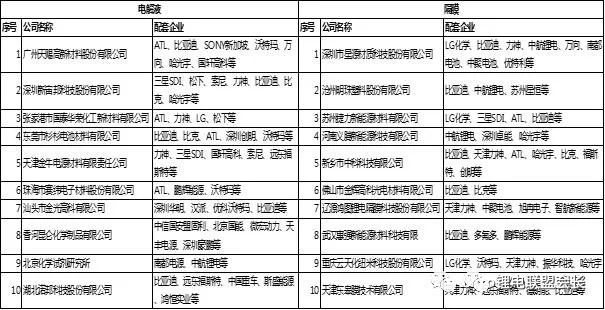

D. 動力電池企業和車企配套關系

表2.17 我國主要動力電池企業和車企配套關系

注:根據公開資料整理。

4) 動力電池技術升級路徑

A.美國

美國能源部所屬的能源效率及可再生能源辦公室在2013年1月發布了“電動汽車無處不在大挑戰藍圖”(EV everyWhere grand challenge blueprint),聚焦動力電池、電驅動系統、車輛輕量化、高校能量控制、充電設施五大領域進行技術開發,以實現純電驅動汽車的性能提升和成本降低。預定目標為2022年實現電池系統質量能量密度250Wh/kg,體積能量密度400Wh/L,比功率2000W/kg,成本125美元/kWh。

B.日本

日本經濟產業省下屬的新能源與工業技術開發組織(NEDO,New Energy and Industrial TechnologyDevelopment Organization)牽頭制定了較為詳細的動力電池研發路線圖和行動計劃,2013年發布了二次電池技術路線圖,對動力電池的功率密度、能量密度及壽命等設置了明確指標,如下表:

表2.18 日本規劃的動力電池技術升級路徑

C. 德國

德國政府制定了國家電驅動平臺計劃(NPE),通過電池燈塔研發項目推動動力電池領域單體電池及電池系統生產能力,在材料開發及電池技術、創新型電池設計技術、安全性評估及測試流程、電池壽命的建模與分析、大規模生產的工藝技術等五方面開展研發工作,提出了動力電池系統主要性能參數目標(2014~2020):

2014年:重量能量密度為105Wh/kg,成本為400美元/kWh;

2017年:重量能量密度為110Wh/kg,成本為300美元/kWh;

2020年:重量能量密度為130Wh/kg,成本為280美元/kWh。

2025年:體積能量密度為280~300Wh/L,成本為200美元/kWh以下。

另外,韓國知識經濟部支持的世界首要材料項目(WPM,world premier material)涉及新能源汽車和儲能兩大應用領域,從高功率、高容量、低成本、高安全性四方面開展研究工作。

整體上,從目前技術升級實際進程來看,目前國外動力電池企業量產配套的大容量動力電池產品(容量大于10Ah)的能量密度大多為110~180Wh/kg,部分產品可達200Wh/kg左右;小容量動力電池產品則以容量3.1/3.4Ah的18650圓柱型電池為主,能量密度可達230~250Wh/kg。快充型鋰離子動力電池以容量為20Ah的鈦酸鋰電池為代表,能量密度達到了89Wh/kg。

D.中國

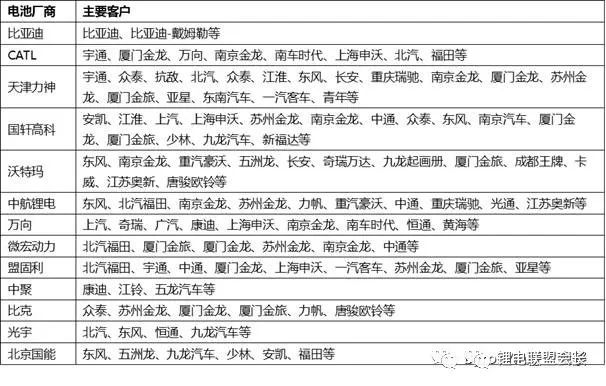

中國“十五”期間就啟動了“863計劃”電動汽車重大科技專項,首次提出“三縱三橫”新能源汽車產業技術開發任務,將動力電池技術開發確定為新能源汽車關鍵零部件共性技術開發的重要內容。后續出臺相關規劃如下:

表2.19 中國相關政策和動力電池技術升級路徑規劃

注:根據公開信息整理。

4. 燃料電池

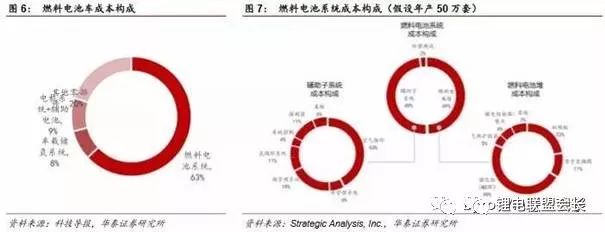

1) 燃料電池汽車系統構成

燃料電池汽車由燃料電池系統、儲氫瓶、驅動電機、整車控制系統、輔助電池系統構成。燃料電池系統占整車成本約63%,由燃料電池堆(催化劑、雙極板、質子交換膜),空氣循環系統、供氫和水/熱管理系統構成。

圖2.7 燃料電池汽車構成

2) 燃料電池系統成本構成

燃料電池系統成本構成中,催化劑、雙極板、質子交換膜、空氣循環系統、氫氣循環系統、熱力管理系統分別占電池系統成本的24%、10%、5%、21%、5%、9%。

圖2.8 燃料電池系統成本構成

3) 我國燃料電池市場應用

在國家“十五”、“863”計劃電動汽車關鍵技術重大科技專項和“十一五”節能與新能源汽車重大項目支持下,近年來我國燃料電池汽車技術研發取得重要進展:2015年上汽集團推出了第四代采用榮威950車型平臺的燃料電池汽車,續航里程可達400km,已經具備小批量生產的能力;2016年5月宇通推出第三代燃料電池客車,續航里程提升至600km,壽命達到5000h,成本下降50%,該車型的推出意味著我國燃料電池客車商業化的腳步進一步加快;2016年5月,福田汽車接到了有車(北京)新能源汽車租賃公司購買100輛歐輝氫燃料電池電動客車的訂單,是目前全球最大批量的氫燃料電池電動客車訂單。

表2.20 上汽集團燃料電池汽車發展歷程

表2.21 宇通燃料電池客車發展歷程

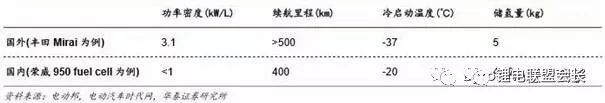

4) 燃料電池技術升級路徑

我國的燃料電池的功率密度、續航里程、壽命、冷啟動溫度等多項指標與國外存在差距。燃料電池關鍵零部件(如催化劑、碳紙、金屬雙極板、空壓機、70MPa儲氫瓶和氫循環裝置等)缺乏量產的成熟產品,產業鏈配套體系不完善,許多關鍵零部件及技術依賴進口,成本難以控制,是制約國內燃料電池汽車產業發展重要原因。

圖2.22 國內外燃料電池關鍵指標差距

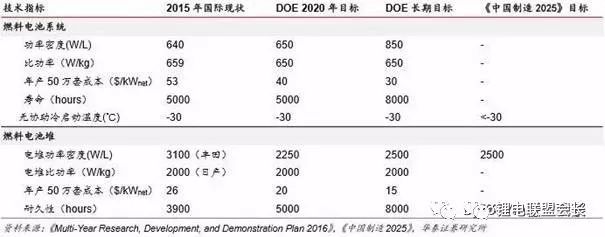

根據美國能源部(DOE)2016年發布的《Multi-YearResearch, Development, and Demonstration Plan》,為了實現商業化目標,燃料電池系統需滿足以下要求:

1)功率密度:2020年達到650W/L,長期達到850W/L;

2)耐久性:2020年達到5000h,長期目標8000h;

3)規模生產成本:2020年達到40 USD/kW,長期達到30 USD/kW。

表2.23 DOE公布車載儲氫裝置技術目標

《中國制造2025》目標:2020年達到DOE的以上性能要求,2025年開始量產。“2020年,燃料電池堆壽命達到5000小時,功率密度超過2.5千瓦/升,整車耐久性到達15萬公里,續駛里程500公里,加氫時間3分鐘,冷啟動溫度低于-30℃;2025年,燃料電池堆系統可靠性和經濟性大幅提高,和傳統汽車、電動汽車相比具有一定的市場競爭力,實現批量生產和市場化推廣。”

表2.24 我國燃料電池技術目標與現狀

5) 燃料電池汽車補貼政策

燃料電池車補貼幅度達到整車售價的40%,且到2020年之前不退坡。2015年4月財政部公布發布了《關于2016-2020年新能源汽車推廣應用財政支持政策的通知》,2016~2020年,燃料電池乘用車、輕型客車/貨車、中大型客車/貨車的補貼額度分別為20、30和50萬元,北汽福田的BJ6123FCEVCH燃料電池客車進入了補貼目錄。目前豐田Mirai在日本的售價為723萬日元(稅后),以目前匯率折算人民幣約47萬,日本政府補貼200萬日元(約13萬人民幣),若是以相當價格在國內銷售,我國的補貼幅度將超過整車的40%。

表2.25 我國燃料電池汽車2016-2020年期間補貼政策

補貼之外,多項政策出臺支持燃料電池關鍵零部件的國產化:

表2.26 完善燃料電池產業配套引導政策

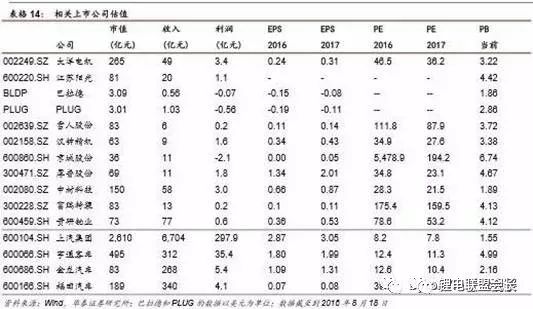

6) 相關上市公司標的梳理

核心材料供應商:石墨雙極板的供應商包括杭州鑫能石墨、江陰滬江科技、上海喜麗碳素等;全氟磺酸膜供應商中武漢理工新能源公司具有較強的研發生產能力;貴研鉑業開始布局燃料電池催化劑,并與上汽集團關于鉑催化劑簽訂合作協議。

核心零部件供應商:空氣循環系統全球龍頭OPCON AB(雪人股份100%控股);漢鐘精機擁有空氣循環系統核心設備空氣壓縮機和氫氣循環系統核心設備氫泵的技術儲備;京城股份35MPa、70MPa儲氫瓶樣品已在整車廠商試用中;中材科技與清華大學合作,已具備35MPa儲氫瓶量產技術,目前已經接到訂單。

燃料電池系統提供商:國內兩家龍頭分別是新源動力(上汽控股)、上海神力(江蘇陽光參股);加拿大巴拉德是燃料電池堆和燃料電池系統的全球龍頭,大洋電機參股9.9%;美國普拉格(PLUG),主要供應燃料電池叉車;整車廠商如豐田、本田、現代、上汽集團(控股新源動力)也為自主品牌的汽車研發生產燃料電池系統。

加氫站領域:富瑞特裝(儲氫罐、液氫、加氫站)、厚普股份(加氫站)。

表2.27 相關上市公司基本信息

5. 驅動電機

我國新能源汽車驅動電機企業主要分布在東部沿海地區,并且完全覆蓋了主要的新能源汽車生產企業,以京津冀、長三角、珠三角分布最為密集,與這三個區域經濟發展狀況和高新技術產業發達有關。

根據高工產研電動車研究所(GGII)數據顯示,2016年1-7月間,我國驅動電機供應商總數為128家,其中車企36家,電機企業92家。比亞迪、北汽新能源等車企自身產品銷量大,驅動電機裝機量進入整體行業前十:

表2.28 進入驅動電機行業前十的四家車企(2016年1-7月數據為例)

專業從事新能源汽車驅動電機的生產商潛力巨大,同期前十企業如下:

表2.29驅動電機行業前十企業情況(2016年1-7月數據為例)

6. 電控系統

我國新能源汽車電控系統企業主要分布在東部沿海地區,廣東、江蘇、上海三地較為密集。

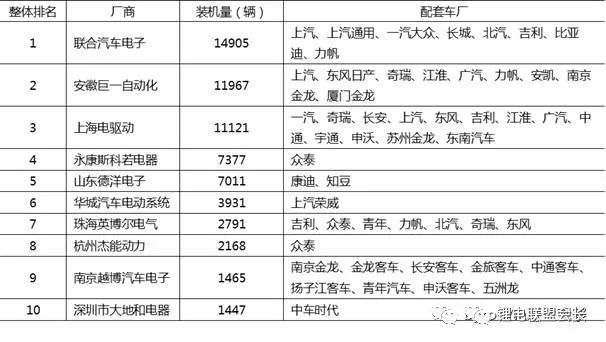

根據高工產研電動車研究所(GGII)數據顯示,2016年1-7月間,我國電控系統供應商總數為131家,其中車企33家,電控企業98家。由于電機、電控往往為配套產品,因此車企在此領域排名和裝機量完全一致。前十名的電控企業和其排名發生部分變化:

表2.31驅動電機行業前十企業情況(2016年1-7月數據為例)

注:以上根據高工產研電動車研究所(GGII)數據整理

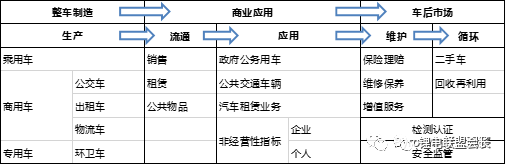

三、產業價值鏈(續)之產品生命周期模型

從工業生產的生產資料、生活資料兩個維度劃分的標準看,基本上可以認為,汽車行業是以整車制造為核心節點,整車廠在產業鏈中是區分生產資料制造端、生活資料制造端的分水嶺。整車廠之前完全是生產資料的交易流轉和產品增值過程,整車廠之后開始流轉到消費環節。整車廠之前的產品整合關系圖譜見本專題(上)篇圖2.1,整車廠之后的價值實現過程可以新能源汽車產品生命周期概括如下:

圖1.2 新能源汽車產品生命周期圖(簡圖)

產品生命周期是價值流轉的內生環節,政策法規、技術設施、先進技術是價值流轉的影響因素。本部分報告將以產品生命周期為主線進行分析和梳理。

(三)整車制造

1. 宏觀層面

近十年來,全球汽車產銷量總體處于穩定增長趨勢。2008年全球經濟危機是全球汽車產業的低谷,但卻是中國汽車產業進入新臺階的開始。“十二五”以來,國家高度重視新能源汽車產業發展,經過一個五年計劃周期的政策鋪墊和技術儲備,進入“十三五”期間,新能源汽車開始了高速發展,帶動了中國汽車產業的一個新高潮。

表2.32 2005年以來全球和中國汽車及新能源汽車產銷量

雖然新能源產業發展過程中也出現了“騙補”等一些不和諧因素,但整體上正進入發展快車道,促進產業快速發展,政策和市場兩方面因素缺一不可。

1) 政策

2017年1月16日,工信部政法司對外發布了《新能源汽車生產企業及產品準入管理規定》,(工業和信息化部令第39號,以下簡稱《規定》)。《規定》明確了新能源汽車的定義和范圍;完善了生產企業準入條件及產品準入條件,監督檢查措施;建立了運行安全狀態監測制度;強化了法律責任。《規定》自2017年7月1日起施行。工信部2009年6月17日公布的《新能源汽車生產企業及產品準入管理規則》(工產業〔2009〕第44號)同時廢止。

《規定》第三條明確了新能源汽車的定義,并將范圍確定為插電式混合動力(含增程式)汽車、純電動汽車和燃料電池汽車等。根據《行政許可法》有關要求,明確了新能源汽車生產企業及產品準入的條件、程序和期限。

A. 車企準入

申請新能源汽車生產企業準入的,申請人應當是已取得車輛生產企業準入的汽車生產企業或者已完成投資項目手續的新建汽車生產企業;符合相同類別的常規汽車生產企業準入管理規則;具備設計開發能力、生產能力、生產一致性保證能力、售后服務及產品安全保障能力。同時,《規定》所附的《新能源汽車生產企業準入審查要求》(以下簡稱《準入審查要求》)進一步規定了17項審查要求,明確了生產企業準入條件。

根據國務院有關“簡政放權、放管結合、優化服務”等改革要求《規定》簡化了審批程序:申請新能源汽車生產企業準入,如已通過了相同類別的常規汽車生產企業準入審查的,將免予審查《準入審查要求》的相關要求;取得插電式混合動力汽車、燃料電池汽車產品準入的生產企業,申請相同類別的純電動汽車產品準入的,只進行資料審查;現有新能源汽車整車生產企業按照本規定進行改造、審查時,將免予審查其取得準入時已審查的有關內容。

在安全監控方面,生產企業不能保持《準入審查要求》,存在公共安全、人身健康、生命財產安全隱患的,工信部應當責令其停止生產、銷售活動,并責令立即改正。

B. 產品準入

申請準入的新能源汽車產品,應當符合有關法律法規和安全技術條件,符合《新能源汽車產品專項檢驗項目及依據標準》以及相同類別的常規汽車相關標準,經檢測機構檢測合格。同時,《規定》所附的《新能源汽車產品專項檢驗項目及依據標準》中進一步規定了39項檢驗標準,明確了產品準入條件。

在安全監控方面,除要求準入產品符合《電動汽車安全要求第1部分:車載可充電儲能系統(REESS)》《電動汽車碰撞后安全要求》等電動汽車安全專項檢驗標準外,還要求生產企業建立新能源汽車產品運行安全狀態監測平臺,按照與新能源汽車產品用戶的協議,對已銷售產品的運行安全狀態進行監測,并妥善保管運行安全狀態信息。發現新能源汽車產品存在安全等嚴重問題的,應當立即停止相關產品的生產、銷售,采取措施進行整改。

車企拿到準入資質只是第一步。根據《新能源汽車生產企業及產品準入管理規定》,企業在拿到準入資質后,工信部將委托第三方技術服務機構,組織專家對新能源汽車生產企業、新能源汽車產品準入申請進行技術審查,審查方式包括現場審查、資料審查。通過審查的新能源汽車生產企業及產品,企業才能正式批量生產新能源汽車產品。此外,車企所生產新能源汽車還需要進入《新能源汽車推廣應用推薦車型目錄》,否則將無法獲得新能源汽車補貼。

2) 市場

(2017年1月新能源汽車生產補貼目錄重審之前)截至2016年12月,工信部共發布了9批新能源汽車免征購置稅車型目錄,共有28個省份的168家企業的4128個車型入選目錄。

A. 車企數量

前期9批免征購置稅產品目錄中入選的168個新能源汽車生產企業具有行業代表性。整理如下:

表2.33 1-9批新能源汽車免征購置稅車型企業梳理分布表

我國新能源汽車企業億東部和南部沿海地區數量最多,中部地區次之,東北和西部地區較少甚至沒有。具體看:乘用車企業和客車企業億京津冀、長三角和珠三角最多,其次是中部地區以傳統汽車大本營為依托發展;專用車企業主要以山東、江蘇、重慶等為主。整體分布較為集中在經濟和信息發達區域以及具有傳統汽車和零部件企業地區。

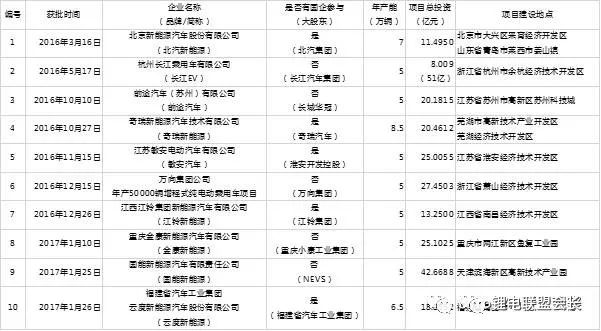

另外,根據《新建純電動乘用車企業管理規定》(工業和信息化部、國家發展改革委令2015年第27號),截至目前,發改委共核準許可了十個新建新能源汽車生產企業投資項目。

表2.33 新增十個新能源汽車生產投資項目

注:根據發改委官方網站發布信息整理,其中長江EV(51億)為企業宣傳數據。

B. 產品數量

前期9批免征購置稅目錄中入選的4128個車型,包含了3789個商用車型和339個乘用車型。商用車中包含了2725個客車車型,1031個專用車車型,30個貨車車型和3個牽引車車型。4128個車型按照燃料類型又分為3483個純電動、638個插電式以及7個燃料電池車型。

受工信部委托,2017年1月8日,中機車輛技術服務中心發布了“關于調整《新能源汽車推廣應用推薦車型目錄》申報工作的通知”。通知指出,2016年發布的《新能源汽車推廣應用推薦車型目錄》第1批至第5批需重新核定。據統計,2016年前五批《目錄》大致涉及新能源汽車企業235家,總共2193款車型。

至本專題發布時日,工信部已發布了《新能源汽車推廣應用推薦車型目錄》(2017年第1批),但只有39家企業的185款車型入圍,與此前的五批《目錄》相比,車型不足其十分之一。大批尚未進入《目錄》的車型,即便售出,車管所也不會給上牌,因此不少經銷商不得不選擇停售。

此外,與國內其他大多數地區直接參照國家“大目錄”不同,北京市還會根據實際情況在國家大目錄基礎上再出一份“小目錄”,無論買車上牌還是享受補貼,北京的消費者都要依據當地的“小目錄”。由于北京市經信委制定的小目錄還沒有出臺,還不確定哪些車可以享受補貼,企業和經銷商自然也不敢貿然賣車。

C. 市場容量

據公安部交管局統計,截至2016年底,全國機動車保有量達2.9億輛,其中汽車1.94億輛;其中,私家車總量達1.46億輛,每百戶家庭擁有36輛。2016年新注冊登記的汽車達2752萬輛,保有量凈增2212萬輛。

汽車保有量超過200萬輛的18個城市依次是北京(548萬)、成都(412萬)、重慶(328萬)、上海(322萬)、深圳(318萬)、蘇州(313萬)、天津(274萬)、鄭州(268萬)、西安(244萬)、杭州(234萬)、武漢(231萬)、廣州(230萬)、石家莊(227萬)、東莞(224萬)、南京(222萬)、青島(221萬)、寧波(204萬)、佛山(202萬)。目前限購八個城市中,僅貴陽未在其中。

同時,目前中國內地機動車駕駛人3.6億人。其中,汽車駕駛人超過3.1億人,男司機2.60億人,占72.77%,女司機9738萬人,占27.23%。駕齡不滿1年的駕駛人3314萬人,占駕駛人總數的9.27%。

2. 汽車行業

宏觀層面,中國新能源汽車產業正在由政策驅動進入到政策+市場雙驅動階段。行業層面,在宏觀政策和市場環境推動下,涌現出了一批高速發展的整車制造企業,專注于各自細分領域精耕細作。

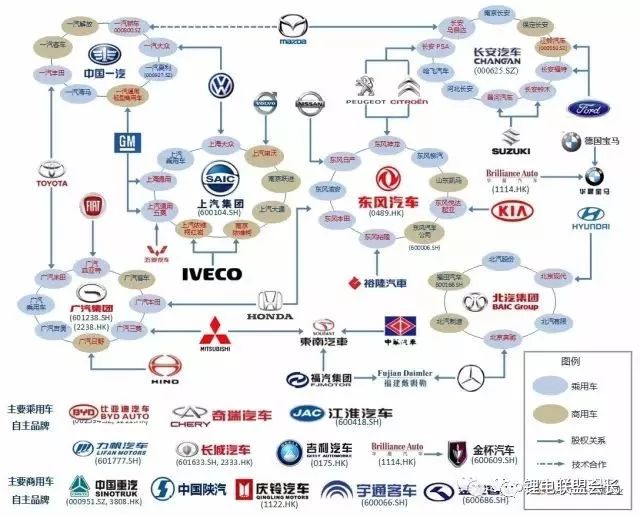

1) 行業整體

中國汽車行業總體可分為綜合型汽車廠、專業汽車廠和汽車零部件廠商。中國汽車行業經過多年發展,已經形成了以六大汽車集團和主要核心自主品牌并存的格局。大體上,上汽集團、東風汽車、一汽集團、長安汽車、北汽集團、廣汽集團、華晨汽車、長城汽車、吉利汽車、江淮汽車、比亞迪汽車、奇瑞汽車等位居行業前列。力帆汽車、眾泰汽車、東南汽車等品牌緊隨其后。

圖2.9 中國汽車企業圖譜

來源:中信證券

另外,從資本構成角度來看,中國汽車產業還是以國有資本為主,日資、德資、美資、法資、韓資、臺資等為輔,民營資本力量尚弱的資本結構。

2) 上市公司

截至本專題發布時,根據wind資訊統計,汽車行業上市公司總計40家,其中:乘用車領域上市公司11家,總市值8324.36億元;客車領域上市公司8家,總市值1095.76億元;貨車領域上市公司3家,總市值526.62億元;特種車領域尚無獨立上市公司;而汽車服務(包括汽車銷售、汽車維修和汽車美容。)領域上市公司17家,總市值233.09億元(在后續章節描述)。

表2.34 汽車企業上市公司基本信息

3. 微觀層面

1) 產品分類

汽車作為一種特殊的商品,即可能成為生活資料,也可能成為生產資料,或者成為公共物品,從價值流轉角度,分別形成了乘用車、商用車、專用車幾類不同的細分市場,針對不同細分市場和細分產品,產品開發、生產制造、品牌營銷等過程均存在較大差異。同時,根據經國家質量監督檢驗檢疫總局批準的汽車分類新國標GB/T3730.1-2001和GB/T15089-2001,汽車按照用途分為乘用車、商用車等大類,和國際標準接軌。根據新標準:

乘用車:指的是車輛座位少于九坐(含駕駛員位),以載客為主要目的的車輛,包括普通乘用車、活頂乘用車、高級乘用車、小型乘用車、敞篷車、艙背乘用車、旅行車、多用途乘用車、短頭乘用車、越野乘用車、專用乘用車(含旅居車、防彈車、救護車、殯儀車)。

商用車:指車輛座位大于九座(含駕駛員位)或者以載貨為主要目的的車輛,包括客車(含小型客車、城市客車、長途客車、旅游客車、鉸接客車、無軌電車、越野客車、專用客車)、半掛牽引車、貨車(含普通貨車、多用途貨車、全掛牽引車、越野貨車、專用作業車、專用貨車)。

表2.35 純電動汽車各領域領軍企業

注:根據中汽協相關數據整理,其中純電動乘用車、純電動客車為2016年年度數據,純電動專用車為2016年1-10月數據。

A. 乘用車

新能源乘用車中,純電動乘用車產銷分別完成26.3萬輛和25.7萬輛,比上年同期分別增長73.1%和75.1%;插電式混合動力乘用車產銷分別完成8.1萬輛和7.9萬輛,比上年同期分別增長29.9%和30.9%;總體銷量已達32.9萬輛,同比增長86%。整體是前低后高的加速拉升走勢:3-6月持續上升,7-10月進入穩定期,11月走強,12月進入年末盤整。隨著新能源凄惻政策調整,3季度乘用車市場處于整固期,增速放緩,11月逐步恢復,12月走穩。

圖2.10 乘聯會廠家歷年新能源乘用車月度銷量走勢

比亞迪、吉利、北汽穩居新能源乘用車總銷量前三。2016年國內新能源汽車乘用車車型銷量排行榜如下表:

表2.36 2016年國內新能源汽車乘用車銷量排行榜

數據來源:中國乘用車市場信息聯席會《2016年12月汽車市場分析報告》-2017年2月7日發布

在乘用車中,對比軸距(單位:米),通常也會借鑒德國轎車分類方式分為A、B、C、D級,其中A級(2.45-2.65)車又向下衍生出A00(2.0-2.2)、A0(2.3-2.45)級車,相當于我國微型轎車和普通型轎車;B級(2.6-2.75)和C級(2.7-2.8)分別相當于我國的中級轎車和中高級轎車;D級(>2.8)車是相當于我國大紅旗等高檔轎車。

參照2012-2016年分級別純電動車銷量數據來看,A00級車在2016年前占據絕對主力,達60%以上比例。2016年,由于長安、吉利電動增量和比亞迪產品轉型等原因,A級車爆發增長,達到37%。總體來看,目前國內純電動乘用車仍然以小型車(A級及以下車型)為主,B級車占比僅為1%左右,尚無更高級車型。

插電混動主要是以A級車為主,比亞迪秦、榮威550是絕對的主力。而以寶馬5系為代表的合資品牌的高端插電混動車型表現也是很好的。12月的A級插混的銷量增長繼續走強,限購城市仍是插混的主要貢獻。

總體來看,目前的純電動A00級車成為乘用車市場的絕對主力車型,增長表現突出,而A級電動車表現也較強。A級電動車的政策保護較好,因此沒有類似經濟型電動車的政策影響波動的特征,但A00級的潛力是巨大的。

表2.37 新能源乘用車分級別銷量占比情況

數據來源:蓋世汽車、乘聯會

B. 商用車

根據中國汽車工業協會數據(2015年起區分新能源乘用車與商用車發布數據),2015-2016年新能源商用車市場數據如下表所示:

表2.38 2015-2016年新能源商用車銷量情況

在純電動客車領域,2016全年新能源客車總銷量達117851輛(數據統計為5米以上客車,不包括未報備企業數量)。其中2016年新能源校車僅銷1輛;新能源公交車全年銷量最高,達到99011輛;新能源公路車全年銷量也不低,2016年銷17403輛;新能源專用車全年總銷量為1436輛。新能源公交車全年的銷量占比高達84%,基本上是整個新能源客車市場的核心市場。

圖2.11 2016年新能源客車總銷量和各品牌市場占有率

【數據來源:中國汽車工業協會2015、2016年汽車工業經濟運行情況年度報告】

C. 專用車

新能源專用車主要是物流車、環衛車。參考電動汽車資源網網站(未盡統計),目前在售主流148款電動專用車產品中,純電動物流車97款、純電動環衛車49款、其他類型純電動專用車2款;暫無混合動力專用車型。

從免征購置稅產品目錄中入圍的企業來看,共計92家企業從事專用車生產制造。專用車生產制造相對門檻較低,入圍企業較多。這些企業主要分布在江蘇(13家)、山東(12家)、重慶(7家),浙江(5家)、福建(5家)等省份,主要代表企業有東風汽車、重慶瑞馳、陜西通家、重慶力帆、國宏汽車、北京汽車、福建新龍馬等。

2) 技術路線

2016年10月26日,在2016中國汽車工程學會年會上,國家強國戰略咨詢委員會、清華大學教授歐陽明高作為代表發布了備受關注的《節能與新能源汽車技術路線圖》。據介紹,本項技術路線圖描繪了我國汽車產業技術未來15年發展藍圖。節能與新能源汽車技術路線圖的未來發展總體目標之一是,新能源汽車逐漸成為主流產品,汽車產業初步實現電動化轉型。

節能與新能源汽車總體技術路線圖總體框架是“1+7”,即一個總報告加7個分報告,分別是節能汽車、純電動和插電式混合動力汽車、燃料電池汽車、智能網聯汽車、汽車制造、動力電池、輕量化的技術路線圖。

A. 總體技術路線圖

圖2.12 節能與新能源汽車發展愿景與總體目標

圖2.13 節能與新能源汽車發展方向與路徑識別

圖2.14 節能與新能源汽車產業總體技術路線圖

中國節能與新能源的主要里程碑是:

至2020年,乘用車新車平均油耗5.0升/百公里,商用車新車油耗接近國際先進水平,新能源汽車銷量占汽車總體銷量的比例達到7%以上,駕駛輔助/部分自動駕駛車輛市場占有率達到50%。

至2025年,乘用車新車平均油耗4.0升/百公里,商用車新車油耗達到國際先進水平,新能源汽車銷量占汽車總體銷量的比例達到20%以上,高度自動駕駛車輛市場占有率達到約15%。

至2030年,乘用車新車平均油耗3.2升/百公里,商用車油耗同步國際先進水平,新能源汽車銷量占汽車總體銷量的比例達到40%以上,完全自動駕駛車輛市場占有率接近10%。

在整個產業能耗上:2020年單位GDP能耗水平要比現在下降20%;到2025年下降25%;2030年下降30%。

B. 節能汽車

關于純電動和插電式混合動力汽車,總體思路為:

以混合動力技術為重點,以動力總成優化升級、降摩擦和先進電子電氣技術為支撐,全面提升傳統燃油汽車節能技術和燃料經濟性水平。

以結構節能與技術節能并重,加快緊湊型及以下小型車的推廣,顯著提高小型車比例。

以發展天然氣車輛為主要方向,因地制宜適度發展替代燃料汽車,推動我國汽車燃料的低碳化、多元化,降低對石油的依賴。

圖2.15 節能汽車技術路線圖

C. 純電動和插電式混合動力汽車

關于純電動和插電式混合動力汽車,總體思路為:

以中型及以下車型規模化發展純電動乘用車為主,實現純電動技術在家庭用車、公務用車、租賃服務以及短途商用車等領域的推廣應用。

以緊湊型及以上車型規模化發展插電式混合動力乘用車為主,實現插電式混合動力技術在私人用車、公務用車以及其他日均行駛里程較短的領域推廣應用。

圖2.16 純電動和插電式混合動力汽車技術路線圖

D. 燃料電池汽車

關于燃料電池汽車,總體思路為:

近期(五年內)以中等功率燃料電池與大容量動力電池的深度混合動力構型為技術特征,實現燃料電池汽車在特定地區的公共服務用車領域大規模示范應用。

中期(十年內)以大功率燃料電池與中等容量動力電池的電電混合為特征,實現燃料電池汽車的較大規模批量化商業應用。

遠期(十五年內)以全功率燃料電池為動力特征,在私人乘用車、大型商用車領域實現百萬輛規模的商業推廣;以可再生能源為主的氫能供應體系建設與規模擴大支撐燃料電池汽車規模化發展。

圖2.17 燃料電池汽車技術路線圖

E. 智能網聯汽車

關于智能網聯汽車,總體思路為:

近期以自主環境感知為主,推進網聯信息服務為輔的部分自動駕駛(即PA級)應用。

中期重點形成網聯式環境感知能力,實現可在復雜工礦下的半自動駕駛(即CA級)。

遠期推動可實現V2X協同控制、具備高度/完全自動駕駛功能的智能化技術。

圖2.18 網聯智能汽車技術路線圖

F. 動力電池技術

關于動力電池技術,總體思路為:

近中期在優化現有體系鋰離子動力電池技術滿足新能源汽車規模化發展需求的同時,以開發新型鋰離子動力電池為重點,提升其安全性、一致性和壽命等關鍵技術,同步開展新體系動力電池的前瞻性研發。

中遠期在持續優化提升新興鋰離子動力電池的同時,重點研發新體系動力電池,顯著提升能量密度,大幅降低成本,實現新體系動力電池實用化和規模化應用。

圖2.19 動力電池技術路線圖

G. 輕量化技術

關于輕量化技術,總體思路為:

近期重點發展超高強鋼和先進高強鋼技術,實現高強鋼在汽車應用比例達到50%以上。

中期重點發展第三代汽車鋼和鋁合金技術,實現鋁合金覆蓋件和鋁合金零部件的批量生產和產業化應。

遠期重點發展鎂合金和碳纖維復合材料技術,實現碳纖維復合材料混合車身及碳纖維零部件的大范圍應用。

圖2.20 輕量化技術路線圖

H. 汽車制造技術

關于汽車制造技術,總體思路為:

以“綠色制造、智能制造、優質制造、快速制造”為發展主線,全面提質增效降耗。

以鋁、鎂合金和碳纖維復合材料為重點,逐步掌握輕量化材料制造技術。

以動力總成及電驅動系統為突破口,顯著提升軸齒等加工制造技術,實現制造裝備的數字化、智能化。

圖2.21 汽車制造技術路線圖

4. 造車新勢力

本專題中的造車新勢力,大意指在投入新能源汽車生產制造之前,并未參與或啟動過新能源汽車整車生產制造的跨界者。其中包括表2.33的十個新增純電動乘用車項目中,以整車制造企業為直接背景的北汽新能源、奇瑞新能源、江鈴新能源以外的其他7家企業(項目)。

5. 低速電動車

近年來我國低速電動車發展勢頭強勁,企業和車型如雨后春筍般崛起。低速電動車迎合了部分市場的需求,節能減排同時也促進了純電動汽車產業技術和規模積累。但目前我國缺乏統一標準體系和管理規范,市場發展秩序較差。目前低速電動車產業的發展主要受地方政府支持力度、地區經濟發展水平、宣傳及公眾認可度等因素影響。總體來看,國內低速電動車生產銷售主要集中在山東、河南、河北、江蘇等省份,區域集中化程度很高。

1) 發展現狀

從中國電動汽車百人會組織的低速電動車發展現狀調研情況看,低速電動車產業發展有如下特點:

A.產業集中度越來越高,骨干企業占據市場80%以上份額。

低速電動車市場競爭激烈,價格戰趨勢明顯。前十名企業基本占據市場80%以上份額,年產超過5萬輛的企業御捷、力馳、雷丁、道爵等已經形成一定的品牌效應。前5家企業共生產小型電動車45.40萬輛,占14家準入企業總產量的75%以上,企業的品牌意識增強,市場集中度進一步提高。

B. 生產企業類型多樣,主要企業具備汽車四大工藝和批量化生產能力。

低速電動車生產企業絕大部分是中小型規模的民營企業,多數不具備乘用車生產資質,大部分為原來生產低速汽車、專用汽車、摩托車、電動自行車、場地車、老年代步車的企業,也有少數企業從零做起。主要企業基本具備汽車沖壓、焊接、涂裝、總裝四大工藝和批量化生產能力,自動化水平和產品質量保證能力不斷提高。

總體來看,低速電動車企業主要有三類:

第一類,家庭作坊式的制造企業。這類企業產品粗制濫造,全部為手工工序,也沒有質量驗收標準和售后保修概念。

第二類,曾經從事電動自行車、電動摩托車或者農用車制造領域轉型而來的企業。這類企業擁有四大工藝,在整車制造工藝上與乘用車存在差距,但具備品控體系和一定的品牌基礎,售后質量問題可追溯。

第三類,有汽車制造或合作背景的企業。如御捷等,相對而言,整車安全性、品質更有保障,也更昂貴。

C. 車型產品種類多樣,典型產品售價在3-4萬元。

目前市場上低速電動車產品眾多、配置類型多樣,但價格仍然是影響產品銷售的主要因素。低速電動車價格主要在2-5萬元,其中3-4萬元的車型銷量占比約60%-70%。

D. 大部分企業售后服務仍處于建設期,有待完善。

目前低速電動車大型生產企業主要通過“直銷”和“委托經銷商”兩類模式進行銷售,除部分依托原來摩托車銷售和售后體系之外,絕大多數企業售后服務體系仍處于建設期,不能令消費者滿意。

E.部分廠商提供駕駛培訓、車輛保險等服務。

部分低速電動車企業銷售時會對購買人群進行相關駕駛培訓,同時與相關駕校合作進行交通法規基本培訓。另外,與相關保險公司合作提供三方保險服務。

F.消費者對低速電動車具有一定認可度。

消費者購買電動車主要受價格、外觀及促銷活動等因素影響,低價導致消費者心理期望不高,因此對產品認可度較高。低速電動車消費群體主要包括四類:廣大鄉鎮和農村的日常短途出行人群;城鄉結合部的城鄉往返人群;中小城市的上下班人群、接送小孩上學或者短途購物休閑的家庭婦女、退休老年人人群;城郊乘坐公共交通工具需要交通接駁的人群。

這些潛在消費人群占我國總人口比例很大,市場發展很有潛力。

2) 政策研究

當前低速電動車產業發展面臨系統性問題,被稱為“六無”產品:管理無政策、產品無定位、企業無身份、生產無標準、使用無規范、售后無保障。

A.政府管理情況

目前,國家層面仍未出臺統一的明確的低速電動車管理辦法,但地方政府層面,在山東、河南、河北等低速電動車發展較好地區,早在2008年起就參考現有國家法規和國外技術標準,制訂了相應管理辦法和地方政策,有效的規范了當地低速電動車產業發展,為國家制定相應政策、標準提供了參考和支持。

管理辦法主要針對兩方面內容進行設置,一是對路權、車輛注冊、駕駛證、保險等進行規范的交通管理;二是對產品定義、生產許可、產品認證和質量檢測等方面的生產管理。參考管理體系框架如下圖:

圖2.22 低速電動車產業管理體系框架圖

-

動力電池

+關注

關注

113文章

4602瀏覽量

79464 -

新能源汽車

+關注

關注

141文章

10993瀏覽量

102683

原文標題:新能源汽車產業鏈與生態圈全解

文章出處:【微信號:Recycle-Li-Battery,微信公眾號:鋰電聯盟會長】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

基本半導體參加深圳市新能源和智能網聯汽車產業鏈黨委系列活動

惠倫晶體邀您相約2025中國國際新能源汽車展

康尼新能源榮獲2024年度中國智能電動汽車生態鏈零部件100強

華為汽車產業鏈的技術解析與未來展望

磁性元器件產業新趨勢:生態圈構建引領未來

中國建成最大的新能源產業鏈

科達嘉電子亮相AWC 2024深圳國際智能網聯汽車產業展

第二屆安富利汽車生態圈峰會啟幕,聚焦汽車電子技術發展新趨勢

全面解析新能源汽車產業鏈與生態圈

全面解析新能源汽車產業鏈與生態圈

評論