01

上半年總結:資本市場分化,車市筑底

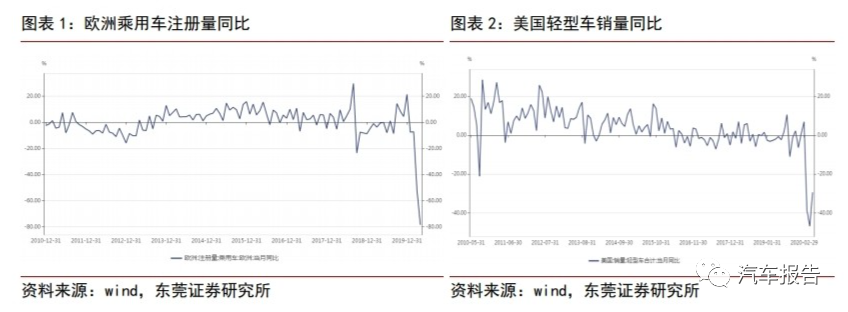

1.1 汽車銷量:中國Q1承壓,海外Q2承壓歐洲:乘用車1/2/3/4月注冊量同比分別下降7.43%/7.20%/51.8%/78.3%。3月開始受疫情影響注冊量大幅下滑。 美國:輕型車1/2/3/4/5月銷量同比+0.77%/+6.87%/-38.48%/-46.80%/-29.40%。美國3月份開始受疫情影響,銷量大幅下滑。

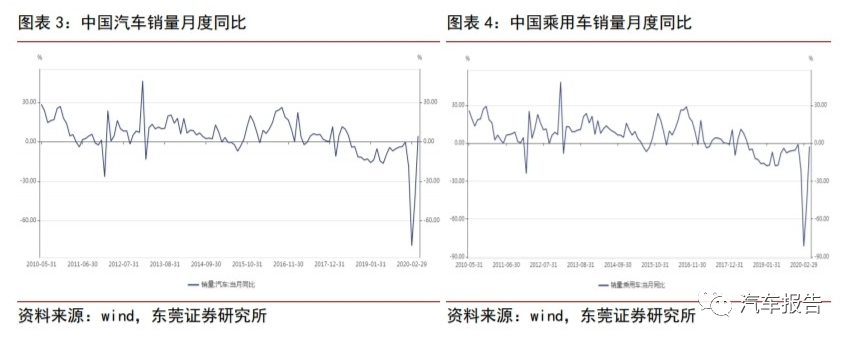

中國:1/2/3/4月汽車銷量同比分別-18%/-79%/-43%/+4.4%,乘用車銷量分別同比為-21%/-82%/-48%/-2.6%。中國2月、3月份汽車銷量受疫情影響比較嚴重,4月開始明顯好轉。

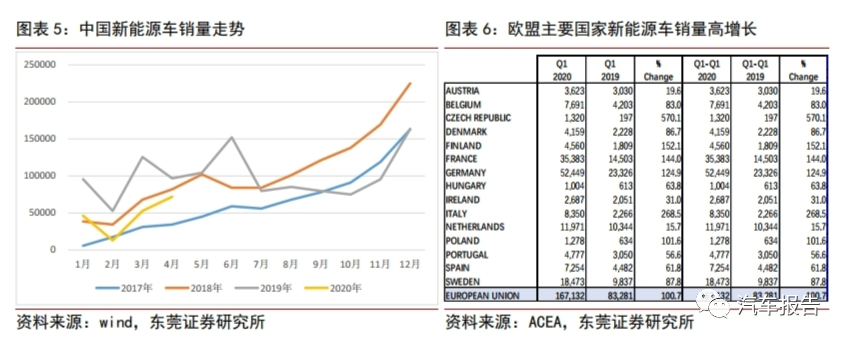

1.2 新能源車銷量:中國承壓,歐洲表現靚麗中國1-4月份新能源車累計銷量約18萬輛,同比下降約50%。1/2/3/4月銷量同比下降52%/76%/58%/26%,下降較為明顯,但降幅在4月份開始收窄。 歐盟新能源車銷量維持高增長,2020Q1歐盟新能源車銷量約16.7萬輛,同比增長約100%。2020Q1電車滲透率達到約7%,2019年Q1為2.5%,滲透率大幅提升。

2020年4月/5月,德國電車銷量依舊維持高增長,2020年4月插電式注冊量0.56萬臺,同比增長87%,純電動注冊量0.46萬,同比下降約3%,表現顯著好于整個汽車市場。2020年5月,德國插電式銷量0.67萬輛,同比增長107%,純電動銷量0.56萬臺,同比增長21%。

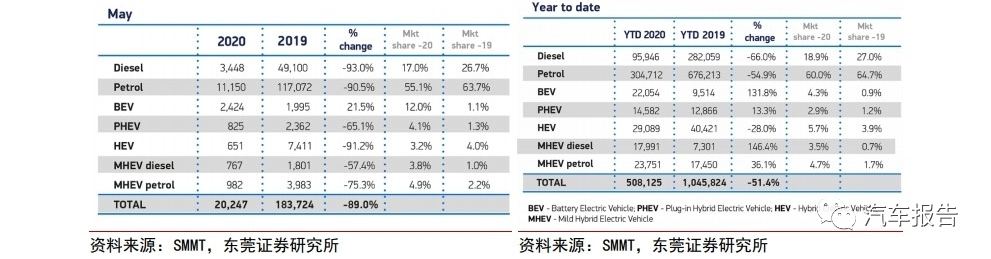

英國5月新車注冊量為2萬臺,同比下降89%,而插電式注冊量為825輛,同比下降65%,純電動注冊0.24萬臺,同比增長22%。5月英國電車滲透率提升到16%,而同期滲透率約2%。1-5月,英國純電動注冊量為2.2萬輛,同比增長132%,插電式1.46萬輛,同比增長13.3%,而1-5月英國新車注冊量同比下降約51%。電動車注冊量增速明顯高于整個英國汽車市場增速,滲透率由2%提升到7%。

法國5月乘用車注冊量為96310輛,純電車注冊量4112輛,同比增長34%;插電混動車注冊量3064輛,同比增長134%,滲透率3%;新能源車整體滲透率7%。

1.3 全球整車:Q1受中國拖累,Q2受歐美影響大我們在這里主要分析全球核心主機廠2020年H1銷量數據,整體來看,2020年Q1在中國區占比較大的受拖累比較明顯,而2020年Q2歐美等地占比較大的受拖累比較明顯。

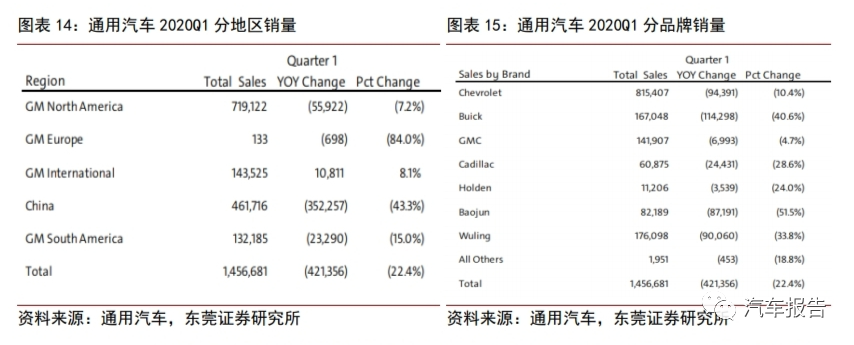

首先美系,通用汽車2020Q1銷量為146萬輛,同比下降22.4%。分地區來看,中國區銷量下降43.3%,北美銷量下降7.2%,受中國區拖累比較明顯。具體到品牌上,主要受寶駿、別克、五菱、卡迪拉克拖累比較明顯。其中,寶駿銷量下降約51.5%,別克下降約40.6%,五菱同比下降約33.8%。

福特汽車2020Q1銷量142.5萬輛,同比下降21%,中國區占比較小,受拖累不是很明顯。歐洲銷量占比約26%,同比下降約25%,北美占比約55%,同比下降18%。福特汽車2020Q1全球市場份額為6%,與2019年持平。北美市場份額為13.6%,較2019Q1持平。歐洲市場份額約6.9%,較2019Q1的7.6%下降明顯。

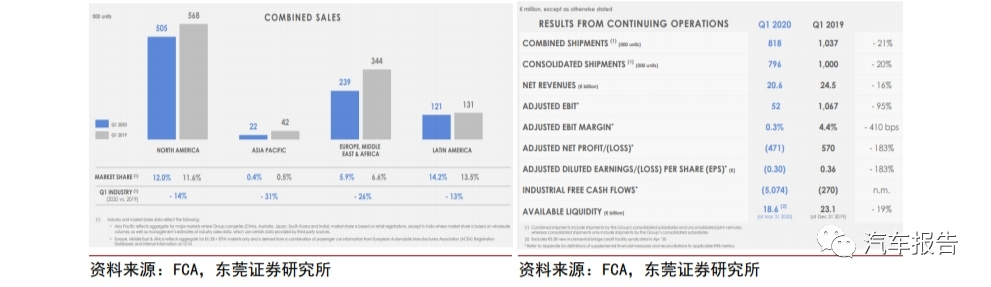

菲亞特克萊斯勒2020年Q1交付量約81.8萬輛,同比下降21%。北美地區銷量2020Q1銷量50.5萬輛,占約57%,同比下降14%,市場份額為12%,較2019Q1的11.6%有所提升。歐洲、中東、非洲地區銷量約23.9萬輛,占比約27%,同比下降26%,市場份額為5.9%,較2019Q1下降約0.7個百分點。拉美地區銷量約12.1萬輛,占比約14%,同比下降13%,市場份額約14%,較同期略有提升。

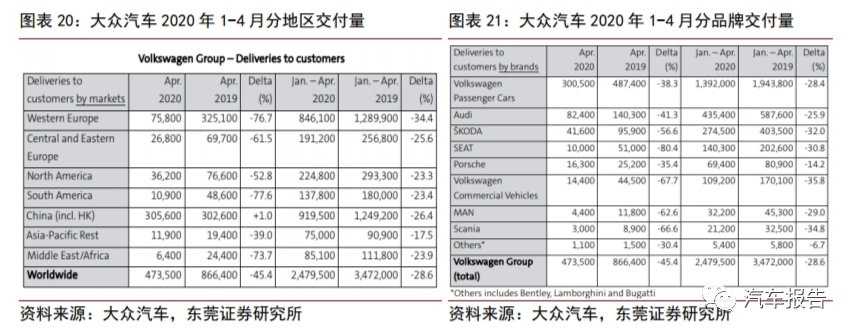

大眾汽車2020年1-4月累計交付量為248萬輛,同比下降約28.6%。分地區來看,中國區交付量為92萬輛,同比下降26.4%,4月中國區強勢復蘇,交付量為31萬輛,同比增長1%。而4月西歐銷量大幅下降,同比下降76.7%,形成明顯拖累。分品牌來看,奧迪1-4月銷量下降26%,大眾乘用車銷量下降28%,保時捷下降14.2%。

寶馬集團2020Q1交付量47.7萬輛,同比下降20.6%,其中中國大陸交付量11.6萬輛,同比下降30.9%,歐洲交付量22萬輛,同比下降18%,美國交付量8.2萬輛,同比下降17.6%。分品牌來看,寶馬交付量41萬輛,同比下降20.1%,mini品牌交付量6.4萬輛,同比下降23%。寶馬集團Q1銷量主要受中國區拖累,Q2預計受歐美拖累。

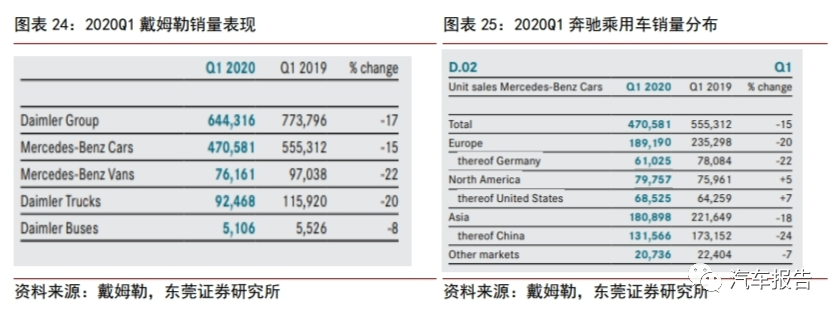

戴姆勒集團2020Q1銷量64.4萬輛,同比下降17%。集團Q1合計銷量64萬輛,同比下降17%,其中奔馳乘用車銷量47萬輛,同比下降15%,奔馳商務車銷量7.6萬輛,同比下降22%,戴姆勒卡車Q1銷量9萬輛,同比下降20%,大巴車銷量5106輛,同比下降8%。奔馳乘用車分地區來看,歐洲銷量約19萬輛,同比下降20%,北美銷量約8萬輛,同比增長5%,中國銷量13萬輛,同比下降24%。

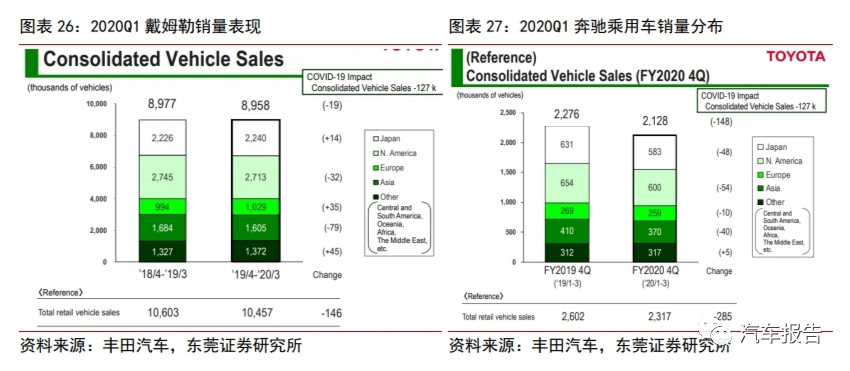

豐田汽車2020財年(201904-202003)銷量896萬,同比基本持平。2020Q1豐田汽車銷量213萬,同比7%。2020Q1日本占比27%,同比下降8%;北美地區占比28%,同比下降8%;亞洲銷量占比17%,同比下降10%。

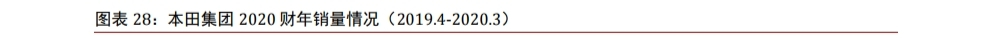

本田集團2020財年(2019.4-2020.3)汽車銷量479萬,同比下降約10%,其中2020Q1銷量98萬,同比下降約28%,主要受亞洲地區拖累。2020Q1日本地區銷量占比19%,北美地區銷量占比43%,亞洲地區占比30%,亞洲地區2020Q1銷量同比下降約44%形成拖累。

現代汽車1-4月零售106萬輛,同比下降26%。其中韓國下降10%,占比22%;美國下降19%,占比23%;中國銷量下降37%,占比約10%。4、5月份受美國疫情影響,銷量下降明顯。

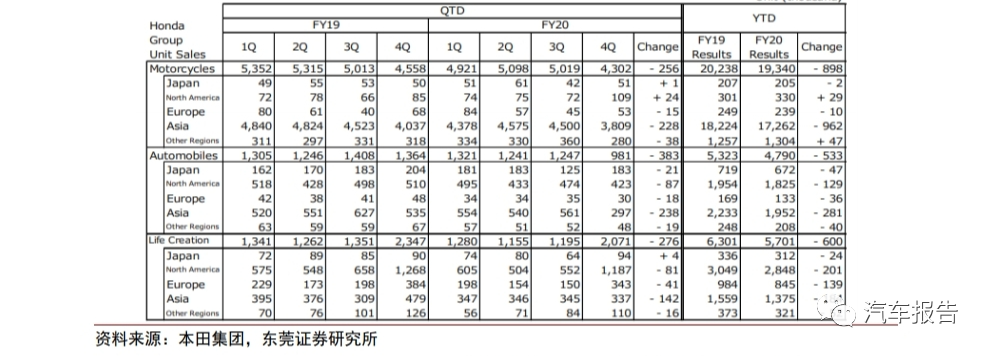

標致集團2020年1-4月銷量68萬輛,同比下降約43%,歐洲銷量占比85%,同比下降44.4%,其中歐洲4月銷量僅3萬輛,同比下降88%。看標致汽車2020Q1不同動力系統結構,電動車銷量增長明顯,2020Q1銷量達1.4萬輛,同比增長約7倍,滲透率達2%。

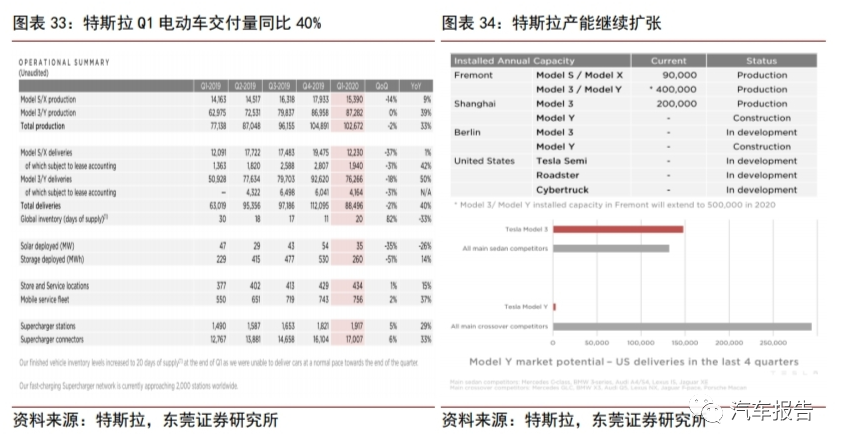

特斯拉維持高增長,繼續引領電動車行業。2020Q1特斯拉交付量為8.8萬輛,同比增長40%,產量為10萬輛,同比增長33%,盡管受疫情影響,但公司銷量依舊維持高增長。2020年公司產能為79萬輛,增長車型主要來源于model3及Y。

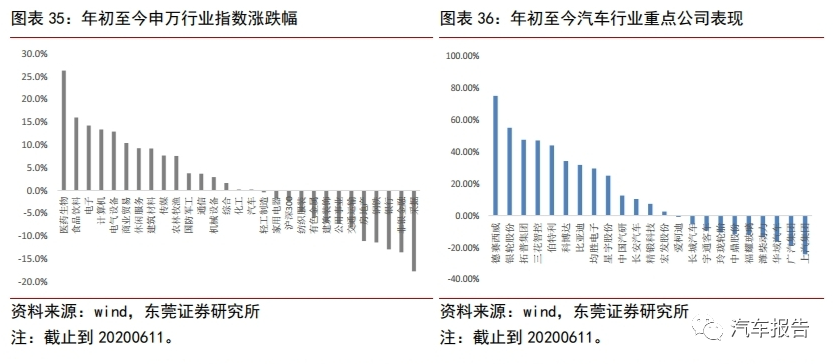

1.4 資本市場:高度分化,資本青睞電動智能互聯年初至今(截至20200611),申萬汽車上漲0.20%,滬深300指數下跌2.46%,與我們年初的判斷一致,我們認為,2020年汽車指數大概率跑贏滬深300指數。從重點公司來看,表現分化非常嚴重。與電動智能互聯相關的公司漲幅靠前,絕對收益明顯,比如熱管理的三花智控、銀輪股份(包括國六影響);智能座艙的德賽西威;電子電氣化的科博達、伯特利、均勝電子、星宇股份等。

年初至今(截止到20200611),動力電池產業鏈表現也有所分化,動力電池、負極、隔膜、鐵鋰、電解液環節表現較好,鈷、三元正極環節表現一般,主要受鈷價下跌以及特斯拉無鈷電池預期影響。整體來看,龍頭的表現好于二線公司,呈現強者恒強局面。

02

2020下半年展望:維持峰回路轉判斷

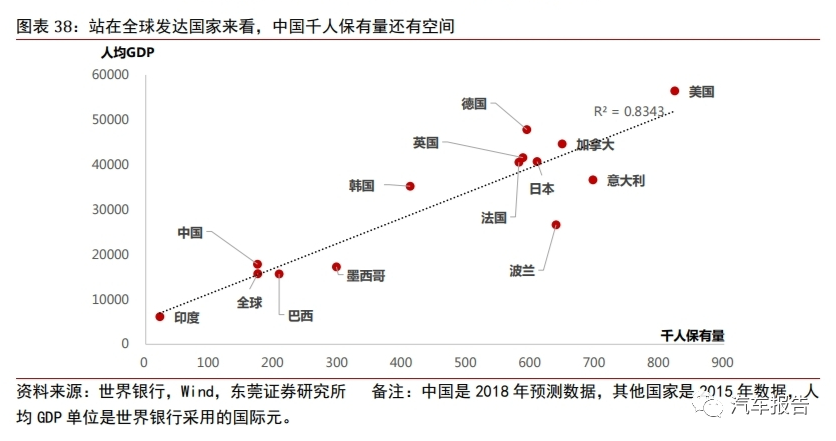

放眼全球,中國汽車行業大而不強,未來仍具備成長空間,零部件尤甚,過去5年中國零部件公司成長速度顯著高于全球主要零部件公司;我們認為站在當前,對汽車行業無需悲觀,最壞的情況預計已過,繼續邊際改善有望;長期來看,便宜是硬道理,目前安全墊高,放眼全球,考慮到增長潛力,中國汽車上市公司目前估值處于低位;以及我們對歷史汽車指數相對收益進行復盤,結合基本面判斷,維持2020年年度策略報告觀點“峰回路轉”。2.1 長期仍具備空間,零部件成長空間大長期來看,中國汽車潛在需求仍存空間。我們比較了全球主要經濟體汽車千人保有量情況,2015年千人保有量美國為823輛,日本為609輛,德國為593輛,韓國為411輛,預計中國2018年為174輛。整體上來看,中國汽車保有量仍存在空間。但預計周期屬性更強,成長屬性相對變弱。長期來看,一個國家汽車保有量與GDP高度相關,中國未來汽車保有量很大程度上取決于中國經濟發展速度與質量。

2018年中國汽車產量占全球約30%,是當之無愧的汽車生產大國。2018年全球汽車產量約9563萬輛,中國產量為2781萬輛,占全球比重29%。乘用車中國2018年產量為2353萬輛,占全球比重為33%,產量全球第一。

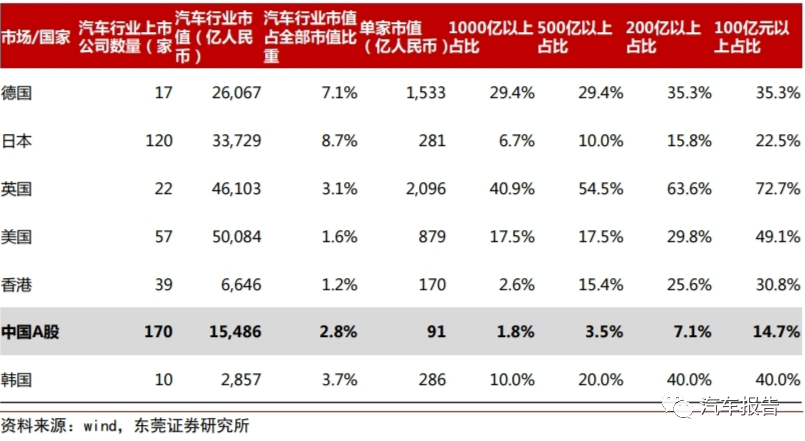

但是,我們縱觀全球主要資本市場與核心汽車強國,中國汽車行業大而不強,缺乏具備競爭力的企業,數量眾多。根據我們的初步統計,汽車強國如德國、日本、美國等,這些國家所在資本市場汽車股數量明顯少于中國A股,但大市值公司居多,中國在這方面還具備空間,中國A股汽車行業千億市值公司占比不到2%。

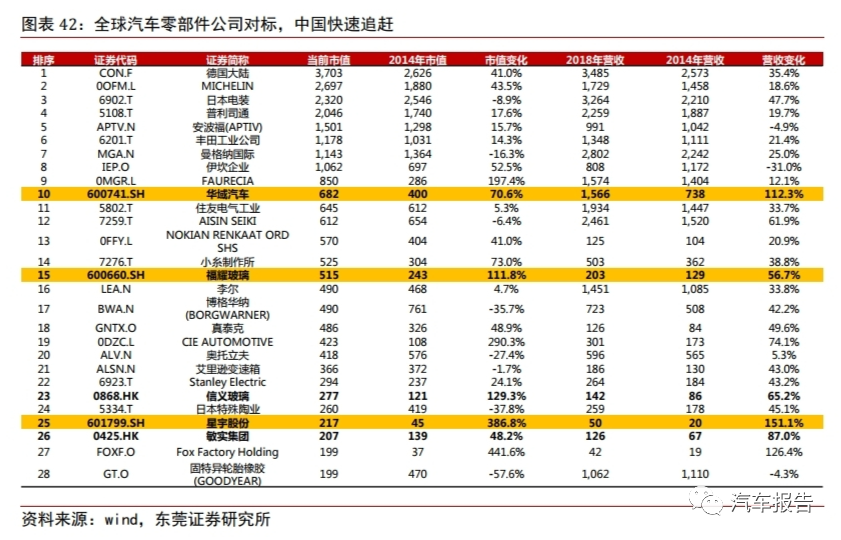

值得重視的是,過去幾年,中國汽車行業公司正在崛起。我們以零部件行業為例,統計全球主要零部件公司過去5年市值變化及營收變化,我們發現中國零部件企業成長速度驚人,明顯快于全球主要零部件公司。我們認為中國零部件公司成長空間大。

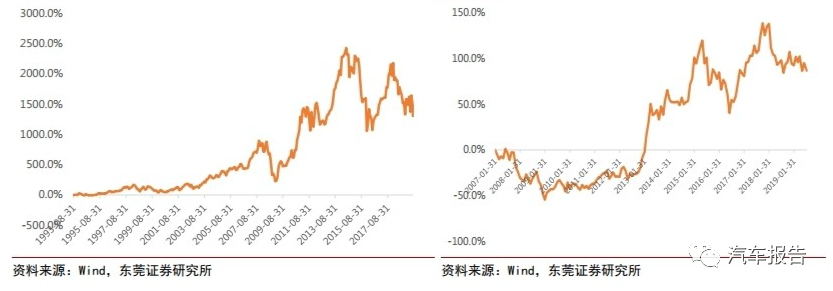

整車在于抓周期,零部件長期成長空間或更優從戴姆勒、豐田、通用、福特等全球國際車企股價走勢來看,波動較大,抓周期較為重要。此外,優秀車企比如豐田等伴隨其研發投入,順應行業趨勢,股價整體呈現向上趨勢。但如果忽略周期因素,做長期投資,戴姆勒從2000年至今收益率為負,豐田近20年復合收益率約3%,通用近9年復合收益率約4.5%,福特近39年復合收益率約6.7%。我們認為,伴隨中國汽車銷量進入穩定增長態勢,抓準周期成為投資汽車整車股的重要因素。當然,中國自主品牌目前競爭格局分散,未來市占率提升亦是重要變量。

我們認為中國零部件公司相較于整車成長性更大,一方面,中國零部件企業可以伴隨優秀的自主品牌成長,另外一方面,零部件公司具備進口替代、全球化成長路線,優秀的企業天花板較高,反應到股價上,預計優秀零部件企業周期屬性相對更弱,成長屬性更強。比如博格華納,公司是汽車動力系統領先企業,近26年(考慮到疫情,統計到2019年下半年,下同)股價年化復合收益率為11%,超過標普500指數約7%的復合年化收益率。博格華納股價在2014年6月創歷史新高,近幾年波動有所加大,其成長周期跨度好于整車。普利司通年化收益率約6%,日經225年化收益率約2%,遠高于指數。

曼格納國際主營動力、座椅等模塊及系統,是全球領先的汽車零部件公司,公司近33年股價復合收益率約11%,超過標普500指數約8%復合年化收益率。李爾是全球領先的座椅制造廠商,公司2018年實現營收1451億元,同比增長3.33%,實現凈利潤78.9億元,同比下降12.5%。公司近10年股價復合收益率約15%,高于標普500指數約11%的收益率。

2.2便宜是硬道理,PB處于歷史底部目前申萬汽車行業PB為1.56倍,處于歷史底部區間,歷史分位數12%位置。

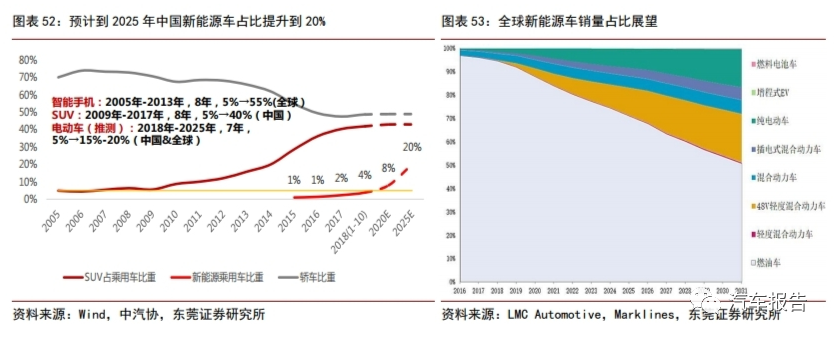

03電動車:維持“2020年需樂觀”觀點正如我們在2020年年度策略報告中所論述:“電動車,我們認為2020年需樂觀,供給端產品豐富,看好尤其是鋰電池產業鏈。大眾MEB平臺、特斯拉產業鏈值得關注。”電動化大勢所趨,工信部預計到2025年新能源車銷量占比提升到20%,國際化車企持續發力,歐洲銷量維持樂觀。大眾計劃到2025年新能源車占比提升到20%-25%,戴姆勒集團計劃到2022年新能源車銷量占比提升到15%-25%,國際化車企引領。參考智能手機替代傳統手機路徑,SUV替代轎車路徑,智能手機占比從2005年的5%提升到2013年的55%(全球),SUV從2009年占比5%提升到2017年的40%(中國),結合國際整車廠商規劃、工信部規劃及LMCAutomotive預測,預計到2025年全球新能源車占比由目前約2%提升到15%-20%。2021年歐洲碳排放嚴格要求及特斯拉,中國補貼延長引領,歐洲加大補貼力度,維持對未來1年電動車產業鏈的樂觀預期。

04

投資策略:精選賽道,以“龍”為首我們認為中國汽車零部件企業成長空間大,對于二級市場投資,尋找具備進口替代或全球化發展路徑的標的,當然這個前提是公司所在賽道必須具備一定前景(包括電動化、智能化、互聯網化等),擁有較大的市場空間。在核心賽道一致前提下,龍頭公司得益于其資本優勢,勝出概率更大。而對于整車的投資,在中國汽車銷量增速放緩背景下,預計周期屬性更強,建議把握周期,順勢而為,兼顧尋找市占率能夠提升的優質標的。

站在當前,2020年疫情成為干擾項,但不改復蘇趨勢,我們判斷全球汽車銷量在Q3預計出現修復,中國Q2已經明顯修復。建議重點關注:華域汽車、廣汽集團、三花智控、中國汽研、德賽西威、拓普集團等。

中國電動車產業鏈齊全,具備完善的上下游產業鏈基礎,在全球競爭力較強。盡管目前相關公司估值處于較高位置,但長期我們仍然堅定看好,基本面確定性較高,建議積極把握估值切換機會。建議重點關注:贛鋒鋰業、寧德時代、新宙邦、當升科技、璞泰來、恩捷股份、華友鈷業。

責任編輯:lq

-

乘用車

+關注

關注

0文章

255瀏覽量

10731 -

新能源車

+關注

關注

3文章

652瀏覽量

24717 -

純電動

+關注

關注

0文章

89瀏覽量

11927

原文標題:全球主要國家車企發展報告(2020年總結及趨勢)

文章出處:【微信號:qidianxiehui,微信公眾號:深圳市汽車電子行業協會】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

麥格納亮相2025全球新能源汽車合作發展論壇

2024-2025年新車及供應商發展趨勢分析

2024年AI編程技術與工具發展總結

全球主要國家車企發展報告:2020年總結及趨勢

全球主要國家車企發展報告:2020年總結及趨勢

評論