幾乎所有的中國手機廠商們都在聊印度。透過在印度復制中國市場駕輕就熟的打法,這一次,中國手機廠商們嘗到了甜頭。

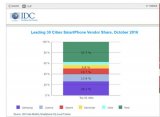

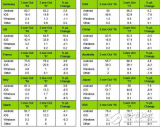

12 月 26 日,一份來自 IDC 報告顯示,受 4G 功能手機推動,今年 10 月以來中國手機廠商在印度主要的 30 個城市拿下 40% 的市占。其中,市占排名前三的手機其中,聯(lián)合(包括摩托羅拉)市占為 13.4%,增長 50%;小米為 10.7%,增長 41.7%。

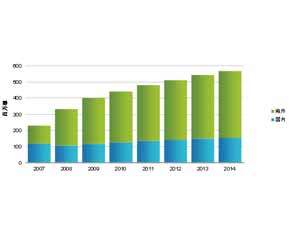

看起來,和智能手機出貨量逐年下滑的中國市場相比,印度是另一番景象。2016 年前三季,印度智能手機出貨量達 8,330 萬支,其中第三季出貨量達 3,230 萬臺,與同期相比增長 17.5%。

對中國手機廠商而言,印度的吸引力來自其經(jīng)濟潛力,和中國相似的市場模式,龐大的人口基數(shù)和巨大的智能手機市場空白。聯(lián)合國數(shù)據(jù)和皮尤調(diào)查報告顯示,印度人口超過 13 億,目前使用智能手機的人數(shù)大約只有 2 億,這意味著有超過 10 億印度人使用功能手機或沒有手機。

這也是一個充斥著中低端手機的龐大市場。IMF 數(shù)據(jù)顯示,2016 年印度人均 GDP 預計達 1,808 美元,這意味著印度的人均可支收只有買兩支 iPhone 7。受限于收入水平,蘋果等高端手機在印度的市場并不大。如統(tǒng)計數(shù)據(jù)顯示,目前印度 iOS 的市占只有 2.81%,Android 有 68%,剩下的是諾基亞。雖然印度的手機品牌已接近 500 個,但千元手機依然最受歡迎。

印度功能手機向智能手機迭代將帶來巨大的低端智能手機需求,這成了中國手機廠商們的機會。在印度混得風生水起的中國廠商們,打法各不相同。但唯一不變的是,他們都在用自己的辦法,盡可能地貼近“印度特色”。

由“中國制造”走向 “印度制造”10 年前,除了本土品牌以外,這個國家還充斥著蘋果、三星和 Sony 手機。

直至 2010 年開始,華為才開始做為第一家中國手機品牌在印度銷售智能手機。2014 年,印度總理莫迪鼓勵外企投資的“印度制造”政策,讓中國手機廠商如小米、OPPO、魅族、聯(lián)想、金立也開始評估印度市場的潛力。他們也希望在這片還未被完全開發(fā)的手機市場建立領(lǐng)地,尋找新的增長點。

這并不是一條平坦的路。

印度市場在過去 10 年中,來自中國的手機大部分是 ODM 產(chǎn)品,即在中國生產(chǎn)制造完畢后,再到印度進營銷售。據(jù)一財報導,僅在 2012 年,深圳就有 120 家企業(yè)以 ODM 方式進入印度市場,印度政府為鼓勵生產(chǎn)本土化,在 2015 年將移動設(shè)備整機進口稅從 6% 調(diào)至 12.5%,還對“國產(chǎn)化”低于 30% 的手機進行限制。

為了降低關(guān)稅提升帶來的影響,中國 ODM 手機廠商只能改變和印度手機公司的合作模式:先在中國組裝好半散裝件,運往印度,最后在當?shù)赝瓿烧麢C組裝。而華為、聯(lián)想、小米等中國手機品牌商則干脆在印度開始工廠,直接在印度制造手機。

2015 年 7 月,小米、一加分別和富士康合作,在印度安得拉邦設(shè)廠;幾乎是同一時間,OPPO 放棄印尼自有工廠,與印度當?shù)毓竞献鳎蝗A為也在同年 8 月獲得坦米爾納德經(jīng)濟區(qū)。

但不可否認的是,對在印度的中國手機廠商而言,目前印度制造業(yè)還不成熟,產(chǎn)業(yè)鏈有待完善,工人能力較低,設(shè)廠雖然避免高額關(guān)稅,但要增加培養(yǎng)工人等費用,整體算來未必能降低成本。對這些手機廠商來說,在印度設(shè)廠更多是一種長遠的市場策略。他們期待的是印度制造業(yè)有所改善后,能在當?shù)赜玫腿肆Τ杀局圃斐龈咂焚|(zhì)的手機。

印度板球超級聯(lián)賽、印度時報和寶萊塢頒獎禮除了制造上全面“印度化”,中國手機廠商們的市場推廣也在盡可能的貼近印度市場。

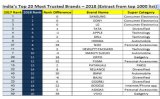

在過去,印度上所銷售的中國手機總帶著“廉價”的標簽。為了改變這種情況,一些手機廠商開始嘗試加盟當?shù)伢w育賽事,贊助娛樂節(jié)目等方式來改變品牌形象。

vivo 觀察到印度人喜愛板球運動,連續(xù)冠名了 2016 和 2017 年兩賽季的印度板球超級聯(lián)賽(IPL)。金立每年在印度投入幾億元人民幣的市場營銷費用。2015 年,金立曾花八百多萬美元成為 IPL 冠軍球隊 KKR 主贊助商,直接簽了 3 年,此外,金立還贊助寶萊塢頒獎禮和當?shù)仡愃七_人秀和好聲音等高收視節(jié)目。

這一類的市場營銷手段還有很多,比如聯(lián)想要來電影明星 RanbirKapoor 和 HrithikRoshan 為其做廣告,小米今年 6 月花費三十多萬美元包下《印度時報》頭版打手機廣告等,不一而足。

COPY CHINA TO INDIA銷售渠道也有著各家不同的策略,但大部分也是復制了他們在中國所成功運作的模式。

比較善于搭建線下銷售網(wǎng)絡(luò)的金立、OPPO 和 vivo,根據(jù)“財新周刊”等媒體報導,截至到 2015 年,金立在印度的員工規(guī)模超過 7,000 人,擁有 10 家代理商,超過 3 萬家零售店和 6 千多全職促銷員。vivo 則把直接把中國省級代理合作伙伴帶入印度,在各城邦建立分銷團隊。目前,vivo 已入局 33 個邦、兩百多個城市,員工遍布各城邦分銷點。

另一面,則是熟練運作網(wǎng)絡(luò)模式,以線上銷售為主的小米、魅族和一加等廠商,他們的印度團隊都只有幾十人。

透過在邦加羅爾建立研究中心,挖來創(chuàng)辦電商平臺 Jabong 的馬努(Manu Jain),和占據(jù)印度 90% 市占的 Flipkart、Snapdeal、亞馬遜等電商平臺的合作等方式,使得 2014 年 7 月進入印度的小米,到 2016 年第三季,手機累計銷量超過 200 萬支,與同期相比增長 150%,創(chuàng)下了它在印度的最高紀錄。

此外,小米也復制了線上搶購模式到印度。IDC 2015 年報告稱,在 Flipkart、Snapdeal、印度亞馬遜等電商平臺上搞搶購(flash sale)是中國廠商取得成績的關(guān)鍵之一。在線下頻道方面,小米在印度建立了超過一萬家零售店,還和印度營運商 Airtel、連鎖手機零售店手機店和經(jīng)銷商 Redington 等合作銷售手機。

但也有一些人選擇離開。宏碁(Acer)近日宣布,因無法在印度市場達到規(guī)模化營銷而退出,數(shù)據(jù)顯示,這家從 2010 年就進入印度市場的老牌手機廠商,2016 年在印度所銷售的手機累計才 3 萬支。

售后也是中國手機廠商想在印度扎根的重要環(huán)節(jié)。由于印度土地和線下零售店多為私人所有,零售商特別看重關(guān)乎店面聲譽的手機品質(zhì)和售后服務。

為了應對這種情況,vivo 在印度正式銷售前就建立例如售后中心,目前其售后服務點超過 30 家。此外,據(jù)虎嗅網(wǎng)報導,2015 年,一加正建立的線下維修點有 60 個、客戶有 50 人,共覆蓋 40 個城市。此外,聯(lián)想在印度也有完備的售后服務體系,在 五百多個城市設(shè)有服務中心。

改變?nèi)晕唇Y(jié)束……光輝背面也存在一些陰影。

和所有海外市場一樣,進入印度市場也繞不開專利問題。從 2010 年開始,愛立信和諾基亞就曾聯(lián)絡(luò)起訴中國手機廠商。基伍之前在印度市場占有率一度達 21%,卻因?qū)@麊栴}最后被禁售。

2014 年,愛立信又一次拿專利做文章,控告小米專利侵權(quán),要求禁止小米在印度銷售手機并向其繳納專利費。最后,印度法院要求小米每臺設(shè)備向法院預繳 100 盧比(約人民幣10.2元),才可繼續(xù)在印度市場銷售。

2016 年 11 月,OPPO 和 vivo 被印度杜比實驗室以手機產(chǎn)品侵犯其專利為由告上法庭,兩者手機因此在印度被禁售。據(jù)法制周末報導,在 OPPO 向印度法院支付每臺設(shè)備 34 盧比(約人民幣3.47 元)保證金后,法院才取消禁售令。

換句話說,無論中低端市場還是高端市場,想要在印度立足,專利一定是繞不過的一道關(guān)卡。如果三番兩次因為專利被控告,所繳納的保證金費用很大程度地提高了銷售成本,那么想在印度銷售低價手機的困難就增加。而高端手機方面,專利技術(shù)薄弱也會是他們深入市場、拓展高端產(chǎn)品線的巨大隱憂。

不斷有人在重復說,現(xiàn)在的印度市場就如 5 年前的中國,給予了這些手機廠商復制中國模式到印度的希望。

但巨大的需求缺口背后,確實還存在不少問題。印度和手機相關(guān)的基礎(chǔ)設(shè)施比較薄弱,有待建設(shè);和中國日趨成熟的電子商務市場相比,印度電子商務基礎(chǔ)設(shè)施還不完善,物流、支付和服務等環(huán)節(jié)相對滯;同時由于各地經(jīng)濟發(fā)展不平衡,印度缺乏統(tǒng)一的零售連鎖和經(jīng)銷代理系統(tǒng)。

看起來,還單純地把印度看做幾年前的中國,想在這里賺上一筆快錢就跑的人,也許要敗興而歸了。

?

電子發(fā)燒友App

電子發(fā)燒友App

評論