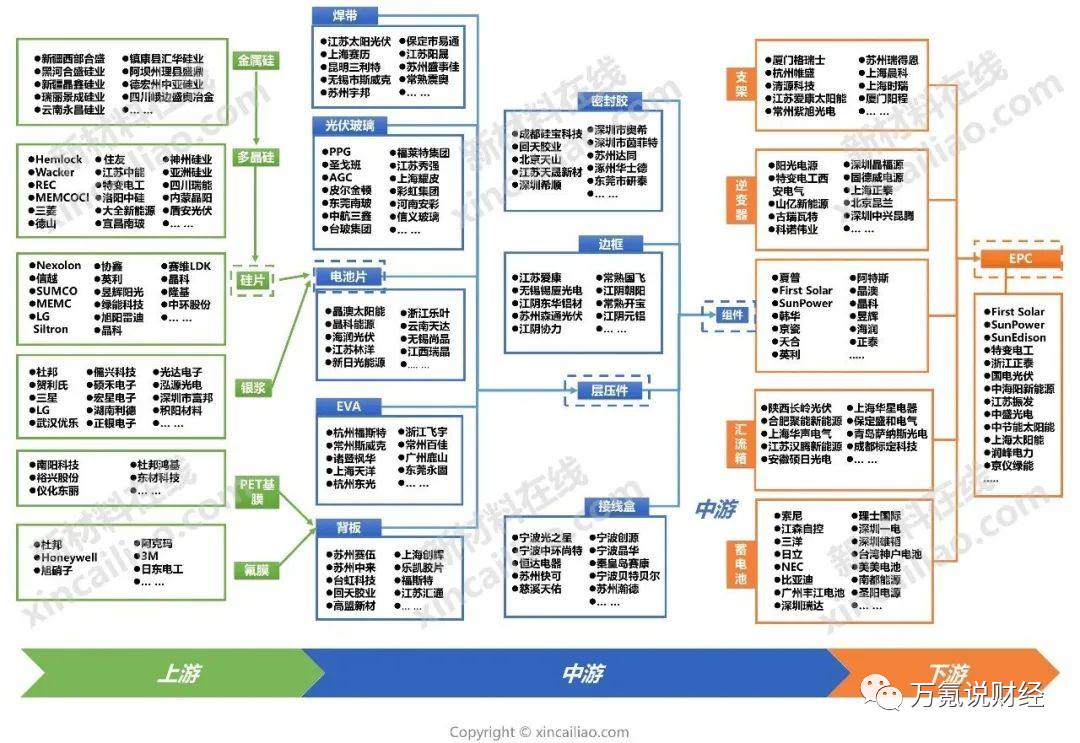

01光伏產業鏈

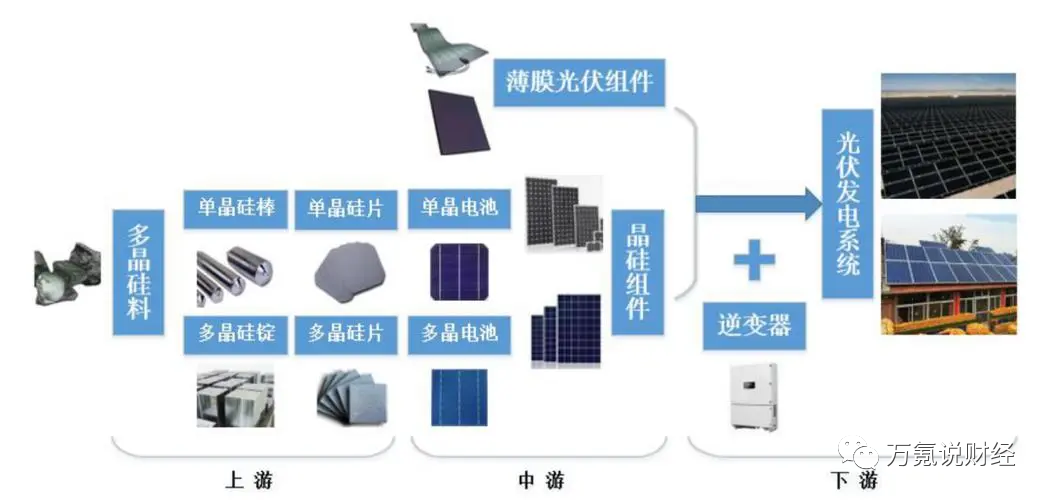

太陽能光伏產業鏈包括硅料、鑄錠(拉棒)、切片、電池片、電池組件、應用系統等6個環節。上游為硅料、硅片環節;中游為電池片、電池組件環節;下游為應用系統環節。從全球范圍來看,產業鏈6個環節所涉及企業數量依次大幅增加,光伏市場產業鏈呈金字塔形結構。

太陽能光伏產業鏈的上游是太陽能電池板的原料硅片和晶體硅原料的生產,這一產業在我國屬于壟斷行業。

中游是由生產晶硅電池片開始的,將晶硅體加工為電池片,是實現光電轉化的核心步驟。在我國,晶硅(單晶、多晶)光伏組件的應用占到了市場的 95%以上。然后就是電池組件的生產,將電池片組裝成電池組件,屬于勞動密集型產業,是光伏產業鏈中游的尾端。

從光伏產業鏈角度看,由于整個光伏產業仍處于快速發展階段,因此相關的生產技術和加工工藝的進步速度十分迅速,推動光伏設備持續不斷更新換代,行業銷售收入持續增長。根據 CPIA 統計數據,全球光伏設備行業銷售收入從 2013 年的 17.5 億美元增長至 2019 年約 50 億美元,復合增長率為 19.1%。

與此同時,由于全球光伏產業鏈各個生產環節的主要生產地均在中國,所以中國光伏設備市場規模占全球的比重較高。

多晶硅

屬于光伏產業鏈上游第一道環節,一般從項目建設到產能投產需要12-18個月,產能周期相對較長。目前技術工藝全部國產化,隨著技術改進,成本呈現大幅下降趨勢。

2020年,全國多晶硅產量達 39.2萬噸,同比增長 14.6%。其中,排名前五企業產量占國內多晶硅總產量87.5%,行業集中度較高。

價格方面,硅料價格自去年下半年以來不斷攀升,雖然2021年6月份出現減緩跡象,但是8月份重回上漲趨勢。硅料產能周期及需求彈性特性,疊加行業高壁壘特性使得下游需求擴大時,價格呈現敏感變化,并在較長時間內維持價格高位。2021年隨著多晶硅企業技改及新建產能的釋放,產量將達到 45萬噸。

硅片

光伏硅片領域,由于受到規模、技術、成本等因素限制,使得寡頭運營模式明顯,行業集中度越來越高。

2020 年全國硅片產量約為161.3GW,同比增長 19.7%,占全球產量約 167.7 GW 的 96.2%。其中,排名前五企業產量占國內硅片總產量的 88.1%,且均超過 10GW。隨著頭部企業加速擴張,2021 年全國硅片產量將達到 181GW。

相關企業主要包括以上機數控、京運通、高測股份等為代表的傳統硅片設備制造商,以及雙良節能、高晶太陽能、三一集團等新進入者。

晶硅電池片

晶硅電池主要類型包括 AI-BSF、PERC、TOPCon、HJT、IBC 等,其中,從2020 年平均轉換效率數據來看,N型電池轉化率最高,TOPCon電池平均轉換效率達到 23.5%,異質結電池平均轉換效率達到 23.8%,背接觸電池達到 23.6%。TOPCon和HJT電池的轉換效率則仍有很大提升空間。

因此,未來隨著生產成本的降低及良率的提升,N型電池將會是電池技術的主要發展方向之一,而且也是光伏技術的核心競爭因素。

從整個光伏產業鏈的角度看,不斷降低生產成本、提高轉換效率,從而降低光伏LCOE,是驅動整個光伏產業鏈各環節技術進步的核心動力。然而硅料、硅片、組件環節的成本下降和技術進步的空間相對有限,提高電池轉化率將是未來降低LCOE,優化成本的主要有效環節。預計到2025年,二者的量產轉換效率分別有望達到 25.0%和 25.2%。

組件

光伏組件是光伏發電系統的核心構成部分,工藝包括串焊、疊層、壓層、檢測等。其核心競爭優勢主要體現在除質量性能外帶來成本優化外,還包括品牌與渠道,及服務等。如具有高融資價值的組件品牌就擁有更強的競爭力,銷售渠道全球布局更利于渠道競爭與售后服務跟進。成本角度來看,硅料硅片價格變化影響較弱,主要源于一體化組件自供比例提升,消化部分成本上漲壓力。

2020 年,全國組件產量達到124.6GW,同比增長26.4%,約占全球產量163.7GW的76.1%。其中,排名前五企業產量占國內組件總產量的55.1%,集中度相對分散。

以隆基股份、晶科能源、天合光能、晶澳科技、阿特斯等為代表的一體化組件企業,憑借更強的品牌、融資價值、盈利能力以及更為全面的銷售網絡,市場份額呈現出不斷提升的趨勢。

細分領域來看,光伏逆變器、光伏膠膜技術變化風險較低,產品需求將和光伏裝機需求實現共振;大尺寸硅片環節擴產對大尺寸熱場系統產品需求顯著增加,碳/碳復合材料熱場產品具備顯著性能優勢而提升市場規模;大尺寸組件的應用將推進大尺寸硅片、電池片、玻璃的應用;具有轉換效率優勢的異質結電池的應用有望隨著成本下降而加速推進;補貼缺口問題解決和后續新增項目脫離補貼依賴,運營商有望迎來價值重估。

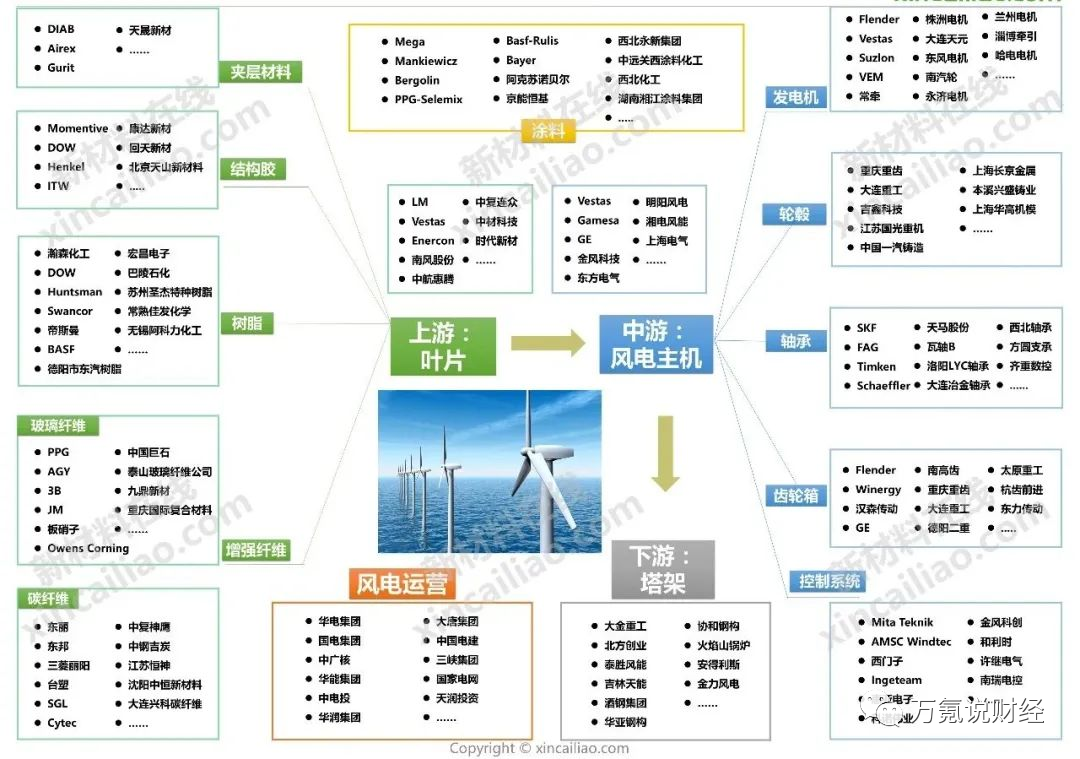

02風電產業鏈

風電產業鏈整體呈集中化、一體化趨勢發展,中上游企業普遍采用“以銷定產”的經營模式,根據下游客戶訂單進行生產和銷售。下游企業議價能力強,中上游企業競爭激烈,毛利率逐年下滑。為降低成本,提高毛利率,產業鏈形成了以風電機組設備制造為核心,逐漸向上游產業融合的新業態。

上游關鍵零部件制造

上游核心零部件的制造包括葉片、塔架、風電主機等。每項核心部件都涵蓋了多項生產技術及工藝流程。目前風電機組呈現大型化、一體化趨勢,對葉片、塔架以及風電主機的生產和研發都提出了更高要求。

隨著上游原材料成本上升、下游風電整機招標價格走低,降本增效成為零部件制造商的核心競爭力,行業淘汰率高,集中度強,具備核心技術和有一定研發能力、生產能力以及規模優勢的上游制造企業將更具競爭力。

(1)葉片

葉片是風電機組的重要裝備之一,與風電中游產業當中的整機制造業聯動性強,發展程度相似。據電氣風電招股書中數據,葉片采購成本占風電整機成本的18%左右。生產葉片所涉及原材料主要有:夾芯材料(巴沙木、PET、PVC)、增強纖維、結構膠和樹脂等。

(2)塔筒

塔筒是風電產業上游的細分子行業之一,原材料占其成本結構的90%左右,屬于加工工業。陸風行業壁壘不高,受大件物流的運輸半徑約束,風塔行業分散程度較高。但隨著海風向深海發展,陸風的平價上網,國內大容量、長葉片、高塔架漸成趨勢,塔筒的生產門檻被提高。未來塔筒生產企業應具備更高的技術要求,行業逐漸向頭部集中。

(3)軸承

軸承是風電主機的核心主件之一,風電機組長期矗立在野外,對軸承的性能要求很高。目前,風機主軸軸承主要被SKF、FAG、TIMKEN、羅泰艾德等國外公司壟斷。國內方面,對于大容量機組軸承技術還處于積累試制階段。

受疫情影響,海外進口主軸軸承產能不足,供應存在限制,國內廠商進入替代供應窗口期。風電軸承尤其是主軸軸承制作工藝復雜,行業技術壁壘較高,準入嚴格。但若與下游風機制造企業達成合作,便會形成穩定的供應關系。

以目前國內主軸軸承龍頭企業新強聯為例,公司首臺主軸軸承提供給湘電,在平穩運行2 年之后才進入合格供應商名錄。自此與湘電風能合作近10年,與明陽智能合作7年,期間一直穩定供貨。

中游整機制造——高端裝備制造技術全球領先

中游產業主要包括風力發電機組的制造以及風機整機的制造,屬高端裝備制造業。

經過近幾年風電產業的高速發展,風電整機制造已屬世界領先水平,根據《中國可再生能源國際合作報告(2020)》數據顯示:2020年全球前十風機供應商提供80GW風機機組,其中中國風機制造商有七家躋身前十,分別是金風科技、遠景能源、明陽智能、上海電氣、運達風電、中國中車、和三一重能。

風電整機目前國內技術路線主要分兩種,一種是以金風科技、明陽智能為代表的自主研發技術路線,一種是電氣風電為代表的與海外技術商簽署協議,進行二次開發的技術路線,均在不同技術領域取得市場認可和突破。

從市場占有率來看,陸上風機金風科技具有絕對領先優勢,根據金風科技公布數據,2020年國內市場份額21%,連續十年國內第一。根據 WoodMackenzie 對全球風機整機企業市場份額的統計,金風科技2020年全球市占率第二,在全球市占率中始終保持12%以上,行業龍頭地位穩定。

下游國有大型能源投資集團

風電產業下游主要包括風場運營/風場投資,目標企業大多為大型國有能源投資集團:包括華能國際、大唐電力、國電電力等。

風電場主要包括兩種類型;陸上風電和海上風電,目前陸上風電技術發展相對成熟,裝機水平占風電裝機的 90%以上。根據 GWEC《全球海上風電報告》預計,未來十年海上風電新增裝機將達到235GW,大約是當前市場規模(35GW)的 7 倍。報告認為,受中國市場大力推動,2021年全球海上風電新增裝機容量比2020 年提高一倍以上。

2022年,風電行業面臨“后補貼時代”,整個行業或將進行估值重塑。受搶裝潮影響,訂單量不會繼續保持20年和21年的高速增長,受此影響,行業整體景氣度或將下滑。

但風電行業屬朝陽產業,在雙碳目標下,以及 “2025年非化石能源消費占一次能源消費的比重達到20%左右”戰略目標,整個行業中長期來看仍然是受益的。

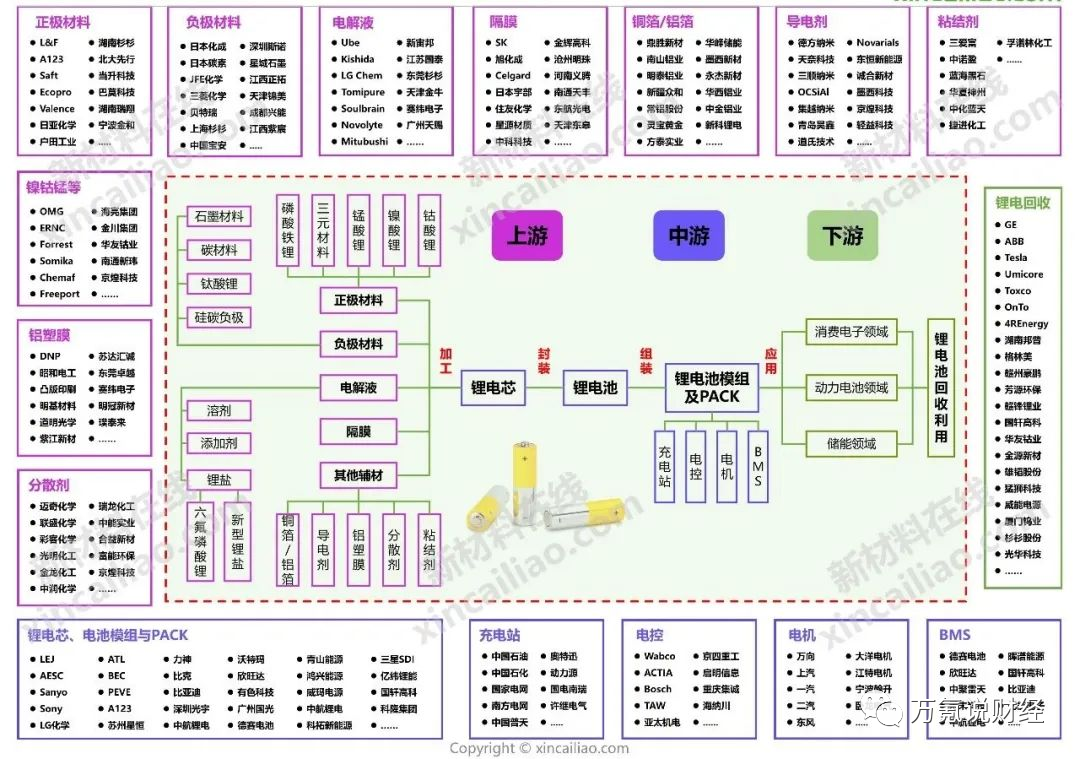

03鋰電產業鏈

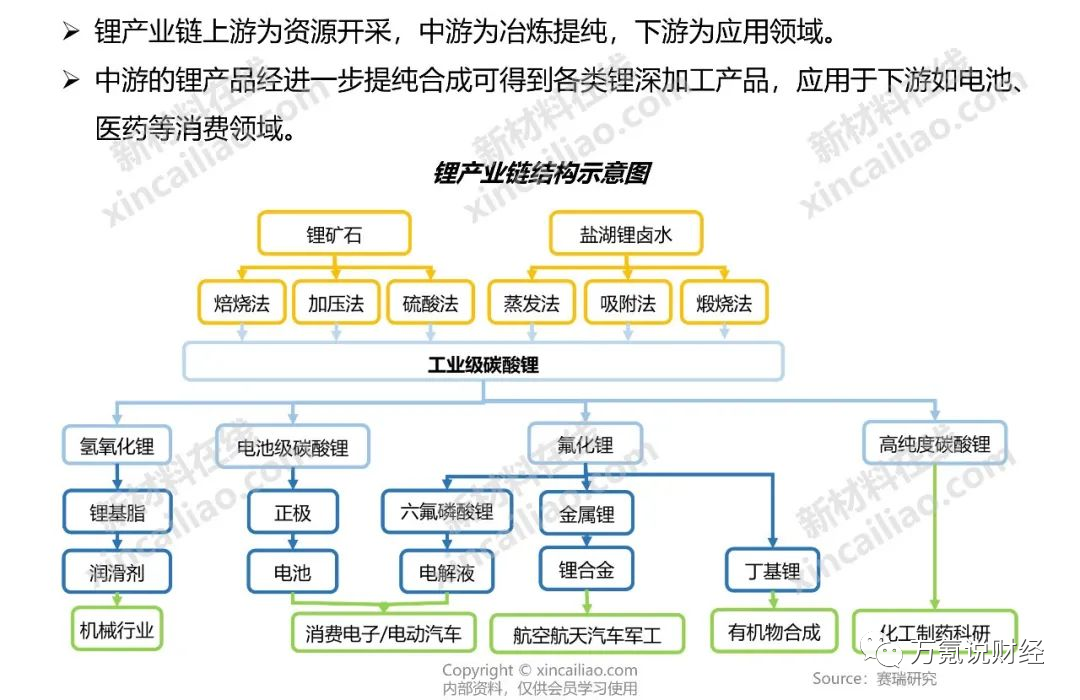

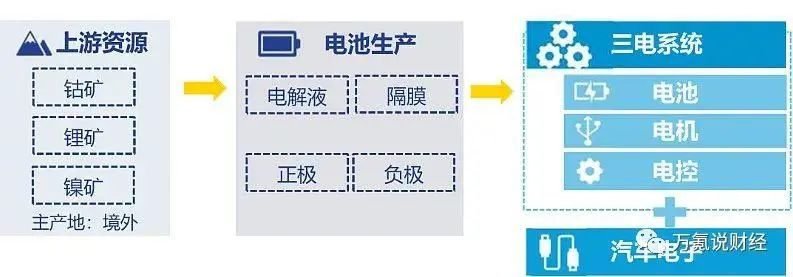

鋰電池產業可以分為上游的礦產資源、中游的原材料和產品制造及組裝、下游的應用三大范疇。

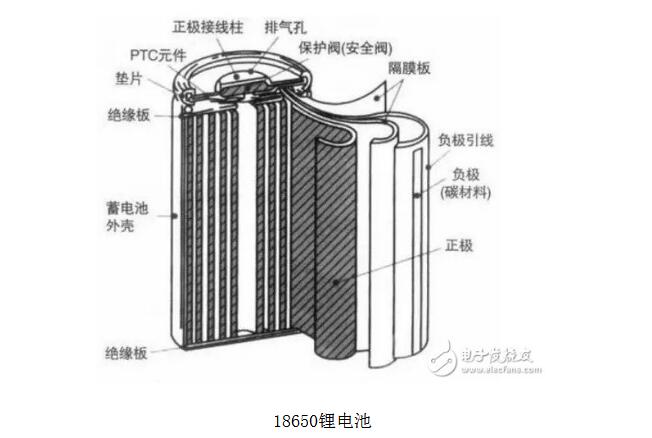

鋰電池重要組成部分:鋰電池主要由正極材料、負極材料、電解液和電池隔膜四部分組成。

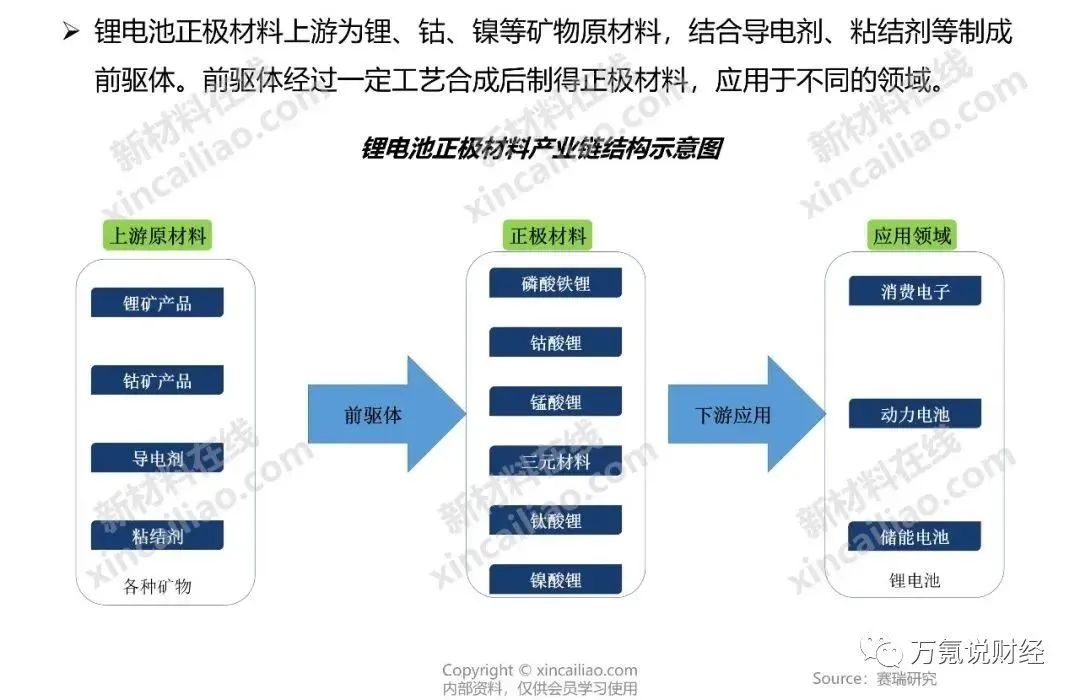

正極材料

鋰電池正極材料產業鏈結構圖:

正極材料占鋰電池成本的40%左右。鋰電池產業鏈中,市場規模最大、產值最高的環節當屬正極材料,且其性能決定了電池的能量密度、壽命、安全性、使用領域等,正極材料成為鋰電池的核心關鍵材料。

目前動力電池正極材料技術路線主要有:鈷酸鋰、鎳鈷錳三元、改性錳酸鋰、磷酸鐵鋰、鎳鈷鋁三元。

其中磷酸鐵鋰作為正極材料的電池充放電循環壽命長,但其缺點是能量密度、高低溫性能、充放電倍率特性均存在較大差距,磷酸鐵鋰電池技術和應用已經遇到發展的瓶頸;鈷酸鋰主要用于對體積能量密度要求較高的消費類電池的正極材料;錳酸鋰電池能量密度低、高溫下的循環穩定性和存儲性能較差,因而錳酸鋰僅作為國際第1代動力鋰電的正極材料;三元材料憑借其較高的能量密度,成為當下EV車型廣泛采用的技術路線。

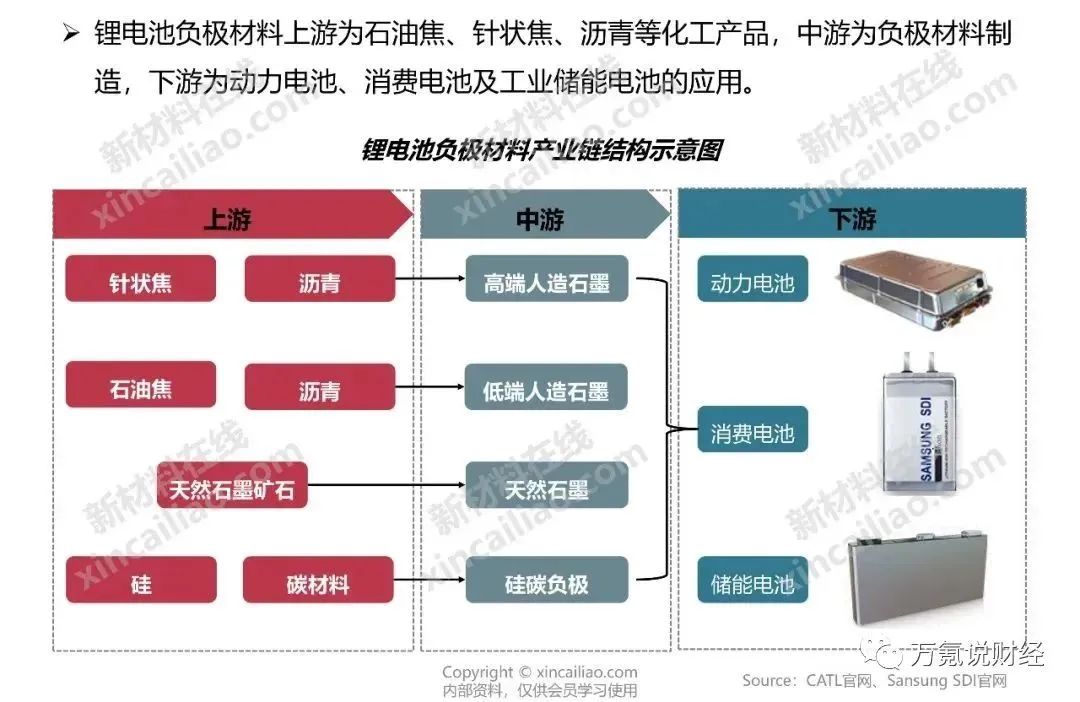

負極材料

鋰電池負極材料產業鏈結構圖:

負極材料主要影響鋰電池的首次效率、循環性能等,負極材料的性能也直接影響鋰電池的性能,負極材料占鋰電池總成本不超過15%。

負極材料一般分為碳系負極和非碳系負極,其中碳系負極可分為石墨、硬炭、軟炭負極等,石墨又可分為人造石墨、天然石墨、中間相炭微球;非碳系負極包括鈦酸鋰、錫類合金負極、硅類合金負極等。

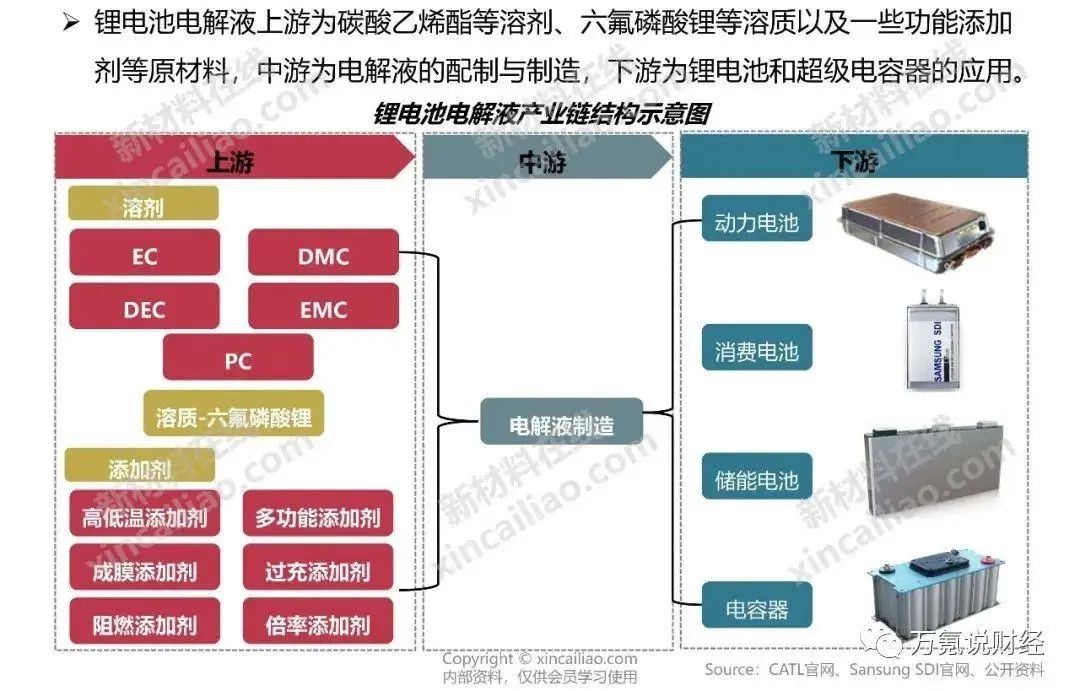

電解液

鋰電池電解液產業鏈結構圖:

電解液是鋰離子電池的關鍵原材料之一,下游為鋰離子電池。鋰離子電池具有循環壽命長、能量密度高、成本相對較低、安全性能好等特點,應用領域廣泛。鋰離子電池電解液上游材料包括了溶劑,鋰鹽和添加劑。

電解質作為電解液的重要組成部分,直接影響著鋰離子電池的擱置時間和使用壽命、內阻與功率特性、充放電效率、使用溫度范圍、安全性能及成本等。

受下游需求拉動,國內外主流廠商紛紛布局溶質領域,產能將持續擴張。但目前溶質 LiPF6 的主流合成和提純工藝仍有改進空間,使得高品質產品的生產工藝難度較大。

隨著下游持續景氣,目前生產企業暫無庫存,現貨緊張,擴產周期較長,大多以交付和長期訂單為主,供需缺口將持續存在,預計2021年內六氟磷酸鋰將持續保持高景氣度。2022年鋰電池電解液溶質需求量有望增加70%,需求動能將保持強勁。

隔膜

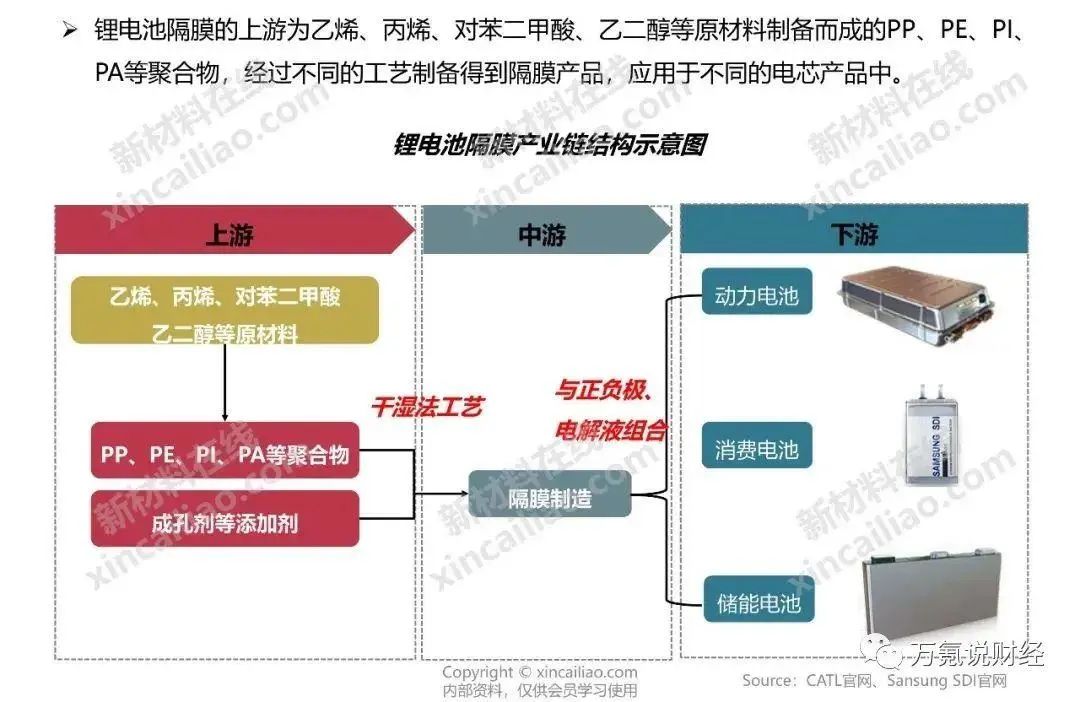

鋰電池隔膜產業鏈結構圖:

隔膜是正負極之間的一層薄膜,容許離子通過、阻止電子通過,防止出現短路。為了使隔膜在充放電過程中保持完整性和熱穩定性, 一般行業內都會對隔膜進行表層涂覆,涂一下諸如陶瓷、勃姆石、硫酸鋇等無機材料。有涂覆的叫涂覆膜,沒有涂覆的稱為基膜。動力電池基本都會選擇涂覆膜。

隔膜的制作工藝主要分為濕法和干法,干法又有單向拉伸和雙向拉伸。目前高端產品中以濕法為主,中低端以干法為主。

從國內市場來看,鋰電隔膜市場已高度集中,新增產能主要來自于頭部企業。由于下游需求旺盛,頭部企業訂單飽滿。目前,恩捷股份、星源材質、中材科技等都在加大擴產力度。擴產的同時,產業鏈企業還在發力提升海外銷售比例,并謀劃海外建廠,以提升利潤水平。

需求端:在市場需求快速增長的情況下,動力電池的供應存在缺口,目前個別企業的電池訂單已經排到了明年,當前行業內電池缺口在30%-50%左右,且每家企業的情況不一樣,供應緊張的情況有可能會持續到2025年。

下游:鋰電池需求分析

鋰電池的下游應用市場分為電動交通工具、3C 消費電子、工業儲能3大類別。

新能源汽車需求爆發式增長,帶動鋰電池負極材料需求快速提升。在同體積重量情況下,鋰電池的蓄電能力是鎳氫電池的1.6倍,是鎳鎘電池的4倍,因此,新能源汽車使用鋰電池可以顯著增強續航里程,大大增強產品的實用性和便捷性,在純電動汽車的應用上這一優勢尤為明顯。

目前,鋰電池已經成為了新能源汽車的主要能量裝置之一,新能源汽車快速發展將推動鋰電池的市場規模快速擴大。

全球市場新能源汽車產業規模為推動新能源汽車發展,各國相繼出臺新能源汽車支持政策,包括購車補貼、稅收優惠、積分政策等,新能源汽車政策營造了新能源時代下的全球新環境,新能源汽車全球化的趨勢已經來臨。

中國是全球最大新能源汽車市場,未來發展前景廣闊。

04

儲能產業鏈

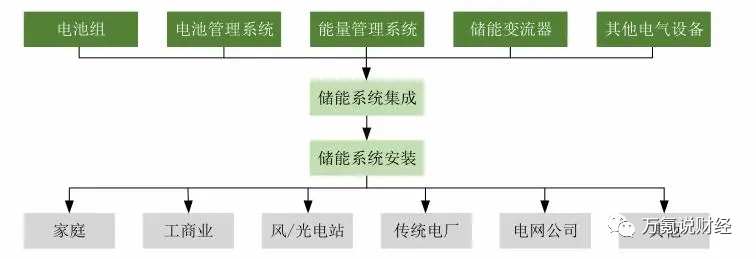

完整的電化學儲能系統主要由電池組、電池管理系統(BMS)、能量管理系統(EMS)、儲能變流器(PCS)以及其他電氣設備構成。

電池組是儲能系統最主要的構成部分;電池管理系統主要負責電池的監測、評估、保護以及均衡等;能量管理系統負責數據采集、網絡監控和能量調度等;儲能變流器可以控制儲能電池組的充電和放電過程,進行交直流的變換。

儲能產業鏈上游主要包括電池原材料及生產設備供應商等;中游主要為電池、電池管理系統、能量管理系統以及儲能變流器供應商;下游主要為儲能系統集成商、安裝商以及終端用戶等。

儲能行業仍處于發展初期,市場參與者的角色要進行清晰地厘清尚有一點難度。從現階段來看電池和PCS是儲能系統產業鏈中壁壘較高、價值量占比較大的核心環節。系統集成和EMS環節雖然目前在國內價值量、技術含量不高,但未來有望通過數字化、智能化集成和控制,實現儲能越來越高和越來越復雜的應用場景;EMS是實現系統集成高級功能的基礎,系統集成商有望掌握行業話語權。

儲能變流器(PCS)

儲能變流器(PCS)是電化學儲能系統中,連接于電池系統與電網之間的實現電能雙向轉換的裝置。既可把蓄電池的直流電逆變成交流電,輸送給電網或者給交流負荷使用;也可把電網的交流電整流為直流電,給蓄電池充電。

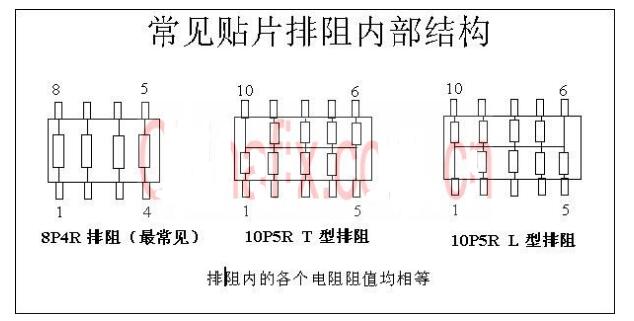

PCS上游主要由電子元器件、結構件、電氣元器件和電線類和其他元器件構成,其中電子元器件包括電阻、電容、集成電路、PCB等;結構件包括機柜、機箱、金屬和非金屬結構件,其中非金屬結構件包括多晶硅、硅片和晶硅電池片等;電氣元器件包括斷路器及相關輔件、變壓器、電感和散熱器等;電線類原材料包括電線和電纜。

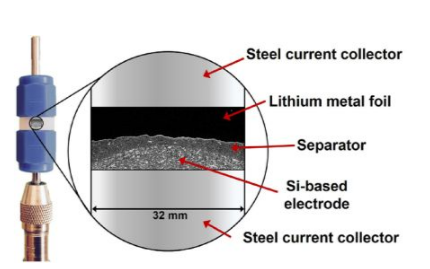

儲能電池

儲能電池主要由電池模組和BMS組成。目前主要有低壓 48V 和高壓200V~400V的電池系統。BMS的功能主要是監控電池的電壓、溫度、SOC/SOH計算、均衡容差。儲能電池的核心技術主要還是電芯和BMS。

能源管理系統(EMS)

能源管理系統(EMS)順應能源互聯網的發展趨勢。智慧能源管理系統設備層主要包括能量采集變換、信息采集;通訊層主要包括鏈路、協議、傳輸;信息層主要包括緩存中間件、數據庫、服務器;應用層主要包括:APP、Web、數據分析。

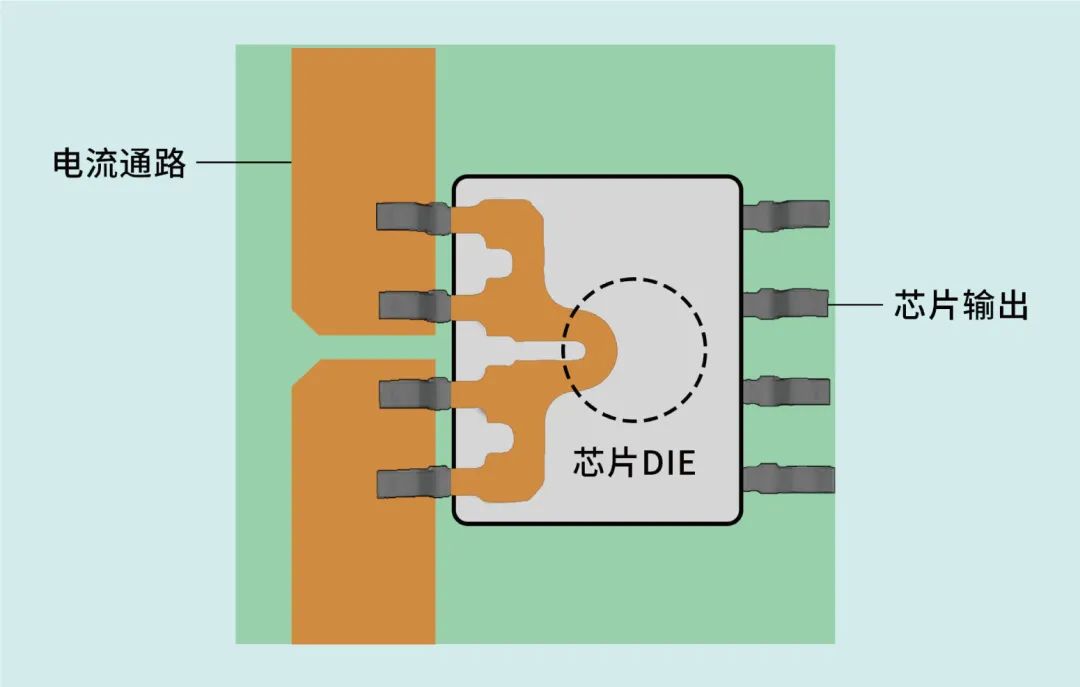

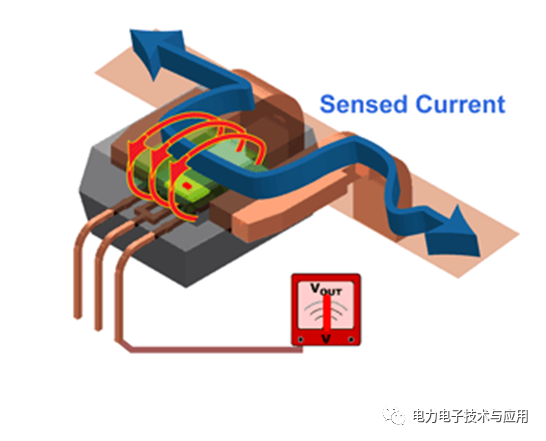

在儲能設備中需要檢測的電流就會有從5A到400A不等的測量范圍,那么,如何選擇一款合適的器件來檢測電流就是一個比較關鍵的問題。

我們可以把電流檢測分為幾個范圍。

1,檢測5A到70A的直流或交流電流。

檢測5A到50A的直流或交流電一般選用芯片式的霍爾電流傳感器,比如CH701電流傳感器IC,是工業、汽車、商業和通信系統中交流或直流電流傳感的經濟而精確的解決方案。小封裝是空間受限應用的理想選擇,同時由于減少了電路板面積而節省了成本。典型應用包括電機控制、負載檢測和管理、開關電源和過電流故障保護。

參考文章:霍爾傳感器芯片該如何選型

CH701可以檢測到50A峰值的電流。

如果需要檢測更大電流,需要更高的隔離電壓,可以選擇更大電流范圍的產品,比如16腳的CH701W系列,電流范圍可以到70A,絕緣耐壓可以到4800Vrms:

2,檢測50A到200A的直流或交流電流。

可以選用直插型的電流傳感器

?

?

?

CH704 是專為大電流檢測應用開發的隔離集成式電流傳感芯片。CH704 內置 0.1 mΩ 的初級導體電阻,有效降低芯片發熱支持大電流檢測:±50A, ±100A, ±150A, ±200A。其內部集成獨特的溫度補償電路以實現芯片在 -40 到150度全溫范圍內良好的一致性。出廠前芯片已做好靈敏度和靜態(零電流)輸出電壓的校準,在全溫度范圍內提供 ±2% 的典型準確性。

參考文章:意瑞半導體推出250A霍爾電流傳感器產品,可以替換Allegro的ACS758/ACS770/ACS772

儲能系統集成

儲能系統集成包括核心儲能技術軟件,以及基于控制將其集成,以完整的智能系統交付客戶,同時確保系統的整體盈利能力。

隨著儲能行業的成熟,系統集成商不僅僅是雇傭EPC進行本地安裝,先進的系統設計和運行/優化能力將越來越重要。目的是最大化項目投資回報,在生命周期內使得儲能項目滿足安全和性能要求。

當前國內外市場中儲能系統尚未完全標準化,公司能夠結合儲能應用場景的電氣環境和用戶需求,將自身電池系統與市場中的儲能變流器及其他設備進行選型匹配,為發電側、電網側、工商業等各類場景打造“一站式”儲能解決方案,使儲能系統的整體性能達到最優。

根據CNESA發布了中國儲能技術提供商、中國儲能變流器提供商和中國儲能系統集成商的相關名單。中國儲能技術提供商榜單中,寧德時代和比亞迪分列國內市場和海外市場榜首位置;中國儲能變流器提供商榜單中,陽光電源同時占據了國內市場和海外市場榜首位置;中國儲能系統集成商榜單中,功率規模排名中,陽光電源同時占據國內市場和海外市場第一的位置,能量規模排名中,海博思創和比亞迪分列國內市場和海外市場榜首位置。

編輯:黃飛

?

電子發燒友App

電子發燒友App

評論