PCB提供電子產(chǎn)品之間的互聯(lián)和信號(hào)傳輸。PCB的制造品質(zhì)不僅直接影響電子產(chǎn)品的可靠性,而且影響芯片與芯片之間信號(hào)傳輸?shù)耐暾裕洚a(chǎn)業(yè)的發(fā)展水平可在一定程度上反映一個(gè)國(guó)家或地區(qū)電子信息產(chǎn)業(yè)的發(fā)展速度與技術(shù)水平。

lPCB向著“輕、薄、短、小”發(fā)展。技術(shù)進(jìn)步推動(dòng)智能手機(jī)等3C電子設(shè)備持續(xù)朝輕薄化、小型化、行動(dòng)化方向發(fā)展,為實(shí)現(xiàn)更少空間、更快速度、更高性能的目標(biāo),其對(duì)印制電路板PCB的“輕、薄、短、小”要求不斷提高。特別是隨著手機(jī)等智能電子終端功能的不斷增多,I/O數(shù)也隨之越來(lái)越多,必須進(jìn)一步縮小線(xiàn)寬線(xiàn)距。

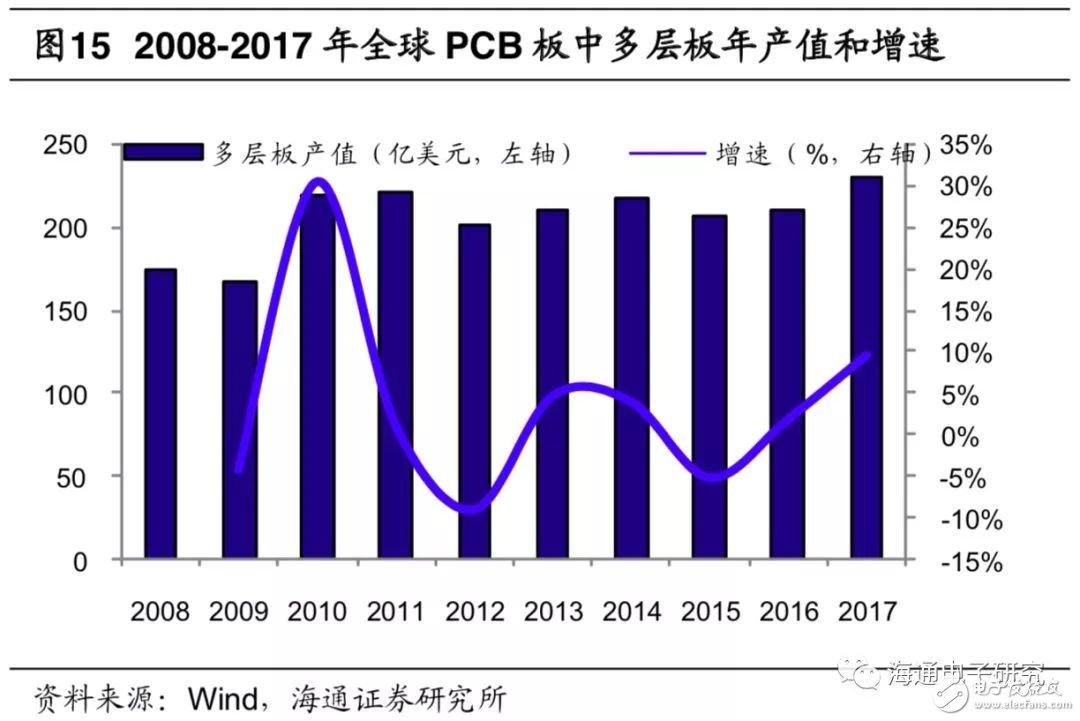

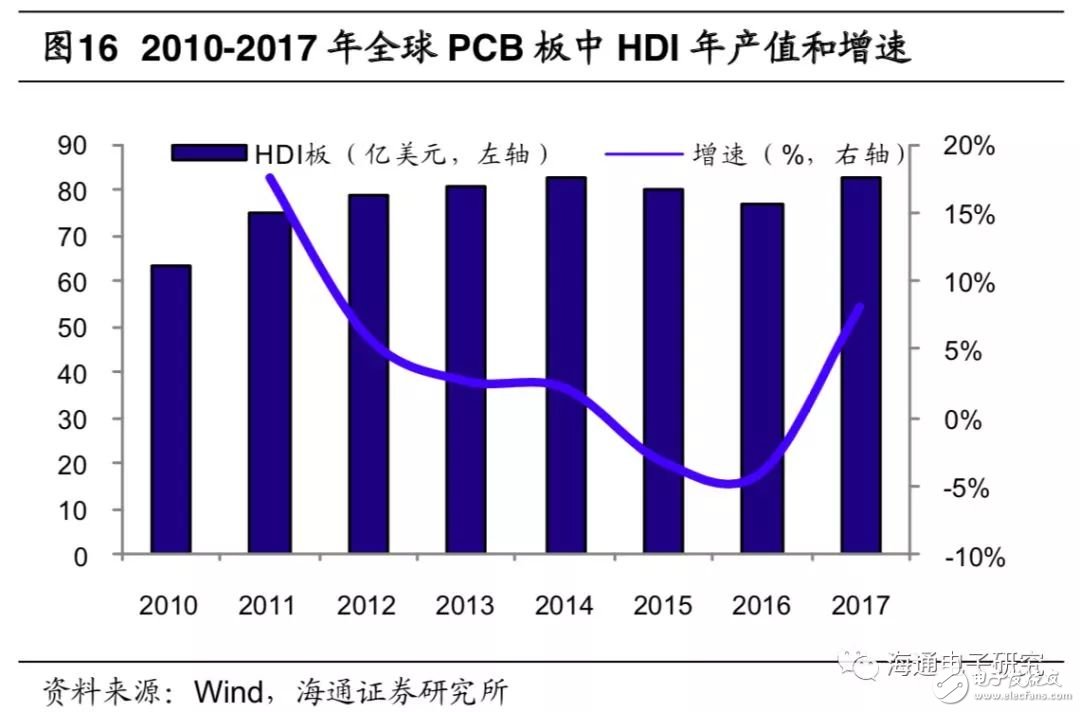

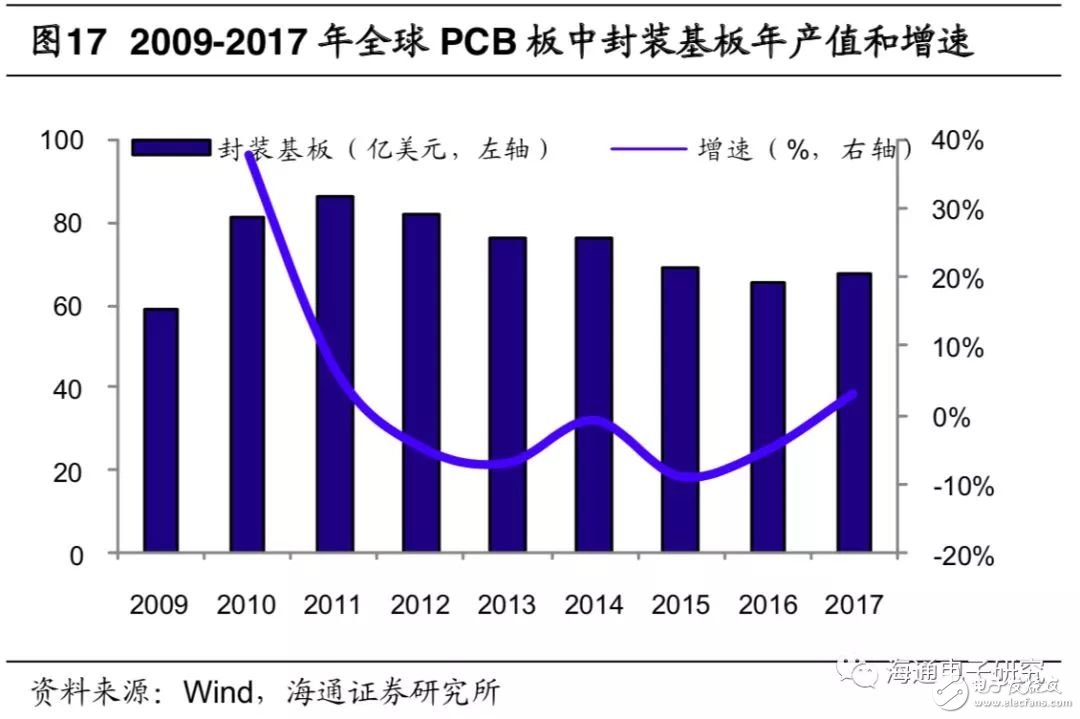

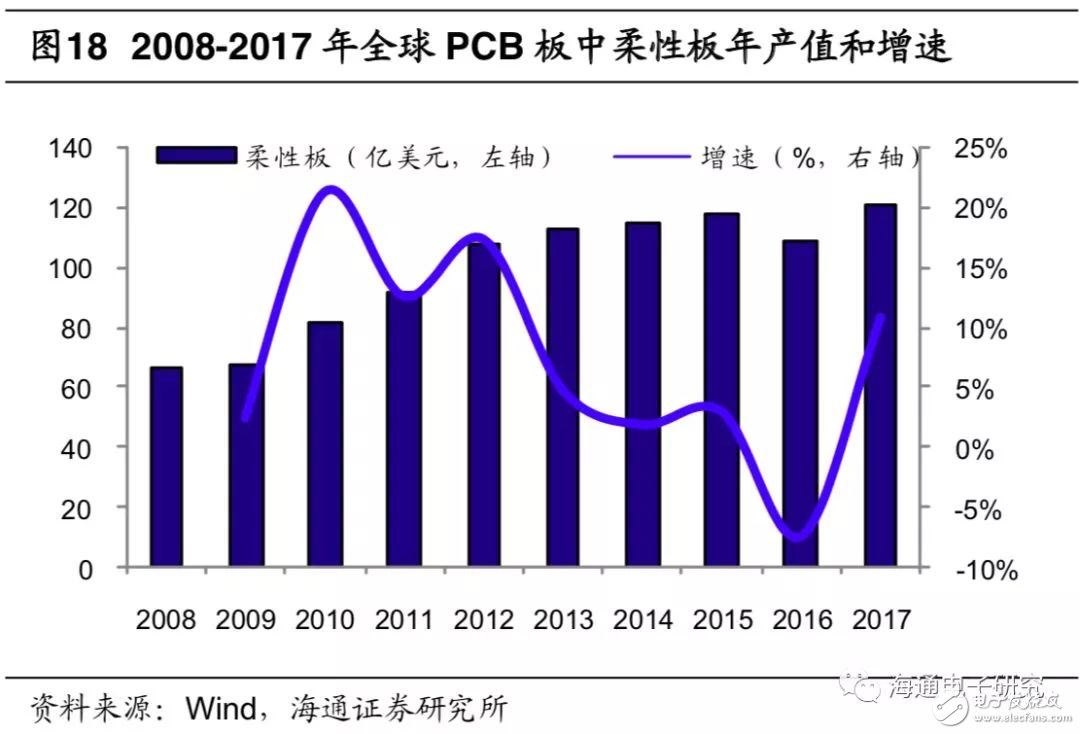

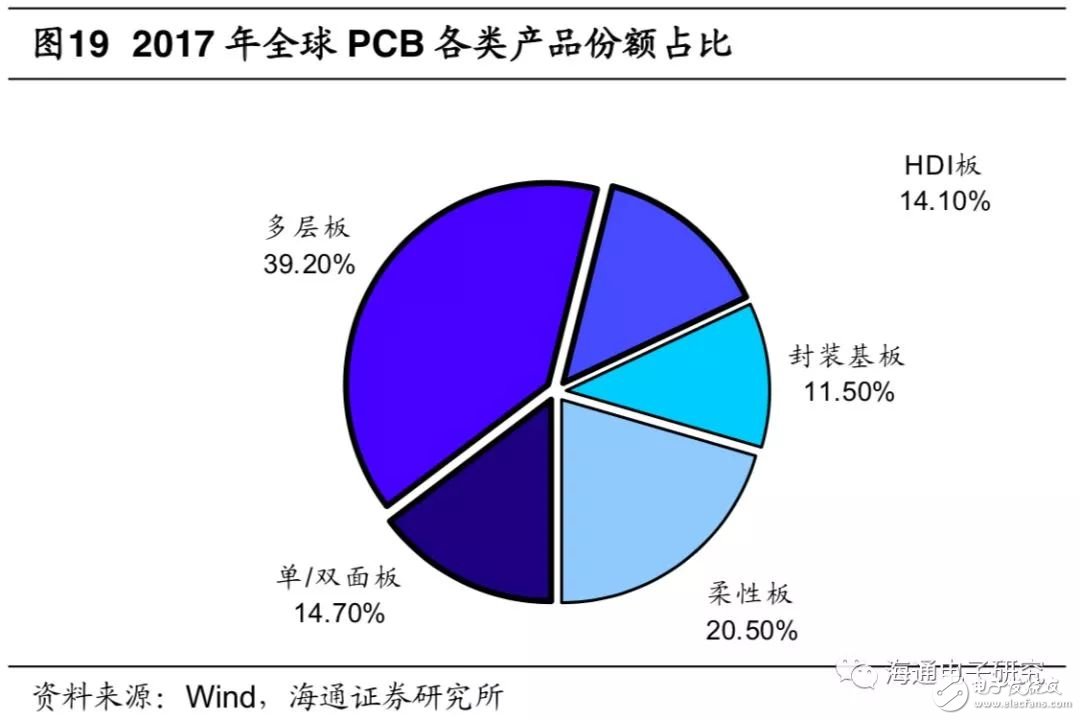

多層板占據(jù)全球主導(dǎo)地位,高端板市場(chǎng)份額日趨提升。從產(chǎn)品結(jié)構(gòu)來(lái)看,當(dāng)前PCB市場(chǎng)中多層板仍占主流地位。隨著電子電路行業(yè)技術(shù)的迅速發(fā)展,元器件的集成功能日益廣泛,電子產(chǎn)品對(duì)PCB的高密度化要求更為突出,高多層板、柔性板、HDI板和封裝基板等高端PCB產(chǎn)品逐漸占據(jù)市場(chǎng)主導(dǎo)地位。

中國(guó)大陸PCB市場(chǎng)占據(jù)全球一半份額,增速遠(yuǎn)高于世界平均水平。2008年至2018年,中國(guó)大陸PCB行業(yè)產(chǎn)值從150.37億美元增至326.00億美元,年復(fù)合增長(zhǎng)率高達(dá)8.05%,遠(yuǎn)超全球整體增長(zhǎng)速度2.77%。在全球PCB產(chǎn)業(yè)向我國(guó)轉(zhuǎn)移的大背景下,2009年后中國(guó)大陸PCB產(chǎn)業(yè)整體保持快速增長(zhǎng)趨勢(shì)。2008年至2017年,美洲、歐洲和日本PCB產(chǎn)值在全球的占比不斷下降。與此同時(shí),中國(guó)大陸PCB產(chǎn)值全球占有率則不斷攀升,進(jìn)一步增加至2017年的50.53%。全球PCB行業(yè)產(chǎn)能(尤其是高多層板、撓性板、封裝基板等高技術(shù)含量PCB)進(jìn)一步向中國(guó)大陸等亞洲地區(qū)集中。

境外企業(yè)占據(jù)主導(dǎo)地位,內(nèi)資龍頭企業(yè)發(fā)力高端市場(chǎng)。目前,全球前20大PCB廠(chǎng)商主要為總部位于境外的企業(yè)。中國(guó)大陸PCB市場(chǎng)巨大的發(fā)展空間吸引了大量國(guó)際企業(yè)進(jìn)入,絕大部分世界知名PCB生產(chǎn)企業(yè)均已在我國(guó)建立了生產(chǎn)基地,并積極擴(kuò)張。根據(jù)《看2017年世界頂級(jí)PCB制造商排行榜》分析指出,2017年全球PCB市場(chǎng)中國(guó)臺(tái)企、日本企業(yè)、韓國(guó)企業(yè)及中國(guó)大陸企業(yè)市場(chǎng)占有率分別為33.3%、21.6%、13.2%及21.3%。中國(guó)大陸PCB企業(yè)進(jìn)入全球前20,只有東山精密和建滔集團(tuán)。

PCB總體增速跟隨宏觀(guān)經(jīng)濟(jì),5G和汽車(chē)電子將成增長(zhǎng)新主力。由于PCB產(chǎn)品的下游應(yīng)用領(lǐng)域廣泛,其周期性受單一行業(yè)影響小,主要隨宏觀(guān)經(jīng)濟(jì)的波動(dòng)以及電子信息產(chǎn)業(yè)的整體發(fā)展?fàn)顩r而變化。2014年,4G網(wǎng)絡(luò)的推廣和普及使得我國(guó)通信設(shè)施投資再次迎來(lái)井噴式增長(zhǎng)。我們認(rèn)為5G的建設(shè)將提升打開(kāi)市場(chǎng)空間,帶來(lái)PCB的大幅需求。《科博達(dá)首次公開(kāi)發(fā)行A股股票招股說(shuō)明書(shū)》援引中投顧問(wèn)產(chǎn)業(yè)研究中心的數(shù)據(jù),汽車(chē)技術(shù)70%左右的創(chuàng)新源自于汽車(chē)電子,汽車(chē)電子技術(shù)的應(yīng)用程度已經(jīng)成為衡量整車(chē)水平的主要標(biāo)志。我們認(rèn)為全球汽車(chē)電子市場(chǎng)在未來(lái)幾年將保持較高的增速,向不同車(chē)型滲透將提升PCB的需求。

1.七大應(yīng)用領(lǐng)域帶動(dòng) PCB 技術(shù)和產(chǎn)業(yè)規(guī)模的成長(zhǎng)

1.1PCB 提供電子互聯(lián),下游需求拉動(dòng) PCB 成長(zhǎng)

PCB 制造水平反映國(guó)家電子信息產(chǎn)業(yè)實(shí)力。PCB 的制造品質(zhì)不僅直接影響電子產(chǎn)品的可靠性,而且影響芯片與芯片之間信號(hào)傳輸?shù)耐暾裕洚a(chǎn)業(yè)的發(fā)展水平可在一定程度上反映一個(gè)國(guó)家或地區(qū)電子信息產(chǎn)業(yè)的發(fā)展速度與技術(shù)水平。

七大領(lǐng)域需求帶動(dòng) PCB 成長(zhǎng)。印制電路板的終端需求可分為企業(yè)級(jí)用戶(hù)需求和個(gè)人消費(fèi)者需求。其中,1企業(yè)級(jí)用戶(hù)需求主要集中于通信設(shè)備、工控醫(yī)療和航空航天等領(lǐng)域,相關(guān) PCB 產(chǎn)品往往具有可靠性高、使用壽命長(zhǎng)、可追溯性強(qiáng)等特性,對(duì)相應(yīng) PCB企業(yè)的資質(zhì)認(rèn)證更為嚴(yán)格、認(rèn)證周期更長(zhǎng);2個(gè)人消費(fèi)者需求主要集中于計(jì)算機(jī)、移動(dòng)終端和消費(fèi)電子等領(lǐng)域,相關(guān) PCB 產(chǎn)品通常具有輕薄化、小型化、可彎曲等特性,終端需求較大,要求相應(yīng) PCB 企業(yè)具有大批量供貨能力。

上游原材料涉及大宗商品。制作 PCB 的上游原材料主要為銅箔、銅球、銅箔基板(覆銅板)、半固化片、油墨、干膜和金鹽等;此外,為滿(mǎn)足下游領(lǐng)先品牌客戶(hù)的采購(gòu)需求,許多情況下 PCB 生產(chǎn)企業(yè)還需要采購(gòu)電子零件與 PCB 產(chǎn)品進(jìn)行貼裝后銷(xiāo)售。在 PCB空板原材料中,銅箔基板(覆銅板)最為主要。銅箔基板(覆銅板)涉及到玻纖紗制造行業(yè)、玻纖布紡織行業(yè)、銅箔制造行業(yè)等。

1.2PCB 向著“輕、薄、短、小”發(fā)展

技術(shù)進(jìn)步推動(dòng)智能手機(jī)等 3C 電子設(shè)備持續(xù)朝輕薄化、小型化、行動(dòng)化方向發(fā)展,為實(shí)現(xiàn)更少空間、更快速度、更高性能的目標(biāo),其對(duì)印制電路板 PCB 的“輕、薄、短、小”要求不斷提高。

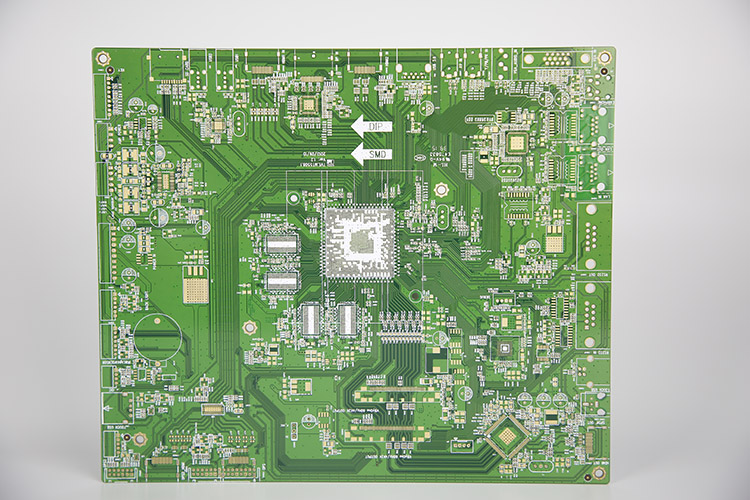

PCB 產(chǎn)品品類(lèi)眾多,可按基材材質(zhì)、導(dǎo)電圖形層數(shù)、應(yīng)用領(lǐng)域和終端產(chǎn)品等使用多種分類(lèi)方法。以應(yīng)用領(lǐng)域分類(lèi):通訊用板、消費(fèi)電子用板、計(jì)算機(jī)用板、汽車(chē)電子用板、軍事/航天航空用板、工業(yè)控制用板及醫(yī)療用板等。以具體應(yīng)用的終端產(chǎn)品分類(lèi):手機(jī)用板、電視機(jī)用板、音響設(shè)備用板、電子玩具用板、照相機(jī)用板、LED 用板及醫(yī)療器械用板等。

PCB 線(xiàn)寬向著更小尺寸、更高集成度的演進(jìn)。特別是隨著手機(jī)等智能電子終端功能的不斷增多,I/O 數(shù)也隨之越來(lái)越多,必須進(jìn)一步縮小線(xiàn)寬線(xiàn)距;但傳統(tǒng) HDI 受限于制程難以滿(mǎn)足要求,堆疊層數(shù)更多、線(xiàn)寬線(xiàn)距更小、可以承載更多功能模組的 SLP(substrate-like PCB)技術(shù)成為解決這一問(wèn)題的必然選擇。

SLP 比 HDI 的線(xiàn)寬更小。SLP 即高階 HDI,主要使用的是半加成法技術(shù),是介于減成法和全加成法之間的 PCB 圖形制作技術(shù),制作工藝相對(duì)于全加成法更加成熟,且圖形精細(xì)化程度及可靠性均可滿(mǎn)足高端產(chǎn)品的需求,可進(jìn)行批量化的生產(chǎn)。半加成法工藝適合制作 10/10-50/50μm 之間的精細(xì)線(xiàn)寬線(xiàn)距。作為目前能夠同時(shí)滿(mǎn)足手機(jī)空間和信號(hào)傳輸要求的優(yōu)化產(chǎn)品,SLP 的逐步量產(chǎn)及推廣將打破行業(yè)生態(tài)。

基于 IC 封裝而產(chǎn)生的封裝基板。隨著半導(dǎo)體技術(shù)的發(fā)展,IC 的特征尺寸不斷縮小,集成度不斷提高,相應(yīng)的 IC 封裝向著超多引腳、窄節(jié)距、超小型化方向發(fā)展。20 世紀(jì)90 年代中期,一種以球柵陣列封裝(Ball Grid Array,簡(jiǎn)稱(chēng) BGA)、芯片尺寸封裝(ChipScale Package,簡(jiǎn)稱(chēng) CSP)為代表的新型 IC 高密度封裝形式問(wèn)世,從而產(chǎn)生了一種封裝的必要新載體——封裝基板。

封裝基板處于 PCB 最高端的領(lǐng)域。在高階封裝領(lǐng)域,封裝基板已取代傳統(tǒng)引線(xiàn)框架,成為芯片封裝中不可或缺的一部分,不僅為芯片提供支撐、散熱和保護(hù)作用,同時(shí)為芯片與 PCB 母板之間提供電子連接,起著“承上啟下”的作用;甚至可埋入無(wú)源、有源器件以實(shí)現(xiàn)一定系統(tǒng)功能。

封裝基板更加小型化。封裝基板是在 HDI 板的基礎(chǔ)上發(fā)展而來(lái),是適應(yīng)電子封裝技術(shù)快速發(fā)展而向高端技術(shù)的延伸,兩者存在著一定的相關(guān)性。封裝基板作為一種高端的PCB,具有高密度、高精度、高性能、小型化及薄型化等特點(diǎn)。

2.PCB 產(chǎn)業(yè)轉(zhuǎn)移至中國(guó)大陸,內(nèi)資龍頭企業(yè)發(fā)力高端領(lǐng)域

PCB 的雛型來(lái)源于 20 世紀(jì)初利用“線(xiàn)路”(Circuit)概念的電話(huà)交換機(jī)系統(tǒng),它是用金屬箔切割成線(xiàn)路導(dǎo)體,將之黏著于兩張石蠟紙中間制成。真正意義上的 PCB 誕生于20 世紀(jì) 30 年代,它采用電子印刷術(shù)制作,以絕緣板為基材,切成一定尺寸,其上至少附有一個(gè)導(dǎo)電圖形,并布有孔(如組件孔、緊固孔、金屬化孔等),用來(lái)代替以往裝臵電子元器件的底盤(pán),并實(shí)現(xiàn)電子元器件之間的相互連接,起中繼傳輸?shù)淖饔茫请娮釉骷闹误w。

2.1中國(guó) PCB 市場(chǎng)占據(jù)全球一半份額,增速遠(yuǎn)高于世界平均水平

縱觀(guān) PCB 的發(fā)展歷史,全球 PCB 產(chǎn)業(yè)經(jīng)歷了由“歐美主導(dǎo)”轉(zhuǎn)為“亞洲主導(dǎo)”的發(fā)展變化。全球 PCB 產(chǎn)業(yè)最早由歐美主導(dǎo),隨著日本加入主導(dǎo)行列,形成美歐日共同主導(dǎo)的格局;二十一世紀(jì)以來(lái),由于勞動(dòng)力成本相對(duì)低廉,亞洲地區(qū)成為全球最重要的電子產(chǎn)品制造基地,全球 PCB 產(chǎn)業(yè)重心亦逐漸向亞洲轉(zhuǎn)移,形成了以亞洲(尤其是中國(guó)大陸)為中心、其它地區(qū)為輔的新格局。

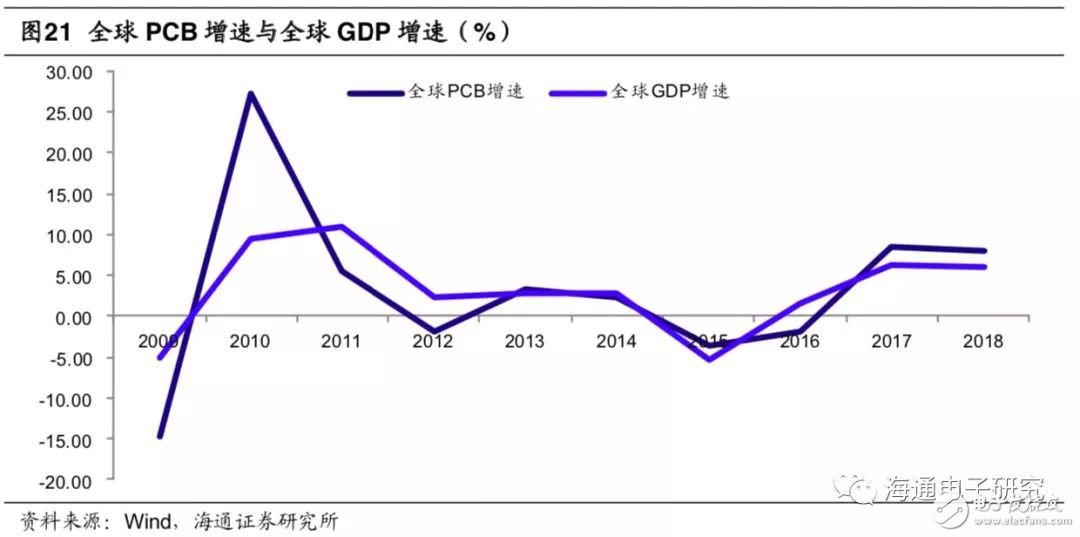

PCB 行業(yè)與宏觀(guān)經(jīng)濟(jì)相關(guān)性高。作為電子信息產(chǎn)業(yè)的基礎(chǔ)行業(yè),印制電路板行業(yè)產(chǎn)業(yè)規(guī)模巨大,受宏觀(guān)經(jīng)濟(jì)周期性波動(dòng)影響較大。受全球性金融危機(jī)影響,全球 PCB 行業(yè)總產(chǎn)值由 2008 年的 482.30 億美元降至 2009 年的 412.26 億美元,同比下降 14.52%;2010 年,隨著全球經(jīng)濟(jì)企穩(wěn)回升,PCB 行業(yè)總產(chǎn)值升至 524.47 億美元,同比上漲27.22%;2011 年至 2016 年,全球經(jīng)濟(jì)在低速增長(zhǎng)中總體平穩(wěn),PCB 行業(yè)總產(chǎn)值各年間小幅波動(dòng)。

2017 年開(kāi)始,全球 PCB 恢復(fù)增長(zhǎng)態(tài)勢(shì)。近年來(lái),受全球主要電子行業(yè)領(lǐng)域如個(gè)人電腦、智能手機(jī)增速放緩疊加庫(kù)存調(diào)整等因素影響,PCB 產(chǎn)業(yè)出現(xiàn)短暫調(diào)整,在經(jīng)歷了產(chǎn)業(yè)出現(xiàn)短暫調(diào)整,即 2015 年、2016 年的連續(xù)小幅下滑后,2017 年全球 PCB 產(chǎn)值恢復(fù)增長(zhǎng)態(tài)勢(shì)。2017、2018 年全球 PCB 年產(chǎn)值同比增長(zhǎng) 8.55%和 8.00%。

中國(guó)大陸 PCB 增速遠(yuǎn)高于世界平均水平。2008 年至 2018 年,中國(guó)大陸 PCB 行業(yè)產(chǎn)值從 150.37 億美元增至 326.00 億美元,年復(fù)合增長(zhǎng)率高達(dá) 8.05%,遠(yuǎn)超全球整體增長(zhǎng)速度 2.77%。2008 年金融危機(jī)對(duì)全球 PCB 行業(yè)造成較大沖擊,中國(guó)大陸 PCB 行業(yè)亦未能幸免,但在全球 PCB 產(chǎn)業(yè)向中國(guó)大陸轉(zhuǎn)移的大背景下,2009 年后中國(guó)大陸 PCB產(chǎn)業(yè)全面復(fù)蘇,整體保持快速增長(zhǎng)趨勢(shì)。

2008 年至 2017 年,美洲、歐洲和日本 PCB 產(chǎn)值在全球的占比不斷下降,分別由2008 年的 9.28%、6.64%和 20.88%降至 2017 年的 4.66%、3.34%和 8.93%;與此同時(shí),中國(guó)大陸 PCB 產(chǎn)值全球占有率則不斷攀升,由 2008 年的 31.11%進(jìn)一步增加至 2017年的 50.53%;除中國(guó)大陸和日本外的亞洲其他地區(qū) PCB 產(chǎn)值全球占有率亦緩慢上升。全球 PCB 行業(yè)產(chǎn)能(尤其是高多層板、撓性板、封裝基板等高技術(shù)含量 PCB)進(jìn)一步向中國(guó)大陸等亞洲地區(qū)集中。

在全球 PCB 產(chǎn)業(yè)向亞洲轉(zhuǎn)移的整體趨勢(shì)下,中國(guó)作為電子產(chǎn)品制造大國(guó),以巨大的內(nèi)需市場(chǎng)和較為低廉的生產(chǎn)成本吸引了大量外資和本土 PCB 企業(yè)投資,促進(jìn)中國(guó) PCB產(chǎn)業(yè)在短短數(shù)年間呈現(xiàn)爆發(fā)式增長(zhǎng)。當(dāng)前,中國(guó)已成為全球最大 PCB 生產(chǎn)國(guó),也是目前全球能夠提供 PCB 最大產(chǎn)能及最完整產(chǎn)品類(lèi)型的地區(qū)之一。從整體上來(lái)看,本土 PCB企業(yè)盡管數(shù)量眾多,但其企業(yè)規(guī)模和技術(shù)水平與在中國(guó)大陸設(shè)立分廠(chǎng)的外資企業(yè)相比仍存在一定差距,競(jìng)爭(zhēng)力稍顯薄弱。

2.2 中國(guó)大陸境外企業(yè)占據(jù)主導(dǎo)地位,內(nèi)資龍頭企業(yè)發(fā)力高端市場(chǎng)

目前,全球前 20 大 PCB 廠(chǎng)商主要為總部位于境外的企業(yè)。在全球范圍內(nèi),中國(guó)大陸已成為 PCB 行業(yè)增長(zhǎng)速度最快的地區(qū);各大境外 PCB 廠(chǎng)商在中國(guó)大陸投資建設(shè)的PCB 企業(yè)在生產(chǎn)規(guī)模、研發(fā)水平、供貨能力、產(chǎn)品質(zhì)量和客戶(hù)質(zhì)量等方面,均占有明顯優(yōu)勢(shì)。

根據(jù)《看 2017 年世界頂級(jí) PCB 制造商排行榜》分析指出,2017 年全球 PCB 市場(chǎng)中國(guó)臺(tái)企、日本企業(yè)、韓國(guó)企業(yè)及中國(guó)大陸企業(yè)市場(chǎng)占有率分別為 33.3%、21.6%、13.2%及 21.3%,其中以臺(tái)資企業(yè)占比 33.3%為最高,我們認(rèn)為這與臺(tái)資企業(yè)在全球電子產(chǎn)業(yè)領(lǐng)域舉足輕重的地位密不可分。在全球前 20 大 PCB 廠(chǎng)商中,臺(tái)資企業(yè)占有 8 家,規(guī)模優(yōu)勢(shì)顯著。中國(guó)大陸內(nèi)資 PCB 企業(yè)進(jìn)入前 20,只有東山精密和建滔集團(tuán)。

中國(guó)大陸企業(yè)的排位還是較低的,未有進(jìn)入前 10 名。中國(guó)大陸企業(yè)產(chǎn)值總量所占比例不高,企業(yè)數(shù)量是日本的兩倍多,但產(chǎn)值份額卻與日本相同,顯然我們單個(gè)企業(yè)規(guī)模還不夠巨大。然而,中國(guó)大陸的 PCB 制造企業(yè)在不斷做大,除了進(jìn)入前 100 位排行榜的企業(yè)數(shù)增多外,產(chǎn)值總量和占比例也都有顯著提升。

目前,全球約有 2800 家 PCB 企業(yè),主要集中在中國(guó)大陸、中國(guó)***地區(qū)、日本、韓國(guó)、美國(guó)和歐洲等六大區(qū)域。從產(chǎn)業(yè)技術(shù)水平來(lái)看,日本是全球最大的高端 PCB 生產(chǎn)地區(qū),產(chǎn)品以高階 HDI 板、封裝基板、高層撓性板為主;美國(guó)保留了高復(fù)雜性 PCB的研發(fā)和生產(chǎn),產(chǎn)品以高端多層板為主,主要應(yīng)用于軍事、航空、通信等領(lǐng)域;韓國(guó)和中國(guó)***地區(qū) PCB 企業(yè)也以附加值較高的封裝基板和 HDI 板等產(chǎn)品為主;中國(guó)大陸的產(chǎn)品整體技術(shù)水平與美國(guó)、日本、韓國(guó)、中國(guó)***地區(qū)相比存在一定差距,但隨著產(chǎn)業(yè)規(guī)模的快速擴(kuò)張,中國(guó)大陸 PCB 產(chǎn)業(yè)的升級(jí)進(jìn)程不斷加快,高端多層板、撓性板、HDI板等產(chǎn)品的生產(chǎn)能力均實(shí)現(xiàn)了較大提升。

2.3 多層板占據(jù)全球主導(dǎo)地位,高端板市場(chǎng)份額日趨提升

從產(chǎn)品結(jié)構(gòu)來(lái)看,當(dāng)前 PCB 市場(chǎng)中多層板仍占主流地位。隨著電子電路行業(yè)技術(shù)的迅速發(fā)展,元器件的集成功能日益廣泛,電子產(chǎn)品對(duì) PCB 的高密度化要求更為突出,高多層板、柔性板、HDI 板和封裝基板等高端 PCB 產(chǎn)品逐漸占據(jù)市場(chǎng)主導(dǎo)地位。

我們判斷在未來(lái)的一段時(shí)間內(nèi),多層板的市場(chǎng)份額仍將是市場(chǎng)首位,為 PCB 產(chǎn)業(yè)的整體發(fā)展提供重要支持;柔性板、HDI 板和封裝基板等高技術(shù)含量 PCB 占比將不斷提升,成為市場(chǎng)發(fā)展的主流。

2005 年以來(lái),智能電子產(chǎn)品開(kāi)始逐步普及,柔性板 FPC 作為最適用于智能電子產(chǎn)品的印制電路板,成為智能電子產(chǎn)業(yè)發(fā)展中的最大受益者之一,其應(yīng)用領(lǐng)域不斷擴(kuò)大,成為成長(zhǎng)速度最快的 PCB 類(lèi)型,占 PCB 市場(chǎng)比重不斷上升。

根據(jù) Wind 數(shù)據(jù)顯示,2012 年世界 PCB 總產(chǎn)值受全球經(jīng)濟(jì)復(fù)蘇放緩的影響,較 2011年下降了-1.98%,但是其中 FPC 同比增長(zhǎng)高達(dá) 17.20%,占總產(chǎn)值的 19.86%(所占比例較 2011 年增加了 3.25%),在主要 PCB 類(lèi)型中僅次于多層板,位于第二位。2013 年和2014 年,在經(jīng)歷了 2012 年的高速增長(zhǎng)之后,全球 FPC 市場(chǎng)增速放緩。2017 年,柔性板 FPC 在 PCB 板的市場(chǎng)份額占比達(dá)到 20.50%。

全球 FPC 生產(chǎn)企業(yè)以日本、韓國(guó)、中國(guó)***為主,2015 全球排名前十的 FPC 企業(yè)中來(lái)自這三個(gè)國(guó)家和地區(qū)的企業(yè)占據(jù)了 9 席,規(guī)模優(yōu)勢(shì)明顯。另一方面,由于發(fā)達(dá)國(guó)家生產(chǎn)成本不斷增加且國(guó)際貿(mào)易自由度不斷提高,F(xiàn)PC 產(chǎn)業(yè)逐漸向中國(guó)等具有一定技術(shù)實(shí)力且生產(chǎn)成本較低的國(guó)家或地區(qū)轉(zhuǎn)移,國(guó)際大型 FPC 廠(chǎng)商紛紛在國(guó)內(nèi)投資設(shè)廠(chǎng),所以盡管?chē)?guó)內(nèi) FPC 企業(yè)規(guī)模較小,但中國(guó)地區(qū)的 FPC 產(chǎn)值位于全球領(lǐng)先地位。

2.4國(guó)內(nèi)內(nèi)資 PCB 廠(chǎng)商營(yíng)收進(jìn)入前列,擴(kuò)大高端市場(chǎng)

中國(guó) PCB 市場(chǎng)巨大的發(fā)展空間吸引了大量國(guó)際企業(yè)進(jìn)入,絕大部分世界知名 PCB生產(chǎn)企業(yè)均已在我國(guó)建立了生產(chǎn)基地,并積極擴(kuò)張。目前,我國(guó) PCB 企業(yè)大約有 1500家,形成了臺(tái)資、港資、美資、日資以及本土內(nèi)資企業(yè)多方共同競(jìng)爭(zhēng)的格局。其中,外資企業(yè)普遍投資規(guī)模較大,生產(chǎn)技術(shù)和產(chǎn)品專(zhuān)業(yè)性都有一定優(yōu)勢(shì);內(nèi)資企業(yè)數(shù)量眾多,但企業(yè)規(guī)模和技術(shù)水平與外資企業(yè)相比仍存在一定差距。

國(guó)內(nèi)企業(yè)提升較快。2018 年,中國(guó)大陸地區(qū) PCB 營(yíng)收前 10 大企業(yè)中,只有 3 家是內(nèi)資企業(yè);營(yíng)收前 20 大企業(yè)中,只有 6 家是內(nèi)資企業(yè)。營(yíng)收前 10 和前 20 的 PCB 企業(yè)中,內(nèi)資企業(yè)數(shù)量占比為 30%。但是,數(shù)據(jù)表明東山精密、深南電路已經(jīng)進(jìn)入前 5。

中國(guó)有著健康穩(wěn)定的內(nèi)需市場(chǎng)和顯著的生產(chǎn)制造優(yōu)勢(shì),吸引了大量外資企業(yè)將生產(chǎn)重心向中國(guó)大陸轉(zhuǎn)移。PCB 產(chǎn)品作為基礎(chǔ)電子元件,其產(chǎn)業(yè)多圍繞下游產(chǎn)業(yè)集中地區(qū)配套建設(shè)。目前中國(guó)大陸約有一千五百家 PCB 企業(yè),主要分布在珠三角、長(zhǎng)三角和環(huán)渤海等電子行業(yè)集中度高、對(duì)基礎(chǔ)元件需求量大并具備良好運(yùn)輸條件和水、電條件的區(qū)域。我們判斷未來(lái)幾年,中國(guó)印制電路板市場(chǎng)在國(guó)內(nèi)電子信息產(chǎn)業(yè)的帶動(dòng)下,仍將以高于全球的增長(zhǎng)率繼續(xù)增長(zhǎng)。

中國(guó)大陸 PCB 企業(yè)起步較晚,生產(chǎn)規(guī)模普遍較小,整體市場(chǎng)占有率較低。這類(lèi)廠(chǎng)商早期產(chǎn)品集中在剛性印制電路板。近年,一批初具規(guī)模并具備一定技術(shù)領(lǐng)先實(shí)力的大陸企業(yè)開(kāi)始轉(zhuǎn)向柔性印制電路板、HDI 及高多層印制電路板等相對(duì)高端的 PCB 產(chǎn)品領(lǐng)域,已成功上市的行業(yè)企業(yè)積極將募集資金應(yīng)用于擴(kuò)大產(chǎn)能和開(kāi)發(fā)高端產(chǎn)品。此外,近幾年中國(guó)本土智能手機(jī)品牌的迅速崛起,帶動(dòng)了一部分國(guó)內(nèi) PCB 企業(yè)的快速發(fā)展。依托與國(guó)內(nèi)客戶(hù)良好的合作關(guān)系,本土 PCB 企業(yè)產(chǎn)銷(xiāo)規(guī)模不斷擴(kuò)大,并積極開(kāi)拓高端 PCB產(chǎn)品市場(chǎng)。

2.5 PCB 行業(yè)企業(yè)“大型化、集中化”趨勢(shì)日漸顯現(xiàn)

PCB 行業(yè)企業(yè)“大型化、集中化”的發(fā)展趨勢(shì),一方面是由本行業(yè)資金需求大、技術(shù)要求高及業(yè)內(nèi)競(jìng)爭(zhēng)激烈的特點(diǎn)所決定,另一方面也是受到下游終端產(chǎn)品更新?lián)Q代加速、品牌集中度日益提高的影響。

伴隨著生活水平及消費(fèi)水平的不斷提高,終端消費(fèi)者更加注重電子產(chǎn)品的用戶(hù)體驗(yàn)及高科技含量,電子產(chǎn)品更新?lián)Q代加速,新技術(shù)、新材料、新設(shè)計(jì)的持續(xù)開(kāi)發(fā)及快速轉(zhuǎn)化要求品牌廠(chǎng)商必須擁有強(qiáng)大的資金及技術(shù)研發(fā)實(shí)力,同時(shí)需要具備大規(guī)模組織生產(chǎn)及統(tǒng)一供應(yīng)鏈管理的能力,雄厚的廠(chǎng)商實(shí)力與熱銷(xiāo)的優(yōu)秀產(chǎn)品相互疊加,導(dǎo)致 PCB 下游行業(yè)的品牌集中度日益提高。

與之相適應(yīng),擁有領(lǐng)先的產(chǎn)品設(shè)計(jì)與研發(fā)實(shí)力、卓越的大批量供貨能力及良好產(chǎn)品質(zhì)量保證的大型 PCB 廠(chǎng)商,才能不斷滿(mǎn)足大型品牌客戶(hù)對(duì)供應(yīng)商技術(shù)研發(fā)、品質(zhì)管控及大批量及時(shí)供貨的苛刻要求;而中小企業(yè)在此類(lèi)競(jìng)爭(zhēng)中則凸顯不足,導(dǎo)致其與大型PCB 廠(chǎng)商的差距日益擴(kuò)大。大型 PCB 廠(chǎng)商不斷積累競(jìng)爭(zhēng)優(yōu)勢(shì)、擴(kuò)大經(jīng)營(yíng)規(guī)模、筑高行業(yè)門(mén)檻,盈利能力不斷增強(qiáng),在競(jìng)爭(zhēng)中將日益占據(jù)主導(dǎo)地位,使本行業(yè)日益呈現(xiàn)“大型化、集中化”的局面。

3.下游 5G 和汽車(chē)電子驅(qū)動(dòng)成長(zhǎng),上游原材料價(jià)格透明

3.1PCB 總體增速跟隨宏觀(guān)經(jīng)濟(jì),5G 和汽車(chē)電子將成增長(zhǎng)新主力

印制電路板行業(yè)是電子信息產(chǎn)業(yè)的基礎(chǔ)行業(yè),印制電路板在電子產(chǎn)品中不可或缺,其下游應(yīng)用領(lǐng)域廣泛,覆蓋通信、工控醫(yī)療、航空航天、汽車(chē)電子、計(jì)算機(jī)等社會(huì)經(jīng)濟(jì)各個(gè)領(lǐng)域。

由于 PCB 產(chǎn)品的下游應(yīng)用領(lǐng)域廣泛,其周期性受單一行業(yè)影響小,主要隨宏觀(guān)經(jīng)濟(jì)的波動(dòng)以及電子信息產(chǎn)業(yè)的整體發(fā)展?fàn)顩r而變化。

(1)、未來(lái) 5G 通信拉動(dòng) PCB 需求

通信領(lǐng)域的 PCB 需求可分為通信設(shè)備和移動(dòng)終端等細(xì)分領(lǐng)域,其中,通信設(shè)備主要指用于有線(xiàn)或無(wú)線(xiàn)網(wǎng)絡(luò)傳輸?shù)耐ㄐ呕A(chǔ)設(shè)施,包括通信基站、路由器、交換機(jī)、骨干網(wǎng)傳輸設(shè)備、微波傳輸設(shè)備、光纖到戶(hù)設(shè)備等。

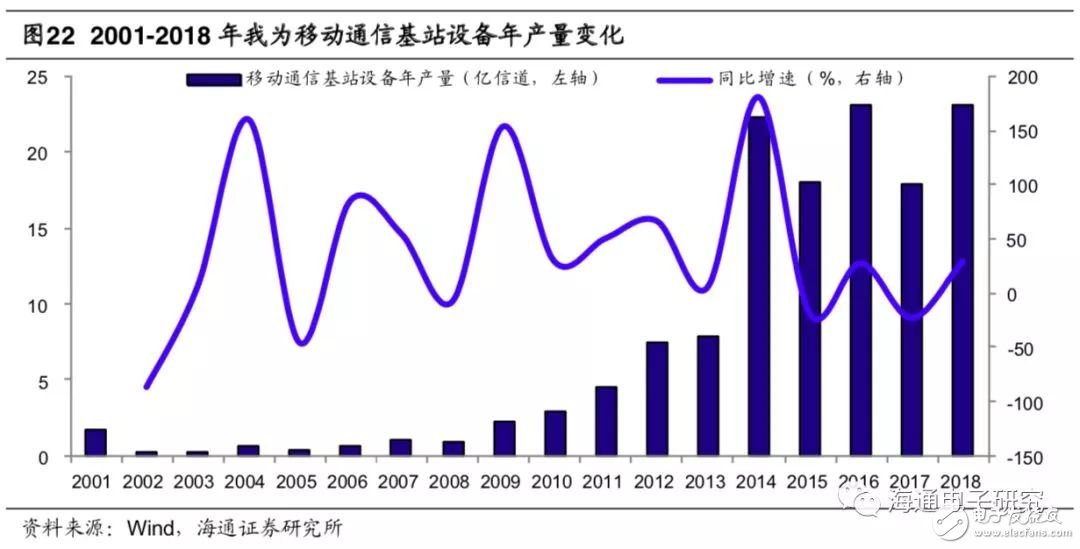

2009 年,隨著我國(guó)電信產(chǎn)業(yè)重組的完成以及 3G 網(wǎng)絡(luò)的建設(shè),無(wú)線(xiàn)基站、傳輸設(shè)備、網(wǎng)絡(luò)設(shè)備等通信設(shè)備的投資大幅增長(zhǎng)。2014 年,4G 網(wǎng)絡(luò)的推廣和普及使得我國(guó)通信設(shè)施投資再次迎來(lái)井噴式增長(zhǎng)。我們可以看到,2009-2013 年 3G 建設(shè)帶來(lái)了巨大的通信基站市場(chǎng);2014-2018 年 4G 建設(shè)帶來(lái)了更大的通信市場(chǎng)。我們認(rèn)為 5G 的建設(shè)將打開(kāi)PCB 市場(chǎng)空間,帶來(lái)增量的 PCB 需求。

全球手機(jī)市場(chǎng)容量巨大,發(fā)展前景廣闊。受益于通信技術(shù)和手機(jī)零部件的不斷升級(jí)帶來(lái)的歷次換機(jī)潮,全球手機(jī)市場(chǎng)目前維持著穩(wěn)定增長(zhǎng)的趨勢(shì)。根據(jù)《傳音控股首次公開(kāi)發(fā)行股票并在科創(chuàng)板上市招股意向書(shū)》,援引 IDC 統(tǒng)計(jì),全球手機(jī)出貨量由 2011 年的17.18 億部增長(zhǎng)至 2018 年的 18.91 億部,出貨金額由 2011 年的 3049 億美元增長(zhǎng)至 4950億美元。隨著 5G 時(shí)代的到來(lái),2019 年至 2022 年,全球手機(jī)年平均出貨金額預(yù)計(jì)將穩(wěn)步提升至近 6000 億美元。

我們認(rèn)為目前我國(guó)正在加快 5G 建設(shè),未來(lái) 5G 基站建設(shè)和 5G 手機(jī)的普及將帶來(lái)PCB 的更大需求。

(2)、未來(lái)汽車(chē)電子占比提升拉動(dòng) PCB 需求

汽車(chē)電子是車(chē)體汽車(chē)電子和車(chē)載汽車(chē)電子控制裝臵的總稱(chēng),是由傳感器、微處理器、執(zhí)行器、電子元器件等組成的電子控制系統(tǒng)。隨著汽車(chē)整體安全性、舒適性、娛樂(lè)性等需求日益提升,電子化、信息化、網(wǎng)絡(luò)化和智能化成為汽車(chē)技術(shù)的發(fā)展方向;同時(shí),新能源汽車(chē)、安全駕駛輔助以及無(wú)人駕駛技術(shù)的快速發(fā)展,使得更多高端的電子通信技術(shù)在汽車(chē)中得以應(yīng)用,汽車(chē)電子系統(tǒng)占整車(chē)成本的比重不斷提升。

汽車(chē)電子占整車(chē)成本比重日益提升。根據(jù)《科博達(dá)首次公開(kāi)發(fā)行 A 股股票招股說(shuō)明書(shū)》,援引中投顧問(wèn)產(chǎn)業(yè)研究中心的數(shù)據(jù),汽車(chē)技術(shù) 70%左右的創(chuàng)新源自于汽車(chē)電子,汽車(chē)電子技術(shù)的應(yīng)用程度已經(jīng)成為衡量整車(chē)水平的主要標(biāo)志。全球汽車(chē)電子占整車(chē)價(jià)值比重預(yù)計(jì)將由 2015 年的 40%上升到 2020 年的 50%。

我們認(rèn)為全球汽車(chē)電子市場(chǎng)在未來(lái)幾年將保持較高的增速,向不同車(chē)型滲透將提升PCB 的需求。

(3)、計(jì)算機(jī)領(lǐng)域中服務(wù)器帶來(lái) PCB 增長(zhǎng)需求

全球 PC 出貨量在 2011 年達(dá)到 3.65 億臺(tái)的峰值后,出貨量不斷下滑,2018 年全球PC 出貨量為 2.59 億臺(tái)。與 2011 年峰值相比,2018 年全球 PC 出貨量為 2011 年峰值的 70.96%,下降趨勢(shì)仍然在沿繼。全球服務(wù)器市場(chǎng)保持較好的穩(wěn)定增長(zhǎng)。2018 年,全球服務(wù)器出貨量達(dá)到 1289.50 萬(wàn)臺(tái),創(chuàng)歷史新高。

我們認(rèn)為全球計(jì)算機(jī)領(lǐng)域中 PCB 增長(zhǎng)需求轉(zhuǎn)向服務(wù)器領(lǐng)域,主要是與全球企業(yè)加云計(jì)算和大數(shù)據(jù)的硬件投入等相關(guān),未來(lái)這個(gè)增長(zhǎng)趨勢(shì)仍將持續(xù)。

(4)、消費(fèi)電子暫處于飽和態(tài),未來(lái)新產(chǎn)品拉動(dòng)需求增長(zhǎng)

以平板電腦為代表的消費(fèi)電子類(lèi)需求不斷下滑。平板電腦出貨量從 2014 年 2.29 億臺(tái)頂峰,下降到 2018 年 1.01 億臺(tái),下降幅度超過(guò)一半。我們認(rèn)為當(dāng)前消費(fèi)電子(除手機(jī)外)需求整體處于飽和狀態(tài)。

近年 AR(增強(qiáng)現(xiàn)實(shí))、VR(虛擬現(xiàn)實(shí))、平板電腦、可穿戴設(shè)備頻頻成為消費(fèi)電子行業(yè)熱點(diǎn),疊加全球消費(fèi)升級(jí)之大趨勢(shì),消費(fèi)者逐漸從以往的物質(zhì)型消費(fèi)走向服務(wù)型、品質(zhì)型消費(fèi)。目前,消費(fèi)電子行業(yè)正在醞釀下一個(gè)以 AI、IoT、智能家居為代表的新藍(lán)海,創(chuàng)新型消費(fèi)電子產(chǎn)品層出不窮,并將滲透消費(fèi)者生活的方方面面。

(5)、工控醫(yī)療航空航天需求占比小

工業(yè)控制、醫(yī)療器械等市場(chǎng)需求涌現(xiàn),包括工業(yè)機(jī)器人、高端醫(yī)療設(shè)備等新興產(chǎn)品成為眾多 PCB 廠(chǎng)商積極探索的領(lǐng)域。根據(jù)《鵬鼎控股首次公開(kāi)發(fā)行股票招股說(shuō)明書(shū)》,援引 Prismark 統(tǒng)計(jì),2017 年工業(yè)、醫(yī)療領(lǐng)域 PCB 產(chǎn)品產(chǎn)值預(yù)估達(dá) 27 億和 11 億美元,占比分別為 4.6%和 1.9%。我們認(rèn)為工業(yè)控制、醫(yī)療器械的 PCB 產(chǎn)值和占比非常小,對(duì) PCB 整體的影響并不大。

3.2 覆銅板為重要原材料,國(guó)內(nèi)可自給自足

PCB 生產(chǎn)所需的原材料種類(lèi)較多,主要為覆銅板、半固化片、銅箔、銅球、金鹽、油墨、干膜等材料。

覆銅板占生產(chǎn)本成的大頭。覆銅板是由木漿紙或玻纖布等作增強(qiáng)材料,浸以樹(shù)脂并覆以銅箔經(jīng)熱壓而成,為制作印制電路板的基礎(chǔ)材料。覆銅板作為印制電路板最主要的原材料,僅應(yīng)用于印制電路板的制造,兩者具有較強(qiáng)的相互依存關(guān)系。覆銅板的生產(chǎn)技術(shù)和供應(yīng)水平是 PCB 行業(yè)發(fā)展的重要基礎(chǔ),PCB 的發(fā)展情況也會(huì)對(duì)覆銅板的需求和發(fā)展產(chǎn)生重要影響。根據(jù)《深南電路首次公開(kāi)發(fā)行股票招股說(shuō)明書(shū)》,覆銅板約占整個(gè)印制電路板生產(chǎn)成本的 20%~40%,對(duì)印制電路板的成本影響最大。

覆銅板受?chē)?guó)際銅價(jià)影響較大,但價(jià)格透明。除覆銅板外,銅箔和銅球亦是 PCB 生產(chǎn)的重要原材料。銅箔和銅球的價(jià)格主要取決于銅的價(jià)格變化,其受?chē)?guó)際銅價(jià)影響較大。

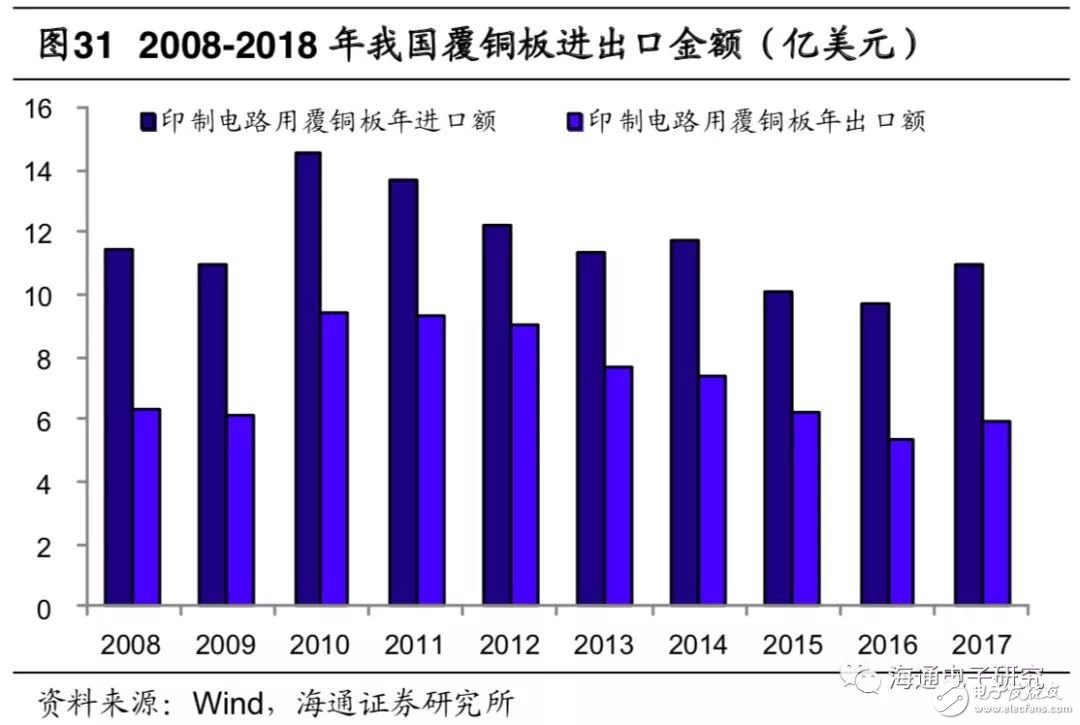

國(guó)內(nèi)覆銅板產(chǎn)業(yè)鏈完整。我國(guó)覆銅板業(yè)已有 50 多年的歷史。從 1955 年在實(shí)驗(yàn)室中誕生了我國(guó)第一塊覆銅板到 1978 年全國(guó)覆銅板年產(chǎn)量首次突破 1000 噸;從 20 世紀(jì) 80年代中期從國(guó)外全套引進(jìn)技術(shù)、設(shè)備,到 2015 年,我國(guó)覆銅板行業(yè)整體實(shí)現(xiàn)產(chǎn)量 5.24億平方米、產(chǎn)值 345.67 億元,市場(chǎng)份額位居全球首位。目前,在中國(guó)大陸境內(nèi),已基本可以生產(chǎn)和供應(yīng) PCB 制造所需要的各種覆銅板材料,覆蓋目前 PCB 制造所需的全部材料。

高端覆銅板需進(jìn)口。行業(yè)整體貿(mào)易出現(xiàn)一定逆差,主要原因是我國(guó)覆銅板行業(yè)整體技術(shù)水平與國(guó)際先進(jìn)水平仍有一定差距,導(dǎo)致高導(dǎo)熱覆銅板、高頻、高速用覆銅板、中高階 HDI 用覆銅板及中高檔撓性覆銅板等高端產(chǎn)品尚無(wú)法完全自給,需要從美國(guó)、韓國(guó)、日本和中國(guó)***等國(guó)家和地區(qū)進(jìn)口,且高技術(shù)含量、高附加值產(chǎn)品進(jìn)口供給有限,產(chǎn)品價(jià)格上升;反觀(guān)出口,不僅產(chǎn)品檔次不高、價(jià)格較低,且整體價(jià)格仍在下滑,出口區(qū)域主要包括中國(guó)香港、韓國(guó)、印度、泰國(guó)等國(guó)家和地區(qū)。

來(lái)源:本文根據(jù)海通電子整理發(fā)布

-

pcb

+關(guān)注

關(guān)注

4361文章

23452瀏覽量

408008 -

HDI

+關(guān)注

關(guān)注

7文章

212瀏覽量

21790 -

覆銅板

+關(guān)注

關(guān)注

9文章

269瀏覽量

26748 -

華強(qiáng)PCB

+關(guān)注

關(guān)注

8文章

1831瀏覽量

28498

發(fā)布評(píng)論請(qǐng)先 登錄

華正新材AI產(chǎn)業(yè)鏈技術(shù)論壇精彩回顧

博世亮相第二屆中國(guó)國(guó)際供應(yīng)鏈促進(jìn)博覽會(huì)

中興通訊亮相第二屆中國(guó)國(guó)際供應(yīng)鏈促進(jìn)博覽會(huì)

華工科技亮相第二屆中國(guó)國(guó)際供應(yīng)鏈促進(jìn)博覽會(huì)

智能制造裝備行業(yè)的供應(yīng)鏈特點(diǎn)分析

黑芝麻智能亮相第二屆中國(guó)國(guó)際供應(yīng)鏈促進(jìn)博覽會(huì)

天合光能榮獲必維集團(tuán)綠色供應(yīng)鏈引領(lǐng)獎(jiǎng)

PCB電路板的阻抗工藝中控制要點(diǎn)

旗幟鮮明反內(nèi)卷,連接器上下游如何做到?

德力西電氣攜手上下游共建綠色供應(yīng)鏈

電路板設(shè)計(jì)中要考慮的PCB材料特性

探究PCB基板特性對(duì)電路板穩(wěn)定性的影響!

國(guó)產(chǎn)FPGA的發(fā)展前景是什么?

電路板中:鋁基板與FR-4 PCB電路板有什么區(qū)別?

深入了解半導(dǎo)體供應(yīng)鏈:特點(diǎn)、風(fēng)險(xiǎn)與未來(lái)趨勢(shì)

PCB電路板上下游產(chǎn)業(yè)供應(yīng)鏈原材料深度報(bào)告 尋找增長(zhǎng)新動(dòng)能

PCB電路板上下游產(chǎn)業(yè)供應(yīng)鏈原材料深度報(bào)告 尋找增長(zhǎng)新動(dòng)能

評(píng)論