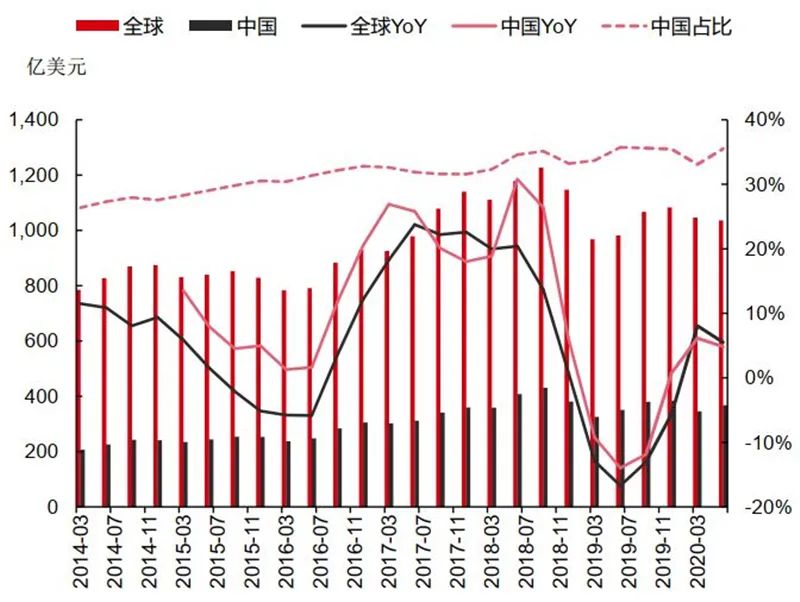

2020年已經(jīng)過去大半,今年半導體行業(yè)可謂是一波三折。2020H1, 全球半導體銷售額2082億美元,同比+6.77%,中國半導體銷售額714億美元,同比+5.47%,全球占比35.52%。受疫情影響,產(chǎn)業(yè)復蘇有所放緩。上半年中美爭端持續(xù),美對華為芯片制裁持續(xù)加碼,亦對華科技其他領域施加制裁。

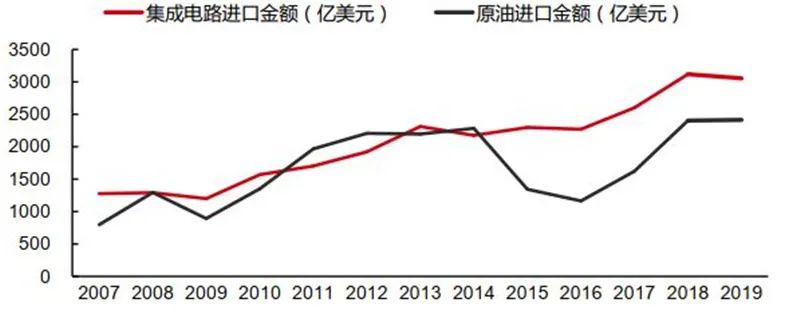

集成電路進口金額近五年超原油,當前中國集成電路制造自給率約16%,自給率尚且不高。預計國內(nèi)產(chǎn)值未來5年內(nèi)保持17%左右的復合增速,自給率在2024年有望超過20%。對集成電路重視度進一步提升,升級財稅政策,設立集成電路一級學科并開展強基計劃,后續(xù)有望將第三代半導體納入“十四五”規(guī)劃。

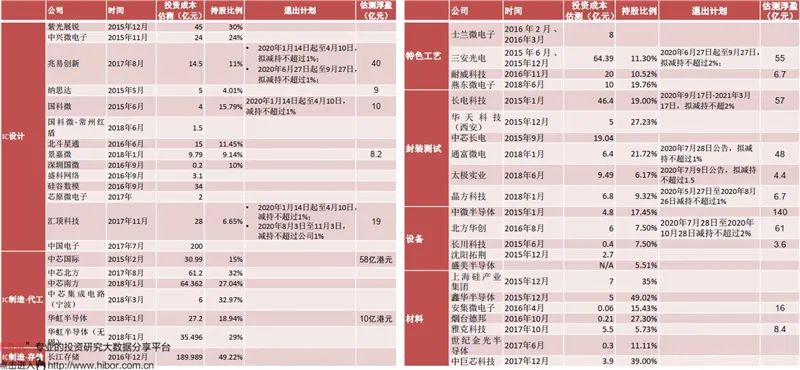

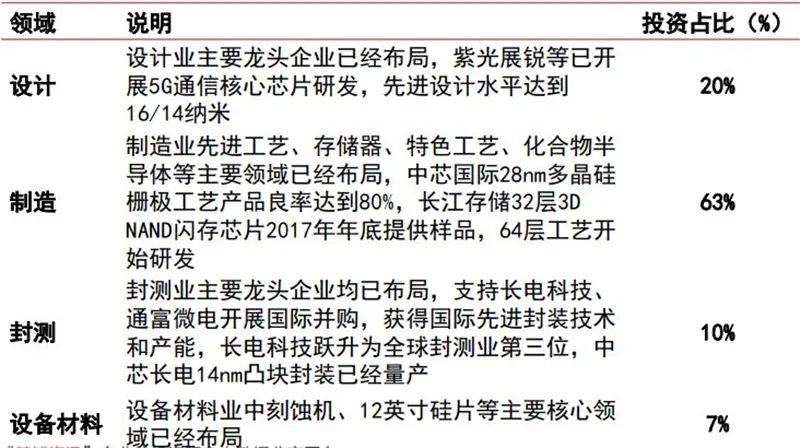

產(chǎn)業(yè)大基金方面:大基金一期投向制造、設計、封測、設備材料等產(chǎn)業(yè)鏈各環(huán)節(jié)投資比重分別是63%、20%、10%、7%。大基金二期2000億元規(guī)模,自2020年開始投資,上半年已有中芯國際、紫光展銳等重點項目開展。

半導體產(chǎn)業(yè)2020年變化

根據(jù)WSTS數(shù)據(jù),2020H1,全球半導體銷售額2082億美元,同比+6.77%,中國半導體銷售額714億美元,同比+5.47%,全球占比35.52%。其中一季度(全球同比8.06%、中國同比6.13%)強于二季度(全球同比5.50%、中國同比4.84%)。

產(chǎn)業(yè)自2019年中進入復蘇周期,2020H1受疫情影響復蘇暫時放緩,同比增長,環(huán)比回落,銷售額不及2017年下半年~2018年上半年水平。

上半年產(chǎn)業(yè)同比表現(xiàn)尚可:一方面由于疫情下游出現(xiàn)很多短單、急單,產(chǎn)業(yè)鏈普遍上調(diào)安全庫存水平,部分銷售增量來自于庫存抬升;另一方面2019年上半年基數(shù)較低。

▲中國占全球半導體銷售額比重達到35.5%

▲臺股部分半導體月度營收指引變化 存儲器在半導體產(chǎn)業(yè)銷售額占比約三分之一,價格周期顯著。以DRAM存儲器為例,2019年12月價格觸底,接近2016年上輪底部,過去兩輪周期底部到頂部價差在100~200%,2020年初相對底部上漲20%左右; 疫情使存儲周期價格周期復蘇放緩;后續(xù)隨疫情恢復有望持續(xù)復蘇。

▲DRAM現(xiàn)貨價格走勢 國內(nèi)產(chǎn)業(yè)上,由于和美國爭端持續(xù),美對華為芯片制裁持續(xù)加碼。

▲美國政府對華為的制裁

▲美國對華科技其他制裁 2015年后,集成電路超過原油連續(xù)五年占據(jù)我國進口商品第一大品類。根據(jù)海關總署數(shù)據(jù),2019年中國集成電路進口金額3055.5億美元,占我國進口總額的14.7%。 在部分核心領域例如CPU、GPU、FPGA芯片、EDA工具、設備、材料等方面,國產(chǎn)化程度尚且較低。 當前中國集成電路制造自給率約16%。預計國內(nèi)產(chǎn)值未來5年內(nèi)保持17%左右的復合增速,自給率在2024年有望超過20%。

▲中國集成電路與原油進口金額對比

▲中國集成電路部分環(huán)節(jié)國產(chǎn)占有率估測

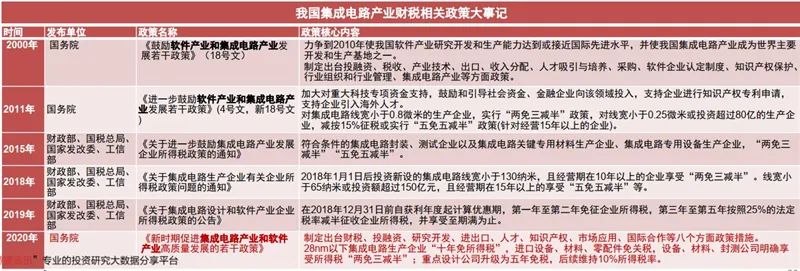

▲ 中國集成電路產(chǎn)值增速高于市場規(guī)模增速 重視度進一步提升,財稅政策升級。重視提升:2020年8月4日,國務院發(fā)布《新時期促進集成電路產(chǎn)業(yè)和軟件產(chǎn)業(yè)高質(zhì)量發(fā)展的若干政策》,此前2000年的國務院“18號文”和2011年的“4號文”表述均為“軟件產(chǎn)業(yè)和集成電路產(chǎn)業(yè)”,體現(xiàn)集成電路產(chǎn)業(yè)重視度提升。 財稅政策:8月4日集成電路新政出臺財稅、投融資、研究開發(fā)、進出口、人才、知識產(chǎn)權、市場應用、國際合作等八個方面政策措施,核心增量在于財稅和投融資政策。新增28nm以下集成電路生產(chǎn)企業(yè)“十年免所得稅”,進口設備、材料、零配件免關稅;設備、材料、封測公司明確享受所得稅“兩免三減半”,重點設計公司升級為五年免稅,上市融資條件放寬,支持研發(fā)支出資本化。

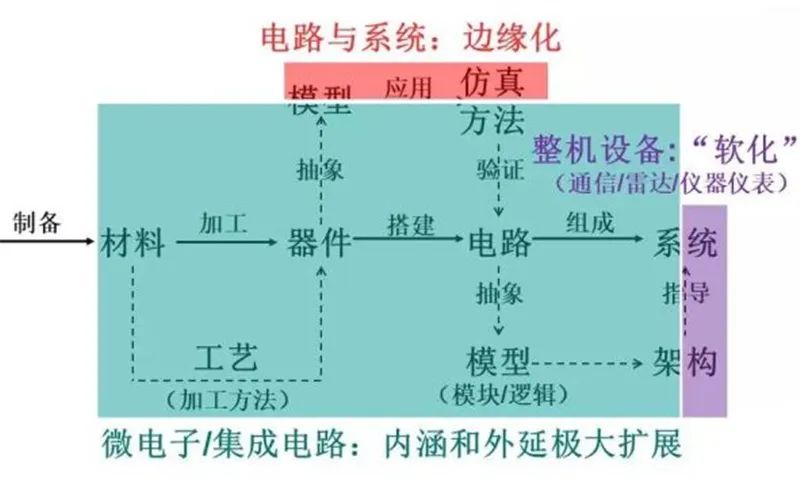

▲我國集成電路產(chǎn)業(yè)財稅相關政策大事記 加碼人才培養(yǎng),一級學科設立和強基計劃。一級學科:2019年10月8日,工信部公布了答復政協(xié)《關于加快支持工業(yè)半導體芯片技術研發(fā)及產(chǎn)業(yè)化自主發(fā)展的提案》的函,函中工信部指出要“推進設立集成電路一級學科,進一步做實做強示范性微電子學院。”2020年7月30日,國務院學位委員會投票通過設立“集成電路”一級學科,集成電路學科內(nèi)涵與外延擴大,同時有利于人才培養(yǎng)和研究資金撥款。 強基計劃:2020年1月,教育部試點開展“強基計劃”,聚焦高端芯片與軟件、智能科技、新材料、先進制造和國家安全等關鍵領域以及國家人才緊缺的人文社會科學領域。

▲傳統(tǒng)電子科學與技術各二級學科分工:微電子/半導體學科負責“工藝”

▲ 現(xiàn)在的學科分工:集成電路由一種元器件變成了整個電子系統(tǒng)的載體 第三代半導體有望納入“十四五”規(guī)劃。綱領目標:2012年、2015年工信部分別制定了集成電路產(chǎn)業(yè)“十二五”、“十三五”規(guī)劃;根據(jù)中國證券報等媒體報道,第三代半導體產(chǎn)業(yè)有望列入“十四五”規(guī)劃,目標“換道超車”。

▲我國集成電路產(chǎn)業(yè)相關綱領性文件及第三代半導體相關政策梳理

▲ 正在實施的第三代半導體國家重點研發(fā)計劃重點專項 產(chǎn)業(yè)大基金動向:一期投資完成,撬動萬億資本投入。“產(chǎn)業(yè)+資本”成為產(chǎn)業(yè)發(fā)展重要手段。“大基金”首批規(guī)模達1387億元+超過6000億元的地方基金及私募股權投資基金,中國將撬動萬億資本投入半導體產(chǎn)業(yè)。制造、設計、封測、設備材料等產(chǎn)業(yè)鏈各環(huán)節(jié)投資比重分別是63%、20%、10%、7%。大基金二期2000億元規(guī)模,自2020年開始投資。

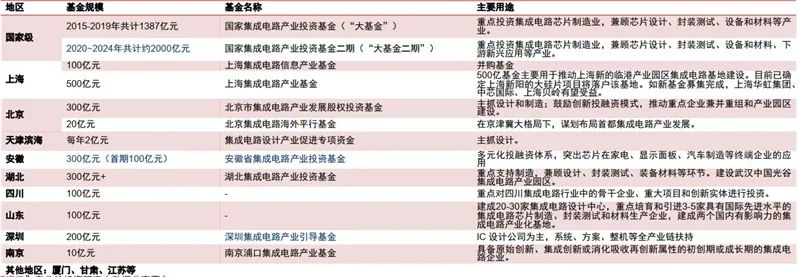

▲中國國家及主要地方集成電路產(chǎn)業(yè)基金規(guī)劃

▲大基金一期投向企業(yè)全景梳理 大基金二期設立,資本杠桿撬動延續(xù)。大基金二期2000億元規(guī)模,自2020年開始投資,我們預計各領域龍頭企業(yè)仍然會成為其重點投資對象,預計制造環(huán)節(jié)占比仍然最大,重視材料設備、設計,新增應用方向,封測領域預計繼續(xù)支持先進封測領域。 中芯國際獲重點支持:2020年5月,國家大基金二期和上海集成電路基金二期將分別對中芯南方注資15億美元和7.5億美元,注資后國家大基金一期、國家大基金二期、上海集成電路基金一期及上海集成電路基金二期擁有14.56%、23.08%、12.31%及11.54%股權。

▲大基金一期投向領域占比

▲ 大基金二期目前已投企業(yè)梳理 地方建廠熱潮方面, 二三梯隊建設較多,部分存在過剩可能。 從2015年起,國內(nèi)宣布或計劃建設的集成電路8英寸、12英寸生產(chǎn)線合計超過35條。 除中芯國際、長江存儲等第一梯隊廠商外,還有眾多二、三線城市地方政府與企業(yè)合資項目,如合肥晶合、廈門聯(lián)電、福建晉華、淮安德科瑪、淮安時代全芯、重慶萬國半導體(AOS)、大連宇宙半導體等。 當前國內(nèi)12英寸晶圓廠產(chǎn)能約67萬片/月,預計2021年底將超過100萬片/月。

▲中國大陸半導體生產(chǎn)線分布圖(2020年4月) 據(jù)SEMI數(shù)據(jù),2019年中國半導體設備市場規(guī)模為134.5億美元,約合940億人民幣;中國大陸12英寸晶圓廠2020~2021年兩年間將新增產(chǎn)能34.55萬片/月,相當于在現(xiàn)有存量基礎上新增52%。

▲中國大陸12英寸晶圓廠產(chǎn)能預測

▲中國半導體設備市場規(guī)模 資本市場方面, 一級市場投融資踴躍,二級市場鼓勵上市。2020上半年集成電路領域一級市 科創(chuàng)板半導體板塊公司IPO募資情況統(tǒng)計場投融資交易67起,交易總金額359.47億元。 2019年7月科創(chuàng)板設立以來,半導體板塊上市公司19家,合計實際募資801.75億元。其中設計公司10家、制造2家、設備3家、材料3家、IP1家。 2020年以來科創(chuàng)板半導體公司上市9家,合計募資681.57億元,其中中芯國際募資金額最高 , 為532.3億元。 2020年8月4日,集成電路支持政策指出,大力支持符合條件的集成電路企業(yè)和軟件企業(yè)在境內(nèi)外上市融資,加快境內(nèi)上市審核流程,符合企業(yè)會計準則相關條件的研發(fā)支出可作資本化處理。鼓勵支持符合條件的企業(yè)在科創(chuàng)板、創(chuàng)業(yè)板上市融資,通暢相關企業(yè)原始股東的退出渠道。

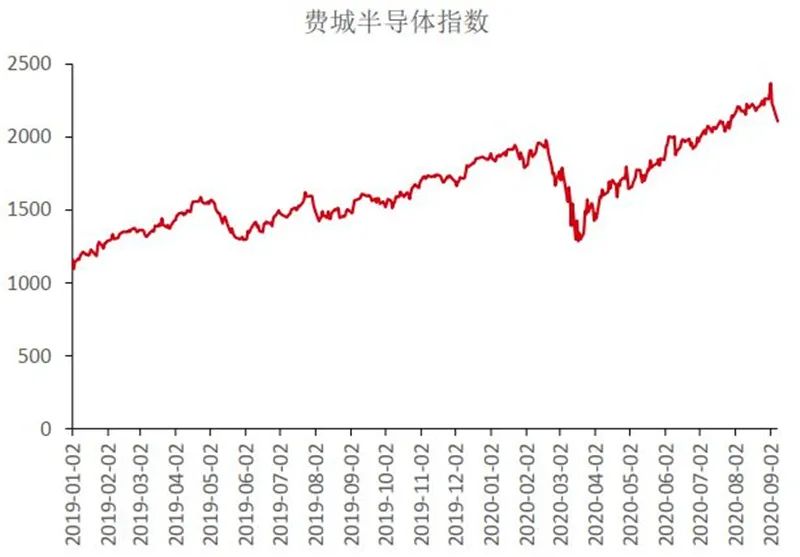

▲科創(chuàng)板半導體板塊公司IPO募資情況統(tǒng)計 2020年以來,A股市場半導體板塊顯現(xiàn)出兩次高點,分別在2月底和7月初,近兩年總體呈現(xiàn)估值擴張趨勢。 美股半導體指數(shù)在2月份因疫情預期和流動性緊張而重挫,隨后逐步修復上漲。

▲A股半導體(中信)板塊指數(shù)走勢

▲美股費城半導體指數(shù)走勢

國內(nèi)半導體產(chǎn)業(yè)三個核心問題

1、 中美半導體產(chǎn)業(yè)對比

A股選取CS半導體板塊,總市值合計為2.1萬億元人民幣,美股選取費城半導體指數(shù)成分股,總市值合計折合13.9萬億人民幣,總市值相差6.6倍。按照營收口徑,中美相差13.8倍,按照凈利潤口徑,中美相差51.9倍。

▲中美半導體上市公司體量對比

▲ 中國集成電路設計公司數(shù)量變化

▲ 全球前10大IC設計公司排名:華為海思一家大陸公司躋身top10 在選取的標的范圍內(nèi),A股市場半導體公司過去四年估值平均70倍PE(當年PE),美股半導體公司平均約20倍。 中國一二級資本市場相對于海外市場均存在估值溢價,事實上有利于國內(nèi)成為科技創(chuàng)業(yè)和投資熱土。

▲國內(nèi)A股半導體部分標的過去四年PE平均水平為70倍

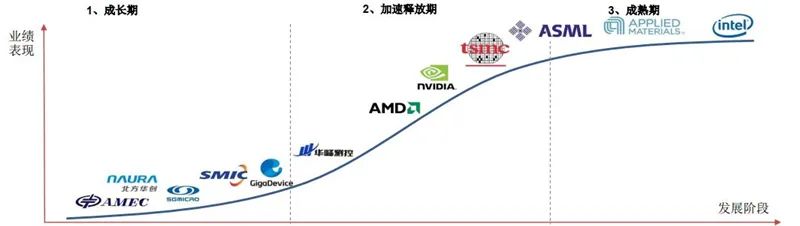

▲美股半導體公司歷史PE平均水平在20倍上下 估值水平差異,映射發(fā)展階段

▲中美半導體公司發(fā)展階段對比:高成長vs成熟期

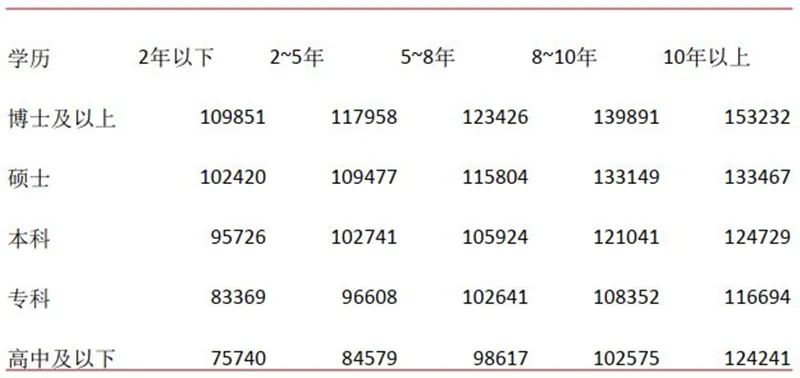

▲ 以中芯國際為例,單從收入體量來看,大致相當于2000年前后的臺積電 據(jù)《中國集成電路產(chǎn)業(yè)人才白皮書》(中國電子信息產(chǎn)業(yè)發(fā)展研究院)統(tǒng)計,2018年集成電路行業(yè)人員平均月薪9120元。根據(jù)上市公司年報計算,國內(nèi)芯片設計上市公司平均薪酬大多在35~40萬元左右,芯片制造上市公司平均薪酬大多在30萬左右。 根據(jù)美國勞工統(tǒng)計局(BLS)的數(shù)據(jù),美國半導體制造業(yè)的制造崗位平均年薪為15萬美元,折合人民幣105萬元左右。 華為事件后國內(nèi)設計公司核心人才已十分緊缺,部分需求匹配的工程師待遇可提升50%~100%。

▲部分半導體行業(yè)上市公司人均薪酬水平(2019)

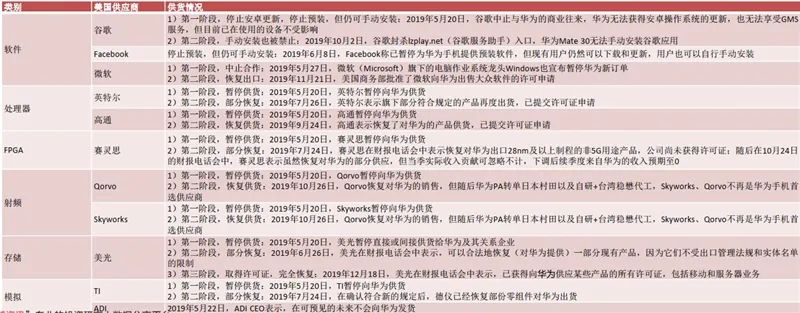

▲ 2019年中國半導體行業(yè)普通員工平均年薪水平(元) 2、華為制裁事件分析 美國對華為制裁分三步:1)2019.5.16,納入實體清單,美技術含量超25%產(chǎn)品需申請許可證;2)2020.5.15,含美國技術產(chǎn)品均需申請許可證,制裁指向華為海思定制芯片;3)2020.8.17,只要華為是最終客戶,相關產(chǎn)品均需申請許可證,封堵主芯片等標準品采購。 華為應對措施:1)前期大量存貨。在2018年中興通訊被美國列入拒絕清單之后,華為就已經(jīng)開始做相應的準備。2018年華為的存貨大幅增加,其中主要增加的是原材料,占存貨的比例達到近年的峰值37.5%。2)供應鏈切換,華為從十幾年前就開始儲備BCM(Business Continuity Management)計劃,考慮在上游不能保證供貨的極端情況下依然能夠?qū)崿F(xiàn)業(yè)務的持續(xù)性,就具體落實而言包括非美國廠商切換和自主研發(fā)。

▲華為原材料和存貨數(shù)據(jù)及比例(億元)

▲ 華為榮耀V30 pro 5G實現(xiàn)完全去A化,全部34顆芯片,自研20顆 基站中整個去A環(huán)節(jié)中難度最大的ADC/DAC已實現(xiàn)由海思完全替代。高速高精度的ADC/DAC是整個模擬芯片皇冠上的明珠。 美國科技企業(yè)的應對:通過證明產(chǎn)品無關國家安全、申請臨時許可等方式。非美國本土供應商:2020年5月制裁升級前供貨實質(zhì)未受美國實體清單影響,2020年5月后也需申請臨時許可。

▲2019年第一波制裁期間美國重要美國科技企業(yè)對華為供貨情況 短期悲觀情況:美國嚴格按照實體清單封鎖且不發(fā)放許可證,高通、聯(lián)發(fā)科等美國或非美海外供應商無法給華為供貨,海思短期基本無法尋求代工,主要依靠存貨支撐1~2年現(xiàn)有產(chǎn)品生產(chǎn)。短期內(nèi)華為產(chǎn)業(yè)鏈公司可能經(jīng)歷客戶切換過程。 短期樂觀情況:美國大選前對華政策強硬,若后續(xù)適度放松,發(fā)放許可證,允許美國或非美海外供應商發(fā)貨(符合美國廠商利益),則華為現(xiàn)有產(chǎn)品生產(chǎn)可以延續(xù),對供應鏈沖擊影響小。 長期可能方案:轉(zhuǎn)向易于去除美國技術的產(chǎn)品領域,如家電、IoT等。牽頭推進去美技術芯片制造能力。海思轉(zhuǎn)型為學術型研發(fā)機構或者IP授權模式。哈勃投資加大產(chǎn)業(yè)鏈投資力度。“散是滿天星”,長期利于國內(nèi)產(chǎn)業(yè)發(fā)展。

▲華為參與投資的科技公司梳理

▲ 5G 標準必要專利數(shù)目統(tǒng)計 3、制造內(nèi)循環(huán)可能性和必要性 臺灣及大陸晶圓制造龍頭廠商對比: 先進制程大致占晶圓代工市場700億美元的30%,客戶產(chǎn)品隨技術進步整體前移,掌握最先進制程者掌握最先進客戶獲得高毛利。 臺積電:臺積電產(chǎn)能約為250萬片/月(折合8英寸),為中芯國際產(chǎn)能5倍,營收10倍。臺積電占全球約40%的產(chǎn)能,50%的份額,12吋收入貢獻88%,16nm及以下先進制程貢獻56%收入,7nm貢獻35%收入,先進制程在全球處于80%份額的壟斷地位。 中芯國際:中芯國際產(chǎn)能為47.6萬片/月(折合8英寸),12吋收入貢獻57%,40nm及以上更落后節(jié)點的成熟制程貢獻92%收入,且盈利穩(wěn)定;28nm及以下收入貢獻7.8%。

▲中芯國際與臺積電各節(jié)點對比 存儲器制造中外龍頭廠商對比:存儲器市場規(guī)模約占半導體市場三分之一左右,全球近1500億美元,主要包括NAND Flash和DRAM。 NAND Flash大容量存儲器目前國內(nèi)核心廠商為長江存儲,技術路線主要看層數(shù),目前國際主流廠商如三 星 、 美光等已實現(xiàn) 128 層 3D NAND Flash量產(chǎn),長江存儲于2019年量產(chǎn)64層產(chǎn)品后,跳過96層產(chǎn)品,直接追趕128層產(chǎn)品。 長存128層產(chǎn)品于2020年4月已研發(fā)成功并通過主流控制器廠商驗證,預計最晚2021年上半年量產(chǎn)。與行業(yè)主流時間差距縮小到1~2年。

▲NAND Flash主要廠商技術路線圖(疊層) DRAM內(nèi)存顆粒的國內(nèi)核心廠商為長鑫存儲(合肥長鑫),技術路線主要看工藝納米數(shù)和內(nèi)存標準,目前國際主流廠商如三星等已實現(xiàn)1z nm(12-14nm)量產(chǎn),長鑫存儲位于1x nm(17~19nm)節(jié)點。 長鑫存儲于2019年底量產(chǎn)19nm產(chǎn)品,17nm產(chǎn)品有望在2020年底前量產(chǎn)。與行業(yè)主流廠商時間差距約2~3年。

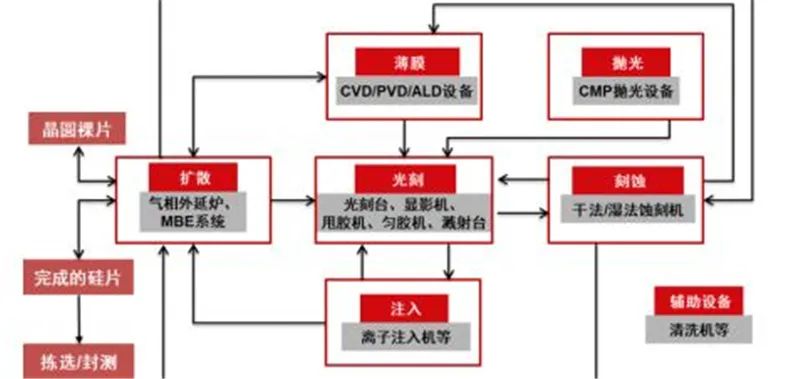

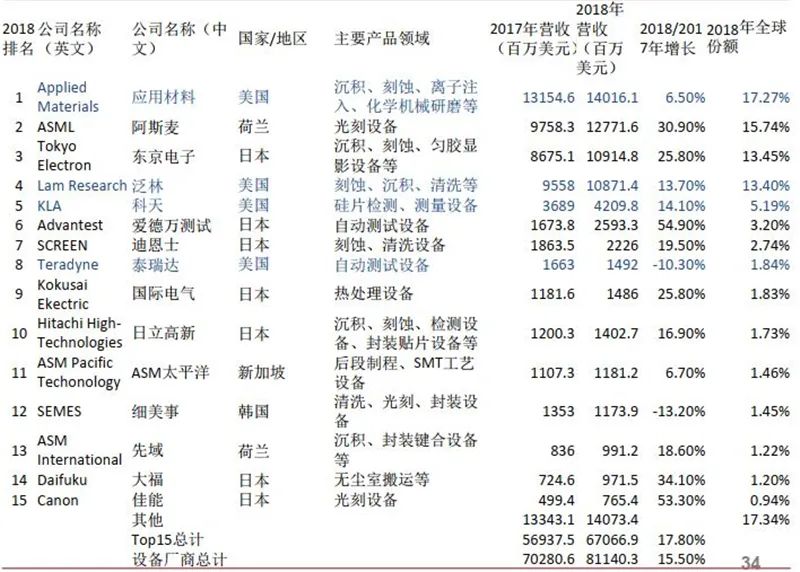

▲DRAM主要廠商技術路線圖(制程) 設備全球前15名均為美日歐廠商,中國大陸廠商在全球市場占比僅約2%左右。 晶圓廠制造設備中約50%來自于美國廠商,20~30%左右來自于日本廠商。國內(nèi)晶圓廠國產(chǎn)化設備率現(xiàn)可達10%左右。

▲半導體制造流程及相關半導體設備示意圖

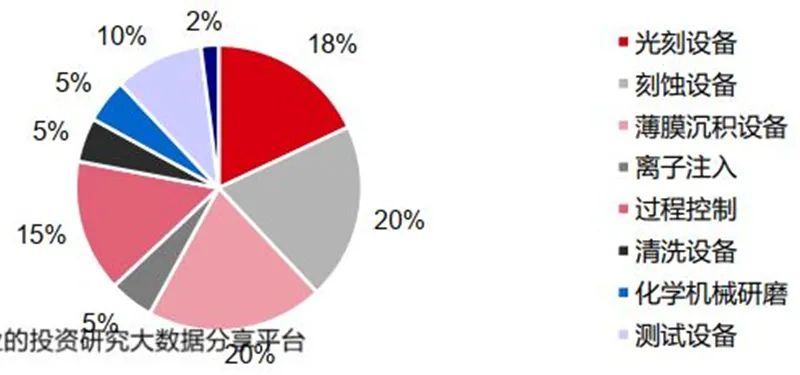

▲半導體設備類型占比

▲ 全球半導體設備廠商排名 國產(chǎn)替代能力從高到低大致排序:化學機械拋光、爐管、清洗、離子注入、薄膜(PVD/CVD)、刻蝕、量測、光刻。

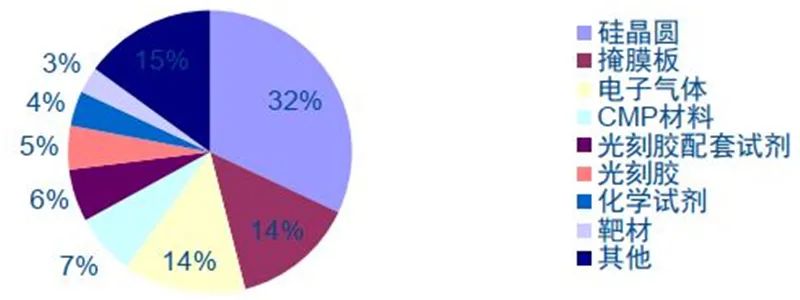

▲國內(nèi)核心集成電路設備廠商技術能力對比 集成電路制造材料包括硅晶圓、掩模、電子氣體、工藝化學品、光刻膠、拋光材料、靶材、封裝材料等。高端材料方面我國綜合實力不足。 國內(nèi)晶圓廠半導體材料供應商:日本廠商占30%,美國廠商占20%。國產(chǎn)化率在20%~30%。

▲半導體原材料占比

▲全球硅片市場份額

▲全球掩膜版市場份額

▲全球電子氣體市場份額 國產(chǎn)替代能力從高到低大致排序:高純化學品,靶材,特種氣體,拋光液,研磨墊,大硅片,光刻膠。

▲半導體材料國產(chǎn)供應商技術能力現(xiàn)狀

▲設計端重點關注公司

▲設備端重點關注公司

▲材料端重點關注公司

▲制造端重點關注公司

▲封測端重點關注公司 這份報告對于國內(nèi)半導體產(chǎn)業(yè)的發(fā)展給出了很理性的分析,未來國內(nèi)集成電路的發(fā)展應該遵循以下五個方針:“開門迎客”:完全內(nèi)循環(huán)短期沒有可能性也不符合商業(yè)邏輯,應團結一切可以團結的力量;“務實求是”:產(chǎn)業(yè)投資效績評估應針對不同子行業(yè)和產(chǎn)業(yè)發(fā)展階段,增加技術節(jié)點考核;“上帝的歸上帝,凱撒的歸凱撒”:產(chǎn)業(yè)內(nèi)部尊重商業(yè)競爭,避免過度扶持,鼓勵“野蠻生長” ;“避免大煉芯片”:地方重資產(chǎn)制造類項目建設警惕“大水漫灌”和產(chǎn)能過剩風險;“教育為本、尊重從業(yè)、鼓勵國產(chǎn)”:繼續(xù)加大教育投入,對從業(yè)人員和積極使用國產(chǎn)芯片的下游廠商給予稅收等實質(zhì)性鼓勵措施。

-END-

來源 | 智東西

原文標題:揭秘2020年半導體行業(yè)發(fā)展概況:七個變化,三大核心問題

文章出處:【微信公眾號:嵌入式ARM】歡迎添加關注!文章轉(zhuǎn)載請注明出處。

責任編輯:haq

-

集成電路

+關注

關注

5422文章

12028瀏覽量

368143 -

半導體

+關注

關注

335文章

28847瀏覽量

236612

原文標題:揭秘2020年半導體行業(yè)發(fā)展概況:七個變化,三大核心問題

文章出處:【微信號:gh_c472c2199c88,微信公眾號:嵌入式微處理器】歡迎添加關注!文章轉(zhuǎn)載請注明出處。

發(fā)布評論請先 登錄

大模型在半導體行業(yè)的應用可行性分析

半導體行業(yè)資訊 | 中國半導體行業(yè)最新消息#MDD#MDD辰達半導體 #國產(chǎn)芯片 #半導體

半導體行業(yè)MES系統(tǒng)解決方案

JCMsuite應用:四分之一波片

2025年半導體行業(yè)將啟動18個新晶圓廠項目

2025年,半導體行業(yè)三大技術熱點

全球半導體行業(yè)第三季度收入大幅增長

IC China 2024:江波龍存儲出海 打造中巴半導體產(chǎn)業(yè)合作新典范

國產(chǎn)替代加速,半導體芯片股票連續(xù)漲停震撼市場!

一波三折的半導體行業(yè)

一波三折的半導體行業(yè)

評論