2023年,國產射頻領域的各個細分賽道都將迎來上市公司,也都會有自己的標桿和龍頭企業,可以說這將是國產射頻前端芯片格局初定的一年。在這種格局下,國產射頻前端領域的初創公司若想要在行業內站穩腳跟,尋求進一步發展,則需要努力對標相應賽道的標桿企業,發展至賽道前三水平。

01

國產射頻前端芯片五個賽道與五個標桿

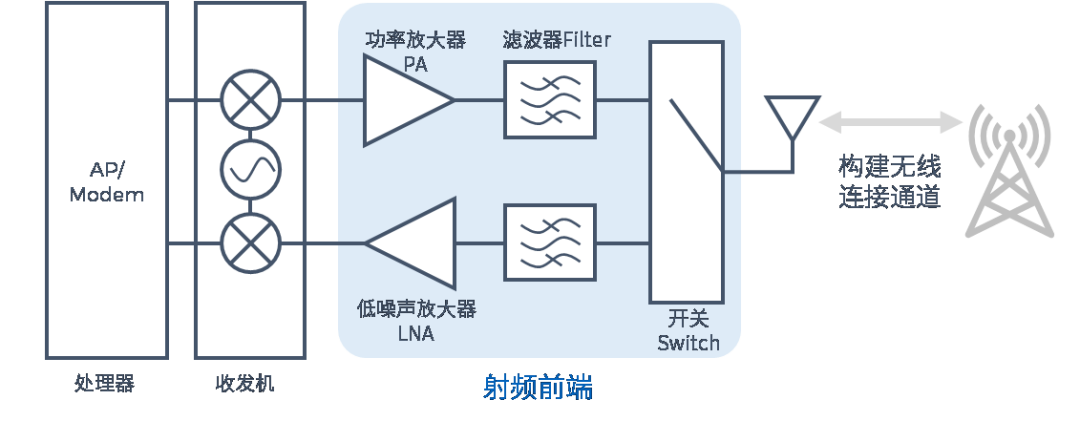

國頻前端芯片企業的成功基本是基于單點突破的,最終形成了五個賽道和五個標桿。

個人看來,濾波器是一個很大的市場,但分立濾波器很難形成一個賽道和龍頭企業。射頻前端芯片的末端是模組,接收濾波器的盡頭是DiFEM和LFEM,而發射濾波器的盡頭則是PAMiD。

1

賽道一:射頻開關/LNA,

標桿企業:卓勝微

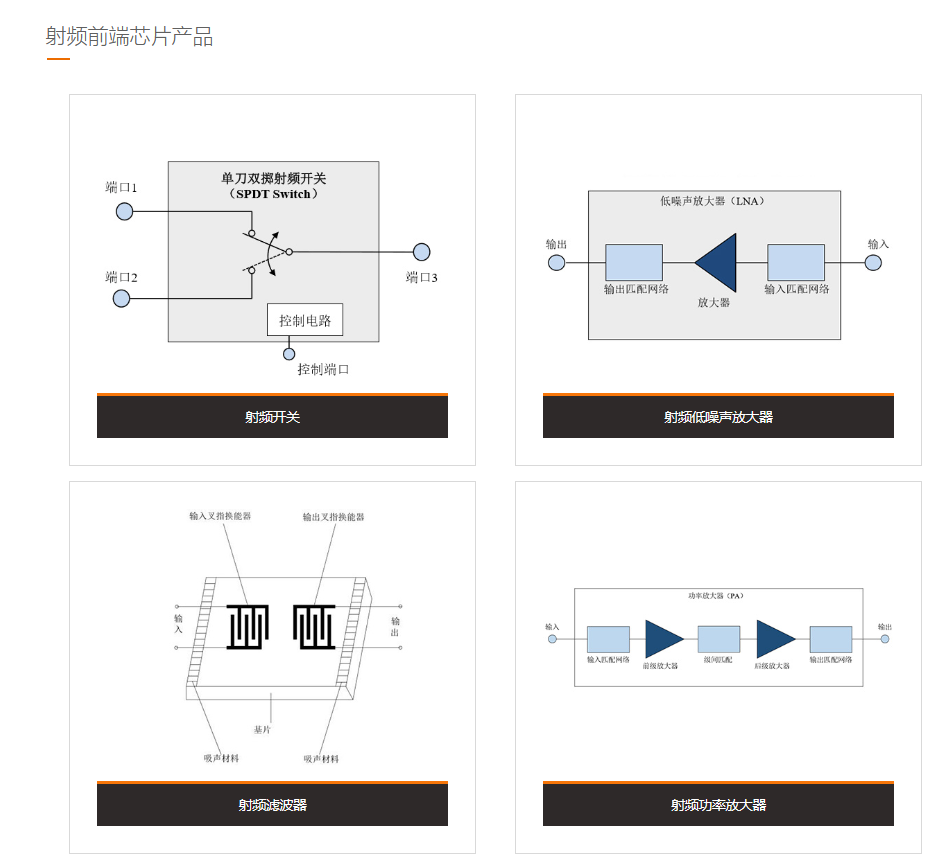

江蘇卓勝微電子股份有限公司成立于2012年8月10日,于2019年6月18日在深圳證券交易所創業板上市,是一家專注于射頻集成電路領域的研究、開發、生產與銷售的高新技術企業。公司通過多年的技術經驗積累,持續完善公司產品矩陣,主要向市場提供射頻開關、射頻低噪聲放大器、射頻濾波器、射頻功率放大器等射頻前端分立器件及各類模組產品,同時公司還對外提供低功耗藍牙微控制器芯片。目前公司已初步完成射頻前端全品類的縱深布局,形成資源和技術平臺的競爭優勢,成為國內領先覆蓋從研發設計、晶圓制造、封裝測試到銷售等完整產業鏈的射頻前端供應商。

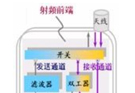

卓勝微自成立以來經營業績和利潤保持平穩增長,營業收入從2014年的4400萬人民幣增長至2018年的5.6億人民幣。2018年分立射頻開關營業收入4.6億人民幣,占比82%;LNA營業收入8500萬人民幣,占比15%。而在上市后,2019年的營業收入更是達到了15.12億人民幣,增長超過3倍。2022前三季度,實現營業收入30.17億人民幣,2022年營收預計為41.67億元。

卓勝微在上市后,進入所有手機品牌客戶,鎖定第一供應商的位置,助力業績快速增長。與此同時,卓勝微從分立開關轉向DiFEM和LFEM,其業績再次得到快速增長。2021年,卓盛微推出了PAMiF,標志著正式進軍手機PA,未來也必然會向PAMiD邁進。

國產射頻前端芯片的第一個賽道,將在卓勝微的主導和射頻行業的推動作用下,從從分立開關/LNA賽道逐漸轉變為DiFEM和LFEM賽道。

2

賽道二:Phase2和Phase5N PA,

標桿企業:唯捷創芯

中國于2008年4月1日開始普及3G網絡,目前有三種3G標準:WCDMA、CDMA 2000、TD-SCDMA。

作為國內PA行業的領先力量的唯捷創芯成立于2010年6月,為3G PA而生,一直專注于射頻前端及高端模擬芯片的研發與銷售,產品主要應用于智能手機等移動終端,是手機中的核心芯片之一。2012 年公司獨立研發的射頻功率放大器芯片開始量產,2013 年公司即進入全國集成電路設計企業前 30 強。到2014年,唯捷創芯果斷放棄3G PA,進入了4G Phase2 PA,并于2016年開始將產品投放市場,到2018年,其銷售額達到了2.83億元。此后,唯捷創芯營收進入快車道,2019年,2020年,2021年,營業收入分別達到5.58億,17.86億和35.09億人民幣。此外,除了在現有產品上取得突破性進展,公司還大力投入到下一代產品中,目前5G產品已在預研階段。

2022年手機出貨量大幅下滑,唯捷創芯前三季度營業收入約17.77億元,預計全年應收將達到25億元左右,較2021年下降30%。盡管如此,Phase2和Phase5N PA產品,唯捷創芯仍然是國內手機品牌客戶的第一供應商。

與此同時,唯捷創芯也正在全力布局PAMiD和PAMiF產品,在分立開關領域加大技術、資金和人力投入。

3

賽道三:PAMiD和PAMiF,

標桿企業:慧智微

慧智微成立于2011年11月,是一家為智能手機、物聯網等領域提供射頻前端的芯片設計公司,在PA模組產品上進入較早,并取得了一系列成果和優勢。前端PA/LNA模塊采用了可重構架構,集成度更高,而使用晶圓更少,有助于兼容更大尺寸的濾波器;由于其具有軟件調優特性,因此便于集成后的二次適配;同時通過產品迭代和不斷積累,具備了PAMiD封裝控制能力。

公司具備全套射頻前端芯片設計能力和集成化模組研發能力,技術體系以功率放大器(PA)的設計能力為核心,兼具低噪聲放大器(LNA)、射頻開關(Switch)、集成無源器件濾波器(IPD Filter)等射頻器件的設計能力,產品系列覆蓋的通信頻段需求包括 2G、3G、4G、3GHz以下的5G重耕頻段、3GHz~6GHz的5G新頻段等,可為客戶提供無線通信射頻前端發射模組、接收模組等,其產品應用于三星、OPPO、vivo、榮耀等國內外智能手機品牌機型,并進入聞泰科技、華勤通訊等一線移動終端設備ODM廠商和移遠通信、廣和通、日海智能等頭部無線通信模組廠商。慧智微專注于可重構射頻前端架構,采用基于“絕緣硅(SOI)+砷化鎵(GaAs)”兩種材料體系的混合架構射頻前端技術路線,并實現技術突破及規模商用,使射頻前端器件可以通過軟件配置實現不同頻段、模式、制式和場景下的復用,取得性能、成本、尺寸多方面優化。

4

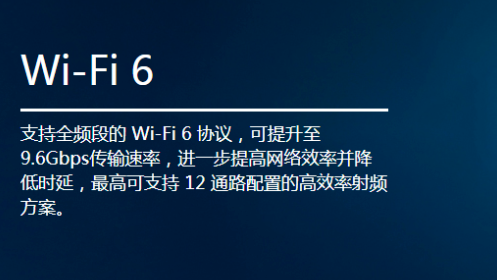

賽道四:WiFi FEM,

標桿企業:康希通信

康希通信科技(上海)有限公司成立于2014年9月26日,由國際上在射頻半導體設計、應用、生產和銷售領域經驗豐富的專業人才歸國組建而成,憑借在射頻前端領域深厚的技術積累與研發實力,為業界帶來了康希通信特有的小尺寸、高線性和高效率 GaAs + CMOS 射頻前端解決方案。康希通信專注于WiFiFEM研發,2020年,康希通信抓住WiFi6FEM的機會,實現了8111萬銷售額,并在此后用技術和產品證明自己,在2021年和2022年上半年,銷售額分別達到3.42億元和2.03億元,相比于2019年的2857萬銷售額,保持了穩定且快速的增長。此外,隨著新技術標準——WiFi7的快速崛起,康希通信憑借其技術突破,在WiFi7 FEM方面得到了全球主流廠商的認可,未來可期。

5

賽道五:基站PA,

標桿企業:某上市企業

基站PA領域,國內已有兩家上市公司和一家準上市公司。兩家上市公司為IDM公司,而準上市公司是fabless設計公司。

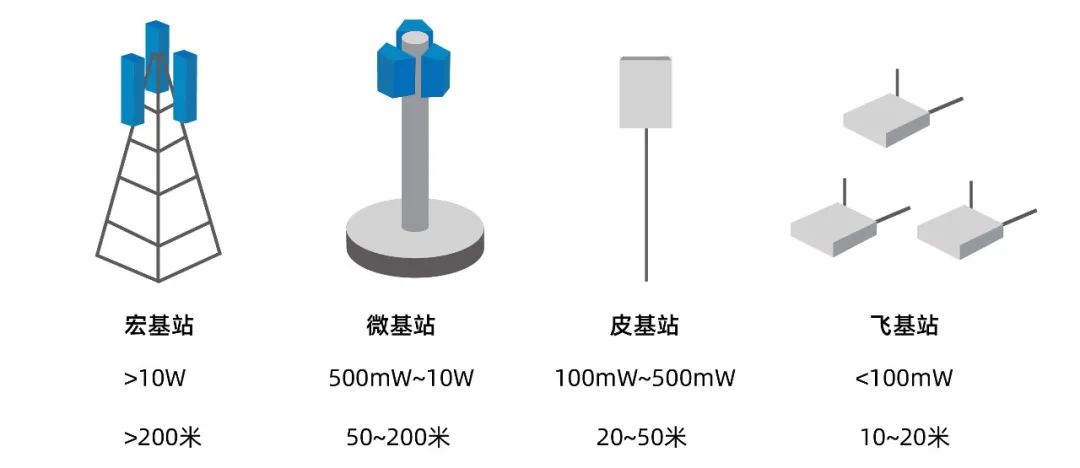

基站PA分GaN PA、LDMOS PA、GaAs PA,這些產品長期被國外廠家所壟斷,近些年國內公司也開始研發,真正做到批量出貨的公司較少,目前,基站PA主要采用LDMOS PA,但是LDMOS技術適用于低頻段,在高頻段領域存在局限性。行業人指出,5G基站GaN PA將成為主流技術,GaN PA能較好的適用于大規模MIMO技術。2021年和2022年兩年期間,國內基站PA市場規模約50億元,預測2023年將下降至30億元左右。

目前,在基站PA領域,宏基站PA領域的企業有日本住友和美國Cree,微基站PA領域的企業有Skyworks和Qorvo等。

02

五類芯片供應商

芯片設計公司是典型的技術基礎、市場導向的公司。在國內射頻領域競爭日益激化的如今,射頻設計公司若想脫穎而出,不僅需要不斷研發和改進射頻技術,同時也要兼顧成本。而若想要在成本上取得優勢,就必須選擇一個正確的芯片供應商,從而布局供應鏈戰略。

1

砷化鎵晶圓廠

砷化鎵材料是前端射頻器件的重要制造材料之一,是制作射頻前端芯片的關鍵晶圓工藝。選擇砷化鎵晶圓廠首先要看其工藝的價格、性能和穩定性,其次看晶圓工藝的產能。

目前,國產射頻前端芯片選用的砷化鎵晶圓代工廠有:穩懋(WIN)、宏杰科(AWSC)、立昂微、三安集成、常州承芯、福建福聯。

2

SOI晶圓廠

SOI 晶圓具備高效能、低功耗等特性,相較傳統矽晶圓,在高頻與高功率環境中更具優勢。同時,SOI 晶圓單價與毛利是傳統矽晶圓的數倍,在獲利和成本方面有著優勢。目前,SOI晶圓供應商主要有三家國際大廠,分別是GF、UMC、TowerJazz。國內來看,SOI晶圓雖然是國產射頻公司的瓶頸,但隨著技術進步,國產SOI晶圓廠已經有了較大的進步和發展。目前國內SOI晶圓廠包括寧波中芯、華虹宏力、武漢新芯等。

3

基板廠

目前主要的射頻基板廠包括越亞半導體、深南電路、綦鼎科技、興森快捷等。其中越亞半導體作為國內最早生產IC封裝載板的陸資企業之一,其產品在全球手機射頻芯片封裝基板市場占有率高達前三名,是全球首批利用自主專利技術“銅柱增層法”實現“無芯”IC封裝載板量產的企業,其生產的射頻模塊封裝載板、高算力處理器IC封裝載板、和系統級嵌埋封裝模組在國內外相關細分市場均處于領先地位。

4

濾波器廠

濾波器成本在PAMID產品成本中占比高達60%。目前國內PAMID產品的濾波器廠主要是村田、太誘、RF360。

5

封測廠

封測是國產射頻前端芯片中規模最大的領域之一,在300億的國產射頻前端芯片市場份額中,占據了約80億的市場規模,而封測成本作為射頻芯片公司的重要成本支出,逐漸受到重視。

目前國產射頻前端芯片的封測廠主要包括:長電科技、華天科技、嘉盛半導體、通富微電、寧波甬矽。

03

國產射頻前端芯片壁壘分析

一、手機PA壁壘:隨近幾年國產手機PA技術的飛速發展,除PAMID外的PA產品技術發展較為成熟,競爭逐漸轉移到成本上來。手機PA領域的初創公司的進入壁壘,主要在于客戶門檻和供應商價格上。

二、分立開關壁壘:分立開關每個月的出貨量要達到一個較高的層次,才有機會實現一定數額的銷售額,從而獲得供應商的優惠價格。因此在分離開關領域,壁壘在于公司的銷售量能否達標。

三、DiFEM、LFEM壁壘:DiFEM、LFEM賽道公司數量較多,因此價格戰是不可避免的。因此,其壁壘首先在于SAW濾波器資源和大客戶門檻,其次便在于成本。

四、WiFi FEM壁壘:WiFi PA技術門檻較高,研發需要大量的時間投入。同時相對于手機PA,其客戶門檻和成本優勢較低,因此主要壁壘存在于技術層面。

五、基站PA壁壘:基站PA用戶更傾向于選擇IDM供應商,這使得大部分存在技術差距和性能較落后的芯片設計公司難以獲取機會。由此,基站PA的壁壘主要是客戶壁壘。

六、濾波器壁壘:濾波器的制作需要做IDM、開發EDA、進行封裝等,因此存在著高于其他射頻前端芯片的壁壘,而其中最大的壁壘在于專利。

編輯:黃飛

?

電子發燒友App

電子發燒友App

評論