寒冬中自有物種會進化。2020年,對于企業(yè)服務SaaS是里程碑式的一年。新冠推進了企業(yè)數(shù)字化轉型,培養(yǎng)企業(yè)習慣和夯實云計算+協(xié)作平臺兩大SaaS底座。被推到了前所未有的“風口”的SaaS企業(yè),同時也面臨著巨大考驗。對于創(chuàng)業(yè)公司來說,如何調整自身迎接機遇和挑戰(zhàn)?今天就帶你復盤SaaS之王Salesforce的崛起之路。

在Salesforce成立的第一個10年,也就是1999-2009年,SaaS是一種尚未完全驗證的商業(yè)模式,但Salesforce通過不斷探索,打下了主業(yè)基礎。這個階段的成功,主要是由“新產品模式+新商業(yè)模式”奠定的。第二個十年,Salesforce開啟外延式戰(zhàn)略,圍繞產品和技術兩大邏輯主線進行并購,綜合實力持續(xù)增強。

回望成長之路,Salesforce牢牢把握住了每一個爆發(fā)節(jié)點,并結合市場特征不斷嘗試新的變革。一路帶領CRM單一產品,從工具走向平臺,走向社交網(wǎng)絡,如今又走向AI。巨頭正是這樣,一步步演化而來。

作為被Gartner公司連續(xù)14年評為特定領域魔力象限的領導者,Salesforce在企業(yè)級軟件市場擁有較為成熟的生命周期,是僅次于微軟的全球第二大SaaS(Software as a Service,軟件即服務)公司,亦是國內CRM(企業(yè)級銷售管理軟件)賽道甚至整個SaaS領域玩家爭相模仿和對標的范本。

根據(jù)Gartner2019年統(tǒng)計,2018年全年Salesforce的CRM板塊收入為94.2億美元,市場份額為19.5%,超過了第2-4名SAP、Oracle和Adobe的總和,在企業(yè)數(shù)字化趨勢和頭部效應之下,不難想象,這一數(shù)據(jù)仍將動態(tài)攀升。

為什么會是如此?

麥肯錫三位資深顧問曾經對世界上不同行業(yè)的40個處于高速增長的公司展開深入研究,并在《增長煉金術——持續(xù)增長之秘訣》中提出了著名的三層面理論:

第一層面是拓展和守衛(wèi)核心業(yè)務;

第二層面是建立新興業(yè)務;

第三層面是創(chuàng)造有生命力的候選業(yè)務。

他們認為,所有不斷保持增長的大公司都有一個共同特點——保持三層面業(yè)務的平衡發(fā)展,Salesforce也不例外,在源源不斷地建立新業(yè)務的同時,能夠從內部革新核心業(yè)務,并且開創(chuàng)新業(yè)務,這種技巧關鍵在于保持了新舊更替的管道暢通,一旦出現(xiàn)減退勢頭便不失時機地以新替舊。

這意味著,Salesforce可能是研究SaaS模式可行性的一個最佳樣本。這些當下國內SaaS類企業(yè)正面臨的主要問題,我們都可以在Salesforce的成長歷程中找到相關的解決邏輯和方法。

在文中,我們試圖回答如下問題:

這樣的市場環(huán)境下,創(chuàng)業(yè)者應當具備哪些特征?

SaaS企業(yè)如何在降低CAC(客戶獲取成本)的同時高效率獲客、保持用戶數(shù)增長的同時穩(wěn)定的現(xiàn)金流?

企業(yè)應該如何用戶忠誠度、未來的產品打造和定價策略以及企業(yè)擴張節(jié)奏三者之間該如何權衡?

又該如何在SaaS所延伸的產業(yè)鏈條中占一席之位或者說掌握一定話語權?

正如塔勒布在《反脆弱》書中所述:“我們不只是希望從不確定性中存活下來,或僅僅是戰(zhàn)勝不確定性。除了從不確定性中存活下來,我們更希望像羅馬斯多葛學派的某一分支,并擁有最后的決定權。”

Salesforce創(chuàng)始人馬克·貝尼奧夫

Salesforce的誕生

與貝尼奧夫的渴望

在創(chuàng)立Salesforce之前,貝尼奧夫就已經是Oracle最年輕的副總裁。

他以“前200名員工”的身份加入Oracle,從最基層的電話客服干起,10余年的軟件銷售經驗讓他愈發(fā)感知到,老派軟件的剛性銷售策略與市場靈活性需求的矛盾正在加劇,在“一次性交易”的產品輸出模式導向下,供需出現(xiàn)不對稱危機,對于用戶的體驗感和忠誠度變得不再可控,傳統(tǒng)軟件發(fā)展的天花板隨時都有可能觸達。

貝尼奧夫曾在自傳《云攻略》中詳細闡述到,“以前,軟件許可證通常需要耗費數(shù)百萬美元,而且必須進行提前支付,而之后,客戶還必須在每年支付額外20%的支持服務費用。這種傳統(tǒng)的定價結構會造成很大的財政困難,并使采購過程變得痛苦和冗長。”

緣于自身在Oracle的經歷,貝尼奧夫觀察到了另一個主要矛盾,傳統(tǒng)軟件安裝過于復雜,存在一定的熟悉周期,而升級所需要的時間性很有可能讓用戶在短時間內無法使用,基于軟件所開展的業(yè)務則會停滯,尤其對于銷售體系來說。

于此之下,有沒有可能將軟件移植到云端,讓企業(yè)省去復雜的本地客戶端安裝過程,并允許他們在任何地點、時間以及設備上直接對軟件進行訪問是彼時貝尼奧夫所關注的重心。1999年,貝尼奧夫選擇與Oracle和平分手,在拿到Oracle總裁200萬美元天使投資和祝福后,他正式切入CRM賽道,Salesforce應運而生。

Salesforce并不是最早切入CRM的玩家,早在1993年,一家叫Siebel的公司就提出了CRM的初始模型:

一、讓銷售團隊可以更好地協(xié)同工作;

二、用銷售漏斗讓管理者可以預測業(yè)績。

即便在現(xiàn)在看來,這也是一套針對項目型銷售近乎完美的產品設計模型,而Salesforce的價值在于將這套理念搬到了web端。

更為關鍵的一點是,貝尼奧夫將SFA(銷售能力自動化)融入其中,就項目型銷售而言,當流程足夠標準化時,過程所導向的結果往往是可以計算的,而這種“可計算的結果”對于企業(yè)方不亞于一場“管理躍遷”。

“與外界所包裝的營銷天才稱號所不同的是,實際上他是一個相當謹慎的人,且保持著對市場變化的絕對敏感。”Celnet(Salesforce ISV合作伙伴)副總裁裘思博這樣形容貝尼奧夫,即便Salesforce并購潮不斷的當下,貝尼奧夫仍會再三分析并購理由是否成立,所并購標的是否能對已有的Salesforce生態(tài)鏈產生正向輸出。

互聯(lián)網(wǎng)泡沫下的CRM守衛(wèi)戰(zhàn)

在正式登陸紐交所前的5年時間里,Salesforce始終圍繞CRM作文章,一邊忙于豐富CRM應用功能的同時,一邊積極開拓 SaaS 市場,主要目的在于夯實CRM產品根基。這也符合麥肯錫三層面模型的第一層面——“拓展和守衛(wèi)核心業(yè)務”。根據(jù)公開資料顯示,Salesforce先后推出了首個 SFA 應用程序、首個 SaaS 應用 CRM、首個客戶服務應用程序及首個公開的企業(yè)云計算 API 程序語言 Sforce。

在獲客維度,Salesforce并沒有選擇直接切入大企業(yè),而是錨定中小規(guī)模和大企業(yè)的分公司。業(yè)內人士都知道,ToB始終是個慢活。一方面,剛成立的企業(yè)并沒有足夠的知名度;另一方面,面向大企業(yè)客戶對銷售的要求完全不等同于小企業(yè),將面臨來自銷售能力、銷售周期、銷售成本和服務能力方面的巨大考驗。況且與想象中所不一樣的是,大單的凈利潤率并不高,還會拉低用戶量級規(guī)模化的速度。

在媒體的聚光燈下,Salesforce獲得了充足的曝光度,但貝尼奧夫的創(chuàng)新之路并沒有就此停滯。2001年,對于Salesforce來說是一個特殊的時間點,互聯(lián)網(wǎng)泡沫爆發(fā)之下,幾乎所有互聯(lián)網(wǎng)企業(yè)都相繼出現(xiàn)了現(xiàn)金流不足的危機,當時Salesforce每個月虧損約百萬美元,資本方在危機下變得謹小慎微,Salesforce隨時可能面臨破產,如何獲得穩(wěn)定的現(xiàn)金流成為亟需。

在企業(yè)經營和運轉的艱難時刻,當產品的商業(yè)邏輯沒有問題時,就要反思商業(yè)模式是否可以有所改變。基于此,Salesforce創(chuàng)造性地發(fā)明了SaaS的新規(guī)則:以年為單位來簽訂合同,并且提前付費。

“這種做法直接改變了SaaS產品的訂閱規(guī)則,對于客戶來說,如果愿意接納年度訂閱方案,可以獲得有一定吸引力的折扣;對于銷售人員來說,一個提前付費的年度合同可以讓他們立刻收到傭金,刺激了員工銷售的積極性。該規(guī)則的制定的裨益甚至延伸到如今的Salesforce,它可以在每個財年伊始根據(jù)續(xù)訂率就可計算出這一年的預估營收,這就解釋了為什么Salesforce能夠穩(wěn)定完成一例又一例的并購案。”裘思博解構了其中的原理。

這也說明,SaaS的真正魔力來自于后期的高毛利,一旦客戶對產品形成粘性,續(xù)訂策略就會產生飛輪效應,一方面企業(yè)每年都有著穩(wěn)定的營收來源,另一方面,想要保證產品的高續(xù)訂率就要在產品和服務上下足功夫。

構建平臺生態(tài)的時刻來臨

2004年,Salesforce正式完成了IPO,估值10億美元左右。

留心的人會發(fā)現(xiàn),Salesforce在招股說明書中有關于訂閱還是定制服務的討論。

Salesforce方面認為,目前小企業(yè)的流失率過高,遠高于中型企業(yè)和大型企業(yè),盡管來自小型企業(yè)的營收占2003年全年營收的 40%,對營收穩(wěn)定方面仍有較大振幅。另一方面,隨著SaaS理念地普及,Salesforce感覺到了來自追趕者的壓力,也意識到與老牌軟件巨頭競爭的乏力。

前有猛虎,后有追兵,想要保持總營收穩(wěn)定增長,除了拉新,似乎別無他選,但Salesforce卻選擇了另外一條道路。

現(xiàn)狀是,大企業(yè)對定制化要求過高造成了當下國內SaaS企業(yè)普遍面臨的一個兩難境地,即如何分配人力和物力去匹配中小企業(yè)和大企業(yè)割裂的需求。困難點在于,即使貝尼奧夫自帶明星和流量光環(huán),大型企業(yè)對Salesforce能否提供穩(wěn)定、高質量服務的能力仍報以質疑。

很明顯,Salesforce亟需一套更為高效的機制來面向大企業(yè)市場。

在接下來的三年里,Salesforce仍然沒有選擇直接與大企業(yè)銷售交涉,反而采取了更為巧妙的迂回戰(zhàn)術,通過PaaS平臺和鏈接合作伙伴提升自己的產品豐富度,從而反向吸引大企業(yè)的注意力。

Salesforce推出面向第三方開發(fā)者的AppExchange,第三方SaaS應用的開發(fā)者可以將自己開發(fā)的SaaS產品在這個平臺上發(fā)布,可供他人訂閱;

Salesforce推出基于云平臺的開發(fā)語言Apex,供開發(fā)者在Salesforce 的共享平臺上開發(fā)SaaS應用;

Salesforce正式推出了世界上第一個可以在統(tǒng)一架構上部署應用的 PaaS平臺“Force.com”,順便又造了個新熱詞“平臺即服務”。

自此,Salesforce正式踏上了構建SaaS生態(tài)的道路。

這種類似“開源”的生態(tài)模式,對于Salesforce后期獲客起到了十分關鍵的作用,在面向原有的SMB(中小型企業(yè)級市場)的同時,也逐漸擊破了KA(關鍵用戶)的質疑,與此同時,也解決了中小企業(yè)和大企業(yè)需求割裂的問題。

根據(jù)Salesforce2015財年公布的數(shù)據(jù)來看,全年總營收為53.7億美元,客戶群(企業(yè))數(shù)量為15萬左右,付費用戶訂閱數(shù)為375萬個,企業(yè)平均訂閱規(guī)模為25個訂閱用戶, 單個訂閱單價為1432美元/年,企業(yè)年平均付費金額為3.58萬美元,單個訂閱單價的年均復合增長率達到15.33%,企業(yè)平均付費金額的年均復合增長率達到 21.28%。

在上市后10年左右的時間里,Salesforce完成了服務客戶規(guī)模和客戶平均付費金額的雙重增長。

生態(tài)擴張加速

Salesforce并購潮來了

IT不同于其它領域,研發(fā)周期較長、關鍵技術和團隊的不可復制性以及產品的復雜度,決定了“并購整合”是企業(yè)進行快速擴張的最佳方式。

長期來看,既然市場無法全部吃下,那么盡早地投資潛在力量,并通過并購吸納合適的力量可能是最為恰當?shù)倪x擇。為此,Salesforce于2009年正式成立了戰(zhàn)略投資集團Salesforce Ventures,重點在于企業(yè)服務的上下游,包括應用開發(fā)商、集成商、實施服務商。

Salesforce Ventures更關注的是所投標的與Salesforce的整體表現(xiàn)。保持對一級市場投資足夠敏感度的好處在于,這種投資策略也拉近了Salesforce 和周邊初創(chuàng)企業(yè)的距離,這也很好地解決了CRM產業(yè)鏈話語權的問題。

在企業(yè)服務方面的風險投資機構中, Salesforce Ventures占據(jù)到頭部位置,迄今為止的被投明星企業(yè)有BOX、Zoom以及Twilio等。

對于Salesforce來說,關鍵業(yè)務的并購標的很可能來自于Salesforce Ventures風險投資項目,舉個簡單的例子,后來被Salesforce收購的Mulesoft 和Quip都曾拿到過Salesforce Ventures早期投資。

仔細觀察Salesforce自2009年至今的并購標的,可以把Salesforce理解成千島湖模型,旗下很多業(yè)務模塊都是通過并購實現(xiàn)的。據(jù)Salesforce方面表示,“并購的目的不在于扼殺而在于整合,而是在人才、技術和管理上對并購對象進行深度整合。 ”

Salesforce的并購策略主要圍繞兩條核心主線進行,即技術邏輯和產品邏輯。

從產品邏輯上看,Salesforce 通過并購整合實現(xiàn)了從單一CRM 領域產品向全品類通用 SaaS 巨頭的跨越。通過資本市場上的外延并購,逐步補充和完善自己的產品線;從技術邏輯來看,Salesforce 通過并購整合實現(xiàn)“CRM+AI+數(shù)據(jù)”完整生態(tài)的構建。

這種規(guī)模化的并購策略在短期內也可能會呈現(xiàn)一定的負反饋。根據(jù)Salesforce 2011年至2015年財報顯示,公司凈利潤持續(xù)虧損,直至 2016 年才成功實現(xiàn)扭虧,Salesforce方面給出的解釋是緣于SaaS前期獲客成本高所致。

但有一個關鍵節(jié)點是可以明顯感知的到:自2015起,Salesforce并購方向開始轉向人工智能和數(shù)據(jù)智能,換句話說,在2009-2015這段時間里,Salesforce已經搭建好了一站式服務營銷、銷售和客服的能力,同時具備了移動化和社交化的能力。

根據(jù)統(tǒng)計,Salesforce在2015-2016年度中年付費100萬美元以上和年付費1000萬美元以上的客戶數(shù)較前幾年有著顯著的增長,年付費100萬美元以上的客戶在一年內增加了300家,年付費1000萬美元的客戶在一年內增加了27家。換句話說,在構建完整產品鏈條后,Salesforce正越來越受到大企業(yè)的親睞。

除此之外,基于此時Salesforce的產品矩陣已經足夠強大,提供了針對銷售全流程的工具箱,它還創(chuàng)造性地采用了交叉銷售的策略,針對組合式的產品銷售Salesforce提供了一定的優(yōu)惠力度,根據(jù)2017年的Dreamforce大會的資料披露,重要客戶中大約75%以上購買了4種以上的產品組合,99%的客戶訂閱了兩種以上的云服務。

在過去,似乎無論遇到什么困難,Salesforce總能想到辦法,并跨過去。從某種意義上說,CRM成就了如今的Salesforce商業(yè)帝國,而Salesforce又重新定義了CRM,傾向于一種以客戶為中心的現(xiàn)代經營理念的系統(tǒng)化實踐。

責任編輯:pj

-

IT

+關注

關注

2文章

892瀏覽量

64298 -

CRM

+關注

關注

1文章

148瀏覽量

21441 -

人工智能

+關注

關注

1805文章

48898瀏覽量

247827

發(fā)布評論請先 登錄

請問是否可以在任何 CC 線路上的 2 個 PD源之間進行選擇?

主線科技亮相第二十七屆北京科博會 全方位展示L4級自動駕駛商用車領域的核心技術突破

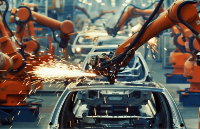

從四個輪子到兩條腿:汽車工廠的 “新工人”

主線科技推出Trunk ICC 3.0智能計算中心

博世與芯馳科技全面深化戰(zhàn)略合作 圍繞車用半導體核心技術

主線科技致力于定義智慧物流新范式

一條光纖怎么分兩條

ADS1298R PACE_OUT1和PACE_OUT2這兩條引腿究竟是輸入還是輸出?有什么用?怎樣使用?

使用ADS1292R設計心率帶電路時,右腿驅動電路要怎么連接最好?有沒有參考的接線電路參考?

加密核心是基于Rijndael AES-128,具有192位可編程參數(shù)的加密芯片

cd機的平衡和rca輸出哪個好

高壓側接線是主線路嗎為什么

請問PGA280輸入開關網(wǎng)絡如何檢測輸入線路的開路或斷路?

IT主要圍繞兩條核心主線進行

IT主要圍繞兩條核心主線進行

評論