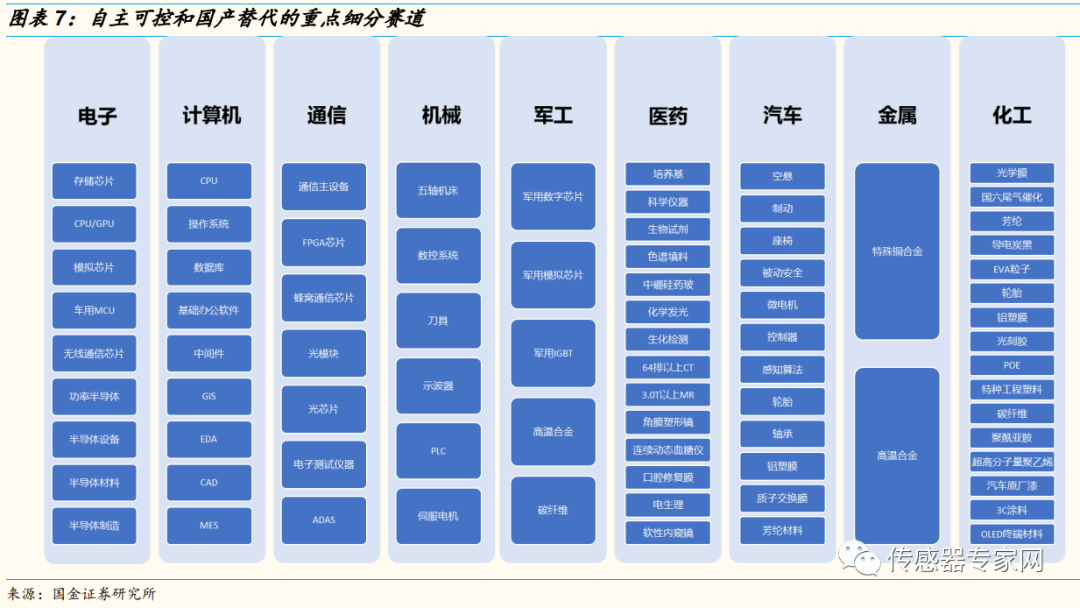

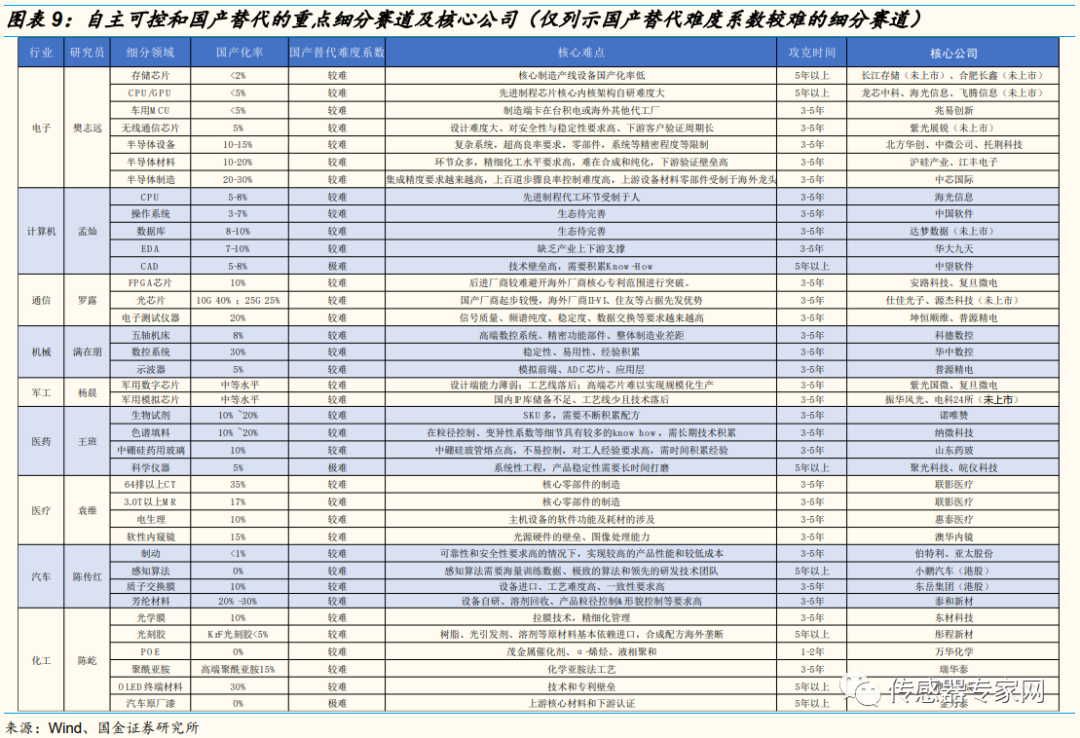

近日,國金證券聯(lián)合業(yè)內多個行業(yè)研究團隊,發(fā)布了專注于“卡脖子”技術的國產替代系列專題研究報告,本文來自于該系列專題中的《自主可控和國產替代全景圖》。 該報告旨在用量化標準,從“當前國產化率、國產替代難度、卡脖子難點、攻克難點時間”等維度,分為極難替代、較難替代、中等難度、較易替代、容易替代五個級別,對我們當前卡脖子關鍵技術國產替代情況進行排序和分析,并列舉出相關技術核心企業(yè),起到引導資本投融資的作用。 報告中涵蓋電子、計算機、通信、機械、軍工、醫(yī)藥、醫(yī)療、汽車、金屬、化工等10大領域,共計41個類別的國產替代卡脖子關鍵技術。其中,科學儀器、CAD、汽車原廠漆是國產替代極難級別的卡脖子關鍵技術,短時間內難以有重要突破,至少需要5年甚至更長的時間去攻關。 文中涉及傳感器上下游MCU芯片、EDA工業(yè)軟件、電子測試儀器、ADAS、PLC、X線探測器、光譜儀、科學儀器、感知算法等技術。本文,將對我國卡脖子關鍵技術的國產替代情況有全面的了解。

本文內容較多,可按如下目錄獲取所需信息:

前言:研究框架&核心觀點

一、電子產業(yè)

二、計算機產業(yè)

三、通信產業(yè)

四、醫(yī)藥產業(yè)

五、醫(yī)療產業(yè)

六、汽車產業(yè)

七、機械產業(yè)

八、軍工產業(yè)

九、金屬產業(yè)

十、化工產業(yè)

10大前脖子關鍵領域全景式研究框架&核心觀點 1、自上而下與自下而上結合篩選細分領域 兩個“百年”,決定了我們必須走自主可控的高質量發(fā)展道路,供應鏈產業(yè)鏈國產化大有可為。實現“第二個百年”目標,高質量發(fā)展是首要任務,現代化產業(yè)體系建設是關鍵步驟之一;而世界百年未有之大變局下,產業(yè)鏈供應鏈安全,成為能否實現高質量發(fā)展的重要前提,也決定了我們必須走自主可控的道路。 我們統(tǒng)一了行業(yè)自主可控程度核心指標的標準,各行業(yè)分析師對覆蓋板塊細分領域自主可控和國產替代的現狀、難點以及前景進行統(tǒng)一標準的研判,行業(yè)比較清晰。并且前瞻分析大科技和大制造細分領域的自主可控之路。全景式展現“自主可控”大方向的跟蹤研究框架。 ?2、全景式研究框架:細分領域與核心公司兩大維度

首先,針對前文提到的細分領域,從“當前國產化率、國產替代難度、卡脖子難點、攻克難點時間”四大維度刻畫國產替代的現狀、難點及前景。

?2、全景式研究框架:細分領域與核心公司兩大維度

首先,針對前文提到的細分領域,從“當前國產化率、國產替代難度、卡脖子難點、攻克難點時間”四大維度刻畫國產替代的現狀、難點及前景。

-

當前國產化率:當前國內細分領域中國企業(yè)份額占比情況。

-

國產替代難度,從難度系數由難到易,我們劃分為5個檔次。

第1檔:極難。海外公司壟斷,國內短期看不到公司可以突破;

第2檔:較難。國內單獨或者極個別龍頭公司取得0到1的突破,可以獲取一定低端產品市場份額,高端產品尚切入不了;

第3檔:中等。國內有數個公司取得突破,低端市場份額已經快速提升。高端市場也在開始突破,并處在穩(wěn)步提升階段;

第4檔:較易。國內有一批公司取得突破,國內整體的市場份額快速提升過程中;

第5檔:容易。中國公司在國內市占率達到較高水平,開始沖向海外,出口占比進入穩(wěn)步提升階段。

-

“卡脖子”難點:細分領域國產替代過程中的核心難點,有助于判斷和跟蹤國產進程時間和節(jié)奏。

-

攻克難點時間:預計攻克“卡脖子”難點所需大致時間,比如1-2年,3-5年及5年以上。其次,針對不同細分領域的公司,系統(tǒng)梳理龍頭企業(yè)的核心優(yōu)勢、行業(yè)地位及未來前景。

?自主可控和國產替代的重點細分領域及核心公司(可點擊放大查看)

?自主可控和國產替代的重點細分領域及核心公司(可點擊放大查看) ?一、電子產業(yè)

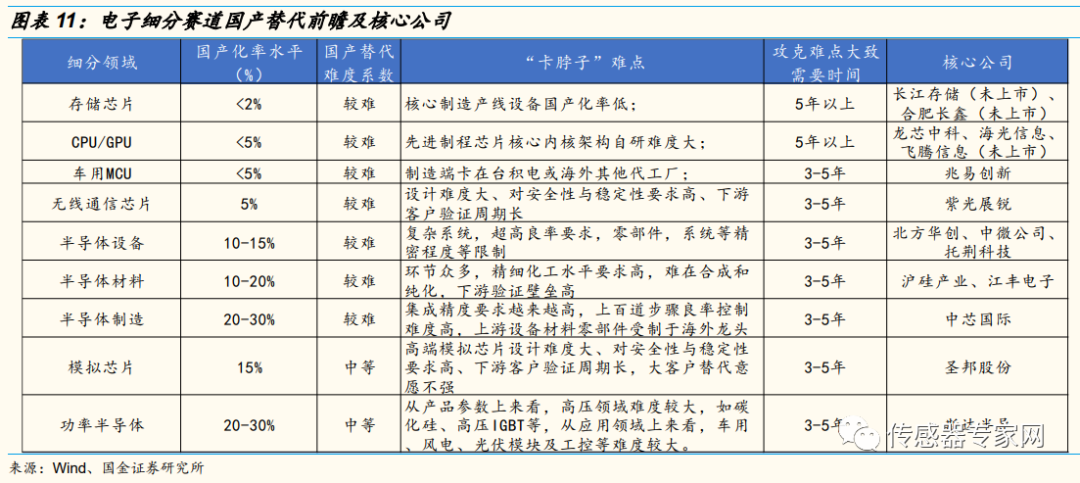

1. 新型舉國體制支持,半導體國產化有望加速

一方面,國內在成熟制程領域持續(xù)加大投入,產業(yè)鏈國產化后續(xù)有望加速推進,上游國產的設備、零部件、材料加快導入,驗證加速;另一方面,在目前被卡脖子的邏輯和存儲芯片的先進制程領域,舉國體制下集中力量去突破工藝和設備的限制。

政策支持力度有望加大。2022年9月6日,中央深改委會議指出,“健全關鍵核心技術攻關新型舉國體制,要把政府、市場、社會有機結合起來,科學統(tǒng)籌、集中力量、優(yōu)化機制、協(xié)同攻關。“瞄準事關我國產業(yè)、經濟和國家安全的若干重點領域及重大任務,明確主攻方向和核心技術突破口。”在半導體核心卡脖子環(huán)節(jié),我們預期未來有望加大相關政策支持力度。2. 設備/零部件/材料、高端GPU及存儲芯片的國產替代

?一、電子產業(yè)

1. 新型舉國體制支持,半導體國產化有望加速

一方面,國內在成熟制程領域持續(xù)加大投入,產業(yè)鏈國產化后續(xù)有望加速推進,上游國產的設備、零部件、材料加快導入,驗證加速;另一方面,在目前被卡脖子的邏輯和存儲芯片的先進制程領域,舉國體制下集中力量去突破工藝和設備的限制。

政策支持力度有望加大。2022年9月6日,中央深改委會議指出,“健全關鍵核心技術攻關新型舉國體制,要把政府、市場、社會有機結合起來,科學統(tǒng)籌、集中力量、優(yōu)化機制、協(xié)同攻關。“瞄準事關我國產業(yè)、經濟和國家安全的若干重點領域及重大任務,明確主攻方向和核心技術突破口。”在半導體核心卡脖子環(huán)節(jié),我們預期未來有望加大相關政策支持力度。2. 設備/零部件/材料、高端GPU及存儲芯片的國產替代

-

半導體設備:預計隨著國產設備廠商的工藝技術的突破,產品種類不斷擴大,未來國產設備滲透率有望快速提升。我們認為后續(xù)國產化率尚低的設備環(huán)節(jié)有望加速推進,建議重點關注國產滲透率尚低的設備板塊,如薄膜沉積,離子注入,涂膠顯影,量測檢測,光刻等環(huán)節(jié)。

-

半導體設備零部件:零部件板塊持續(xù)受益于國內半導體設備的國產化需求增長而高速發(fā)展,設備國產化疊加零部件國產化。

-

半導體材料:半導體材料受美國限制較少,主要是日本和歐洲供應商,但是在逆全球化背景下,下游驗證導入有望加快。

-

EDA軟件方面:隨著EDA國際巨頭對中國部分芯片設計企業(yè)斷供,國產化替代勢在必行。一旦美國斷供EDA,設計企業(yè)會無法使用最新版本的EDA軟件和IP進行芯片設計,并且無法獲得下游代工廠的生產工藝PDK。

-

高端GPU:高速運算相關的GPU、CPU等芯片國產化進程必然加快。目前全球GPU行業(yè)規(guī)模為200億美元,預計2025年將達到350億美元,年均增速達13%,當前,GPU行業(yè)市場主要由英偉達和AMD兩家占據(AMD17%,英偉達83%)。

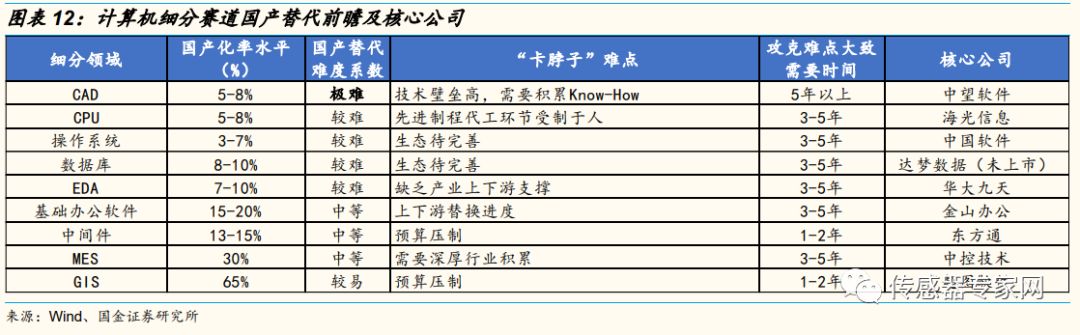

?二、計算機產業(yè)

1. 構建自主可控的國產IT生態(tài)

?二、計算機產業(yè)

1. 構建自主可控的國產IT生態(tài)

-

信創(chuàng):政策驅動下產業(yè)鏈趨于完善,場景從黨政市場向重點行業(yè)深化。信創(chuàng)核心在于通過構建自主可控的國產化IT底層架構和生態(tài)體系,實現硬件和軟件等層面的國產化替代。長期看,IT產業(yè)標準的重構帶來產業(yè)鏈的重塑,中國IT企業(yè)先彎道超車,再推動產業(yè)升級,而IT行業(yè)技術和資本密集的特征,意味著隨著產業(yè)的成熟,規(guī)模效應下,預計集中度提高,向具備技術護城河的頭部廠商聚集。

-

工業(yè)軟件:硬制造大國的軟肋,國產化帶來發(fā)展機遇。2021年中國工業(yè)軟件市場規(guī)模為2414億元,同比增長24.8%,增速顯著高于全球市場。但與占全球三成左右的制造業(yè)大國身份相比,中國工業(yè)軟件規(guī)模占全球市場規(guī)模的比重不足10%,發(fā)展明顯落后。其中作為基礎的研發(fā)設計類工業(yè)軟件體量較小,是工業(yè)軟件短板中的短板,作為難度最高的工業(yè)軟件細分領域,中國廠商與國外廠商差距懸殊。目前通用型研發(fā)設計類軟件依舊是國外廠商占據主導地位,CAD、CAE、EDA、BIM等領域國產化率不足5-10%。

借助國產化東風,國內廠商比如中望軟件、華大九天、廣聯(lián)達等在CAD、EDA、BIM等細分垂直賽道逐步取得突破。生產控制類軟件,高端離散行業(yè)以海外品牌為主,而具備壟斷性、且生產工藝較成熟的流程行業(yè),國產品牌初步完成進口替代,DCS、MES、SCADA國產化率已達50%左右,涌現出中控技術、國電南瑞、寶信軟件、石化盈科等頭部企業(yè)。

-

信創(chuàng)-CPU:主要有華為、飛騰、海光、龍芯、兆芯、申威等參與者,目前總體國產化率水平低,國產替代難度較大,主要受限于先進制程芯片代工等環(huán)節(jié)。

-

信創(chuàng)-操作系統(tǒng):操作系統(tǒng)是最重要的國產替代環(huán)節(jié),目前總體國產化率水平低,主要受限于生態(tài)建設。操作系統(tǒng)重要性高于數據庫和辦公軟件,所有的上層應用都要與操作系統(tǒng)適配,操作系統(tǒng)掌握著生態(tài)入口。

-

工業(yè)軟件-EDA:EDA軟件是集成電路領域的上游基礎工具,貫穿于集成電路設計、制造、封測等環(huán)節(jié),目前EDA市場仍主要被Synospys、 Cadence、西門子EDA三家海外巨頭壟斷。目前國內部分EDA工具已達到國產替代水平,在內外部政策雙重催化下有望迎來高速增長。

-

工業(yè)軟件-CAD/CAE:海外大廠主導我國CAD市場,海內外或存在“十年左右差距”。據IDC,2021年我國CAD市場本土廠商占比近20%,其中中望軟件超越PTC躋身國內市場CR4,占比11.4%;3D市場海外廠商仍占到我國90%以上的份額,本土廠商替代空間巨大。

-

工業(yè)軟件-MES/DCS:整個生產控制行業(yè)國產化率,高端產品在30%左右, 中端產品在50%左右;與海外大廠相比,DCS、SCADA、PLC 國內廠商規(guī)模較小,且主要聚焦中低端產品;MES公司在有些細分賽道有競爭優(yōu)勢,但仍和國外軟件有差距。

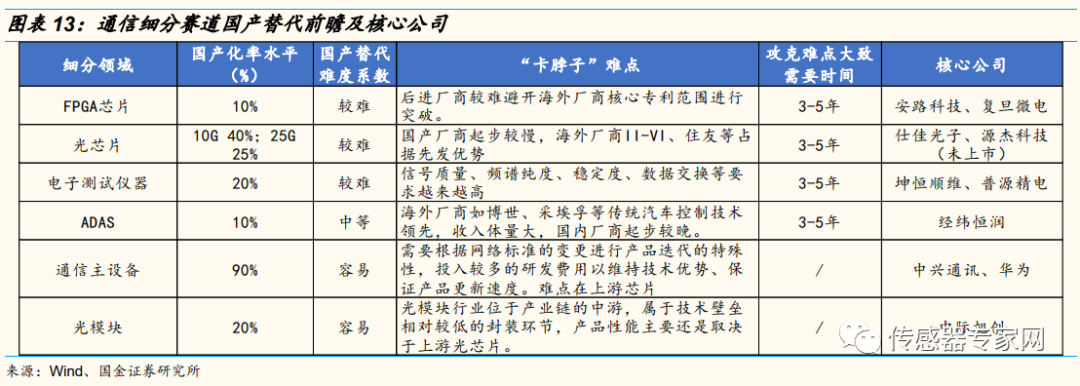

?三、通信產業(yè)

1. “去A化”與“去C化”并進

信息通信產業(yè)(ICT)的迭代升級推動了戰(zhàn)略格局的轉換,中國在全球產業(yè)競爭格局中的話語權和主導力不斷加強。ICT產業(yè)發(fā)展上升到國家競爭力和戰(zhàn)略主導權之爭,供應鏈格局存在被重構風險。

2. 光電芯片、電子測量儀器、衛(wèi)星通信上游元器件國產化替代

?三、通信產業(yè)

1. “去A化”與“去C化”并進

信息通信產業(yè)(ICT)的迭代升級推動了戰(zhàn)略格局的轉換,中國在全球產業(yè)競爭格局中的話語權和主導力不斷加強。ICT產業(yè)發(fā)展上升到國家競爭力和戰(zhàn)略主導權之爭,供應鏈格局存在被重構風險。

2. 光電芯片、電子測量儀器、衛(wèi)星通信上游元器件國產化替代

-

通信主設備:已實現全球領先。全球通信設備市場格局保持穩(wěn)定,國產通信設備廠商全球份額靠前。根據Dell'Oro Group,2018-22H1,國內通信設備龍頭廠商華為、中興的全球市場份額合計保持在40%左右,其中華為穩(wěn)居第一,市場份額保持在近30%,大幅領先諾基亞、愛立信等海外廠商。國產替代已基本完成,國內市場兩大龍頭合計占據90%份額。從中國市場來看,2022 年上半年,華為在中國市場的份額達到了58%,中興為32%, 其他廠商供給占據市場份額的10%。

-

通信設備上游核心芯片:國產化替代空間廣闊。國內芯片發(fā)展較緩,人才、經驗較為匱乏,目前由于政策、產業(yè)鏈支持,技術不斷向上突破,FPGA、基帶芯片、AD/DA、DSP等核心領域國產替代空間巨大。工業(yè)與通信市場為FPGA國產替代關鍵。從我國FPGA下游結構來看,通信市場占據最大份額,且持續(xù)高速增長。根據Frost&Sullivan,2025年面向通信市場的FPGA規(guī)模將達140.4億,占總42.3%,三年CAGR17.4%。FPGA市場集中度高,由外資廠商主導。

根據 Frost&Sullivan,全球FPGA市場主要由賽靈思和Altera(英特爾收購)主導,二者分別占52%和34%的份額,加上lattice(5%)、Microchip(4%),前四名廠家已占據近95%份額, 市場集中度非常高。國內市場方面,雖然仍由外企占據大部分份額,但國產廠商安路科技已躋身前四,國產化略有突破。雖然起步晚,但受益于龐大的技術人才儲備和市場需求,中國FPGA市場已有紫光同創(chuàng)、安路科技等優(yōu)質企業(yè)。同時,華為也開發(fā)出了FPGA云平臺,為全球人工智能、大數據等領域的專家,提供顛覆式的開發(fā)模式,FPGA 仍有望逐步實現國產替代。

-

光模塊:國產替代已基本完成。2016年,海信、光迅科技、中際旭創(chuàng)等國內廠商躋身光模塊份額全球前十行列。根據 LightCounting口徑,2021年,全球TOP10光模塊廠商中已有5家中國廠商,中際旭創(chuàng)與美國 Coherent(II-VI、Finisar)公司并列第一,顯示國產光模塊廠商已不亞于海外企業(yè)。另外根據Omedia口徑,2021 年,國產領先廠商份額合計達26%,考慮到Coherent由II-VI與Finsar合并,國產單一廠商份額已可比肩海外廠商,國產替代已經基本完成。

-

光無源器件:有望成為光通信產業(yè)國產化下一重要環(huán)節(jié)。就光器件行業(yè)而言,高端光有源器件壁壘較高,供應商仍以國外廠商,包括美國Coherent、 Lumentum、以及日本住友為主。而目前光無源器件國內技術發(fā)展已相對較為成熟,近年來,以天孚通信、博創(chuàng)科技、太辰光、光庫科技為代表的國內中小廠商正逐步崛起。我們認為,目前國產光器件處于快速發(fā)展階段,以天孚通信為例,國產高速無源光器件產品技術持續(xù)突破、份額持續(xù)提升,光通信產業(yè)鏈國產化有望自光模塊持續(xù)向上游突破,短期從光無源器件、光有源器件一直到長期的光芯片產品,實現產業(yè)鏈的完全國產替代。

-

電子測量儀器:國產化仍處起步階段,滲透率有望快速提升。歐美巨頭占據全球市場主要份額,國產品牌加速追趕。由于具備良好的電子上下游產業(yè)基礎,測量技術成熟,電子測量儀器產業(yè)起步早,海外企業(yè)積累了大量設計開發(fā)經驗,尤其在高帶寬、高頻率產品上技術優(yōu)勢顯著。而國產品牌起步較晚,目前主要集中在中低端市場。隨著我國信息技術和測量技術進步,國產品牌通過多年研發(fā)投入和技術積累,產品檔次逐步從低端向中高端拓展。長期來看,國產替代大趨勢下優(yōu)質國產公司迎來長期發(fā)展機遇。

據Frost&Sullivan,海外領先企業(yè)是德科技、泰克、力科、羅德與施瓦茨、 美國國家儀器占全球近80%份額;在國內市場,是德科技與泰克分別占 19.1%/13.8%份額,國產單一廠商僅1%-2%,國產化空間較大。我國近年來持續(xù)推動政策支持、鼓勵高端通用科學儀器、5G 射頻儀器儀表、測量儀器設備等通用電子測量儀表儀器的研發(fā)、生產與技術升級以實現工業(yè)化、數字化、信息化,將電子測量行業(yè)發(fā)展提到一個新高度,加快提升國家測量能力和水平。

-

衛(wèi)星通信:關注上游核心元器件國產化。5G時代到來使得通信行業(yè)成為相控陣 T/R 芯片走向民用領域的重要驅動力。2018年中央經濟工作會議首次提出“新基建”概念,包括加快5G商用步伐,加強人工智能、工業(yè)互聯(lián)網、物聯(lián)網等新型基礎設施建設。5G作為經濟發(fā)展新動能,成為新基建的領頭羊,為物聯(lián)網、工業(yè)互聯(lián)網、人工智能、云計算等領域的發(fā)展奠定基礎。根據工信部,2021 年我國已建成超139萬個5G基站,5G終端連接數已達5.18 億。我們認為,5G 建設在未來3-5年將持續(xù)拉動基站射頻芯片行業(yè)景氣度。

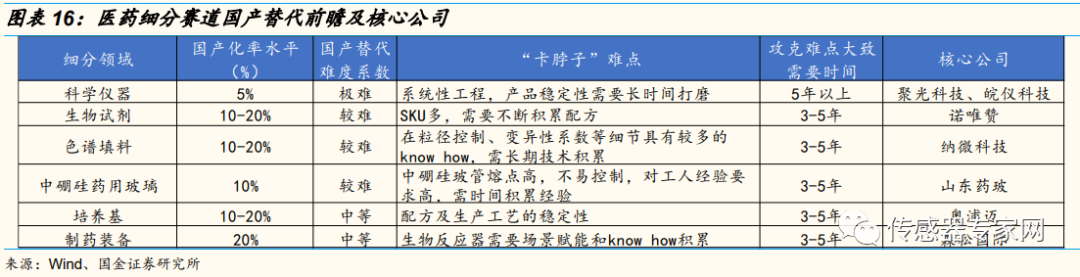

?四、醫(yī)藥產業(yè)

1. 政策鼓勵下科學儀器國產替代進程加速

科學儀器是國民經濟高質量發(fā)展和基礎科學創(chuàng)新的基礎,在制藥與生物醫(yī)學、食品安全、環(huán)境監(jiān)測、半導體、石油化工等領域都扮演了非常重要的角色。全球范圍內來看,科學儀器成長空間大、增速快(特別是國內市場)。科學儀器主要包括色譜類儀器、質譜類儀器、光學類儀器、生命科學儀器、物理性能類儀器及其他類儀器等。

科學儀器國產化率低,其自主可控、國產替代意義重大,并且國產替代過程中頭部企業(yè)業(yè)績彈性大。政策層面,對儀器行業(yè)支持力度持續(xù)加大,特別是貼息政策對國產替代的巨大加速作用。

2. 色譜儀、光譜儀、質譜儀、藥玻國產替代

?四、醫(yī)藥產業(yè)

1. 政策鼓勵下科學儀器國產替代進程加速

科學儀器是國民經濟高質量發(fā)展和基礎科學創(chuàng)新的基礎,在制藥與生物醫(yī)學、食品安全、環(huán)境監(jiān)測、半導體、石油化工等領域都扮演了非常重要的角色。全球范圍內來看,科學儀器成長空間大、增速快(特別是國內市場)。科學儀器主要包括色譜類儀器、質譜類儀器、光學類儀器、生命科學儀器、物理性能類儀器及其他類儀器等。

科學儀器國產化率低,其自主可控、國產替代意義重大,并且國產替代過程中頭部企業(yè)業(yè)績彈性大。政策層面,對儀器行業(yè)支持力度持續(xù)加大,特別是貼息政策對國產替代的巨大加速作用。

2. 色譜儀、光譜儀、質譜儀、藥玻國產替代

-

色譜儀:優(yōu)秀的定量和分離工具。中國主要從國外進口高檔色譜儀,出口則集中在中低檔產品,2019年中國色譜儀出口金額為1.09億美元,進口金額為9.99億美元;2020年中國色譜儀出口金額為1.15億美元,進口金額為10.37億美元。2020年中國主要進口液相色譜儀,共進口16584臺液相色譜儀,占色譜儀總進口數量的59.96%;進口金額為6.73億美元,占色譜儀總進口金額的64.88%。2020年中國共進口色相色譜儀8980臺, 進口金額為2.69億美元。中國色譜進口量約占市場總規(guī)模的70%,對進口依賴度較高。

-

光譜儀:定性能力強。北美洲、歐洲和日本是全球光譜儀器最大的市場。實力最強的企業(yè)分布在美國、日本、德國、英國、法國等發(fā)達國家。根據中國分析測試協(xié)會數據顯示,2018年全球光譜儀市場規(guī)模為82.81億美元。其中,北美(美國和加拿大)市場規(guī)模為27.17億美元,占比32.81%,歐洲市場占比25.65%,日本市場占比12.27%,中國占比為10.29%。2015-2018年之間,我國光譜儀器市場年復合增速達到7%,2018年市場規(guī)模達到8.52億美元,約合人民幣56.38億元(按照國家統(tǒng)計局公布的2018年人民幣兌美元的平均匯率6.61741折算)。

-

質譜儀:滿足高靈敏度、高精度的定性和定量分析。我國在質譜儀領域的研發(fā)、產業(yè)化及應用技術水平均落后于西方發(fā)達國家,國內高端質譜儀市場長期被國際行業(yè)巨頭壟斷。國內掌握質譜儀所涉及的原理、模擬、計算、設計、工程化、工藝化、生產、應用開發(fā)及維護等各環(huán)節(jié)專業(yè)技術的專業(yè)類公司較少。根據中國海關統(tǒng)計數據顯示,2004年至2020年,中國質譜儀進口規(guī)模從5.43億元增長至106.75億元,CAGR20.46%。2018年從美國進口占比39.06%,是我國質譜儀進口數量最多的國家;受中美貿易戰(zhàn)影響,2020年新加坡替代美國成為最主要的質譜儀進口國,占比33%。

-

醫(yī)學影像相關儀器:人均保有量提升空間大。國內醫(yī)學影像設備起步較晚,人均保有量相比發(fā)達國家仍有巨大提升空間,2020年PET/CT百萬人均臺數中國為0.61,同期美國為5.73。在市場需求及政策紅利的雙輪驅動下,中國醫(yī)學影像設備市場將持續(xù)增長,2020年市場規(guī)模已達到537.0億元,灼識咨詢預計2030年市場規(guī)模將接近1100億元,年均復合增長率預計將達到7.3%。

-

基因測序:行業(yè)集中度高,應用前景廣闊。2019年全球測序行業(yè)上游市場規(guī)模約為41.38億美元,Illumina的市場占有率約為74.1%,相關業(yè)務收入為30.68億美元;Thermo Fisher的市場占有率約為13.6%,相關業(yè)務收入為5.63億美元,其他公司包括華大智造在內,共同占據約12.3%的市場份額,行業(yè)集中度高。基因測序行業(yè)目前已經開始逐步成熟的應用領域包括:多組學研究、人群隊列基因測序計劃、新藥研發(fā)與創(chuàng)新、微生物檢測、無創(chuàng)產前基因檢測、腫瘤診斷治療、輔助生殖等。此外,在包括農林牧漁、食品安全、海關檢驗檢疫、腫瘤早期篩查等其他應用場景仍然有巨大的發(fā)展?jié)摿Α?/span>

-

X線探測器:下游應用不斷打開。根據 YoleDe?veloppement,2018年全球X線探測器市場規(guī)模為20億美元,其中醫(yī)療、寵物用產品市場銷售額份額約占74%。隨著醫(yī)美、寵物醫(yī)療、口腔、DSA、內窺鏡、動力電池和多種工業(yè)檢測的高速發(fā)展,預計到2024年市場規(guī)模將達到28億美元,2018-2024復合年增長率為5.9%。

-

藥玻行業(yè):中硼硅玻管依賴進口,攻克中硼硅制管工藝是實現快速替代關鍵。中硼硅模制工藝已基本攻破,管制工藝仍處于“卡脖子”狀態(tài)。中硼硅拉管的技術壁壘在于高含硼量的玻璃融化過程中,玻璃的粘度增加、熔化溫度升高,制作過程中會出現氣泡線、結瘤和外徑穩(wěn)定性的問題。中國自研的拉管技術沒有對這些問題進行很好的解決,拉管良率與進口存在一定差距,因此量產受限。中國僅有少數幾家公司通過自主研發(fā)實現了玻璃管自產。更普遍地,國內企業(yè)會從外企進口玻管進行二次加工,制瓶技術的難度低于制管技術。自產中硼硅玻璃管不僅技術難度高,生產成本也高于其他藥用玻璃瓶生產。

中硼硅藥玻管的生產線投資約1.5億,而低硼硅藥玻管的生產線投資僅為2000萬。生產中硼硅玻璃管的設備主要來自進口,玻璃熔化時所產生的高溫對窯爐的腐蝕、損耗更大,后期維護投入較高。為了保證生產質量,對于生產所用的料道、攪拌器、旋轉管等,也需要包裹的貴金屬鉑銠合金,增加了玻管的生產成本。看好已經具備制瓶技術,藥玻生產已經具有一定規(guī)模,并且擁有自產中硼硅玻管技術以及正在進行中硼硅玻管工藝研發(fā)的公司。

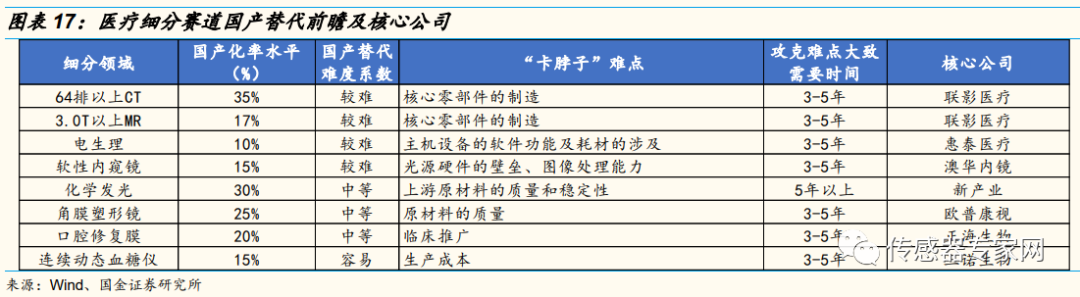

?五、醫(yī)療產業(yè)

1. 政策支持國產產品快速替代

醫(yī)療器械大量細分賽道進口替代空間廣闊。目前國內醫(yī)療器械行業(yè)中依然只有少部分完成了國產替代,大量高端細分領域國產化率仍較低,未來國產替代空間較大。近年來部分領先的國產廠商依靠持續(xù)增加研發(fā)投入和豐富的產品線逐漸靠近國際先進水平,具備越來越強的市場競爭能力。政策支持國產器械快速發(fā)展。隨著國內醫(yī)療器械的高速發(fā)展,國家出臺了一系列政策推動醫(yī)療器械的國產化,國產醫(yī)療器械公司在終端醫(yī)療機構市場份額預計將不斷提升。企業(yè)產品一旦能夠在臨床取得醫(yī)生和消費者的認可,有望憑借出色的性價比優(yōu)勢實現快速替代。

2. 高值耗材、醫(yī)療器械、體外針對國產替代

?五、醫(yī)療產業(yè)

1. 政策支持國產產品快速替代

醫(yī)療器械大量細分賽道進口替代空間廣闊。目前國內醫(yī)療器械行業(yè)中依然只有少部分完成了國產替代,大量高端細分領域國產化率仍較低,未來國產替代空間較大。近年來部分領先的國產廠商依靠持續(xù)增加研發(fā)投入和豐富的產品線逐漸靠近國際先進水平,具備越來越強的市場競爭能力。政策支持國產器械快速發(fā)展。隨著國內醫(yī)療器械的高速發(fā)展,國家出臺了一系列政策推動醫(yī)療器械的國產化,國產醫(yī)療器械公司在終端醫(yī)療機構市場份額預計將不斷提升。企業(yè)產品一旦能夠在臨床取得醫(yī)生和消費者的認可,有望憑借出色的性價比優(yōu)勢實現快速替代。

2. 高值耗材、醫(yī)療器械、體外針對國產替代

-

高值耗材:細分領域國產替代空間巨大,技術變革層出不窮。醫(yī)用高值耗材的覆蓋的器械范圍較大,包括血管和非血管介入類、骨科介入類、電生理類、眼科類、體外循環(huán)和血液凈化等諸多類目。部分細分行業(yè)如,外周血管介入、神經介入、心臟電生理介入等市場在國內發(fā)展時間較短,產品設計、生產工藝方面存在較高壁壘,目前大量細分市場仍被雅培、強生、美敦力、波士頓科學等外資品牌占據。

隨著國內企業(yè)近年來研發(fā)投入不斷加大,國產已上市產品注冊證數量及技術差距目前正在逐步縮小,未來國內創(chuàng)新研發(fā)實力較強的企業(yè)如心脈醫(yī)療、惠泰醫(yī)療、南微醫(yī)學、樂普醫(yī)療等公司創(chuàng)新產品有望持續(xù)提升份額,帶動公司銷售實現較快增長。

-

醫(yī)療設備:高端設備產品壁壘較高,政策支持國產產品放量。在內窺鏡、超聲及大型影像設備等領域,美國、日本、德國等發(fā)達國家及地區(qū)行業(yè)發(fā)展歷史較長,相關企業(yè)已經在行業(yè)內積累了技術、品牌、資金等方面的優(yōu)勢,并借此占據了內鏡領域的高端市場。但國內生產企業(yè)的技術水平、品牌影響力、資金實力等方面差距較海外龍頭企業(yè)的差距正在不斷縮小,在國家政策支持公立醫(yī)院積極采購國產設備的背景下,國產廠商有望通過不斷的技術創(chuàng)新及成本制造優(yōu)勢提高競爭力。

-

體外診斷:國產替代進程持續(xù)推進,化學發(fā)光隨產品質量提升國內廠商有望迎來重要市場替代機遇。根據Frost&Sullivan報告,2019年中國體外診斷市場規(guī)模約864億元。近二十年中國體外診斷產業(yè)在政策扶持、下游市場需求上漲、技術進步的帶動下經歷了快速發(fā)展,產業(yè)化程度迅速提高,預計未來仍將繼續(xù)增長。我國體外診斷市場由免疫診斷、生化診斷、血液學及體液、即時檢驗、分子診斷等細分領域構成。其中免疫診斷市場規(guī)模最大,約占據國內體外診斷市場31%的份額,但化學發(fā)光免疫診斷市場,尤其是三級醫(yī)院等高端市場仍主要由進口品牌壟斷,國產品牌所占據的市場份額僅約30%。隨著國內化學發(fā)光免疫診斷技術的發(fā)展,未來國產品牌將逐步替代進口品牌。

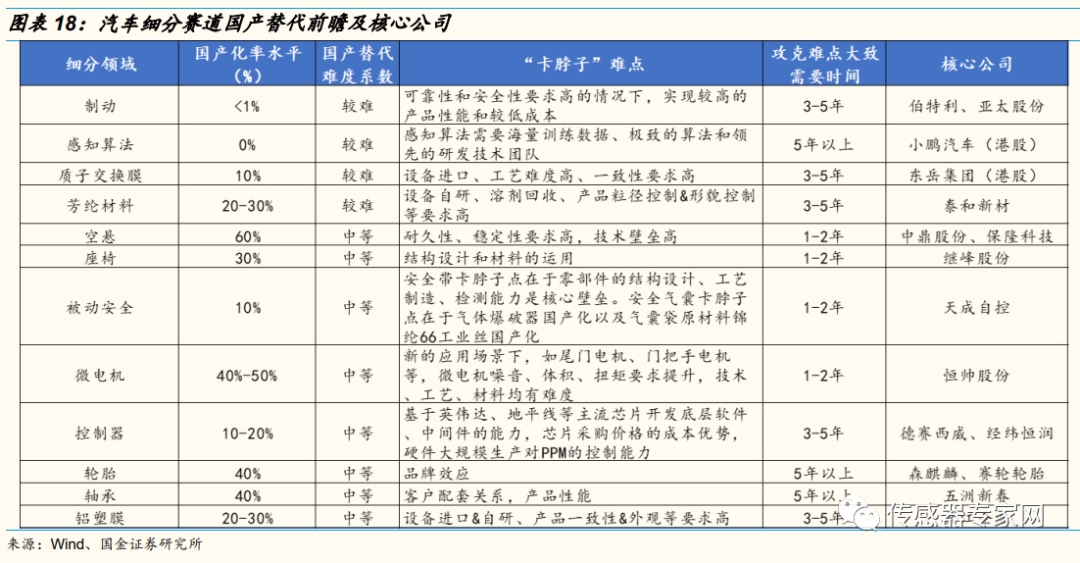

?六、汽車產業(yè)

1. 零部件加速國產替代

電動智能車崛起,零部件國產化加速。電動智能化加速趨勢下,一方面產品迭代速度加快,另外一方面自主品牌份額逐年大幅度提升,帶動零部件國產替代趨勢加速。安全、執(zhí)行器和座艙三大領域國產化率有望率先大幅度提升。主被動安全、 執(zhí)行器件、懸掛等領域由于產品認證周期長、壁壘高,一直是國產化率比較低的領域。目前看,主被動安全領域有望成為國產化率提升最快的領域,主要包括安全帶、氣囊和線控剎車。同時,執(zhí)行器件如微電機、座椅等由于國產供應商成本優(yōu)勢顯著,國產化率提升也在加速。

2. 底盤、座艙、智能駕駛和簧下國產替代

?六、汽車產業(yè)

1. 零部件加速國產替代

電動智能車崛起,零部件國產化加速。電動智能化加速趨勢下,一方面產品迭代速度加快,另外一方面自主品牌份額逐年大幅度提升,帶動零部件國產替代趨勢加速。安全、執(zhí)行器和座艙三大領域國產化率有望率先大幅度提升。主被動安全、 執(zhí)行器件、懸掛等領域由于產品認證周期長、壁壘高,一直是國產化率比較低的領域。目前看,主被動安全領域有望成為國產化率提升最快的領域,主要包括安全帶、氣囊和線控剎車。同時,執(zhí)行器件如微電機、座椅等由于國產供應商成本優(yōu)勢顯著,國產化率提升也在加速。

2. 底盤、座艙、智能駕駛和簧下國產替代

-

底盤

1)空懸:目前空壓機國產化率達60%+。受益于國內企業(yè)產品成本低+服務響應快,未來國產化率有望快速提升,受益公司:中鼎股份、保隆科技。

2)制動:21年線控制動國產化率不到1%。受益于芯片緊缺,外資供應商產能不足+國內企業(yè)開發(fā)費用較低,未來國產化率有望快速提升。

-

座艙

1)座椅:據Marklines,2021年全球座椅市場CR5約78%,均為外資企業(yè)。受益于國內企業(yè)的人工成本更低+響應速度更快,未來國產化率有望快速提升,受益公司:繼峰股份、天成自控、上海沿浦;

2)被動安全:目前國產化率預計10%,受益于自主車企份額提升+國產企業(yè)成本優(yōu)勢,未來國產化率有望快速提升,受益公司:松原股份;

3)微電機:目前國產化率約40%-50%(扣除德昌電機估計<15%),微傳動國產化率估計<15%。受益于自主品牌份額提升技術突破、新增品類帶來的市場增量,未來國產化率有望快速提升。

-

智能駕駛

1)控制器:目前國產化率約10-20%。受益于自主品牌份額提升+國產芯片崛起+本土tier1配套上量,未來國產化率有望快速提升,受益公司:德賽西威、經緯恒潤;

-

感知算法:目前國產化率0.3%,受益于自主品牌份額提升+國內車企自研技術提升,未來國產化率有望快速提升,受益公司:小鵬汽車、長城汽車。

-

簧下

1)輪胎;21年,米其林+普利司通+固特異合計占全球市場36%。受益于國內企業(yè)成本低+技術不斷突破,向高端市場進軍,未來國產化率有望快速提升,受益公司:賽輪輪胎、森麒麟;

2)軸承:全球八大跨國軸承企業(yè)占據全球70%的市場。其中汽車軸承領域,受益于自主車企的崛起,未來國產化率有望提升。

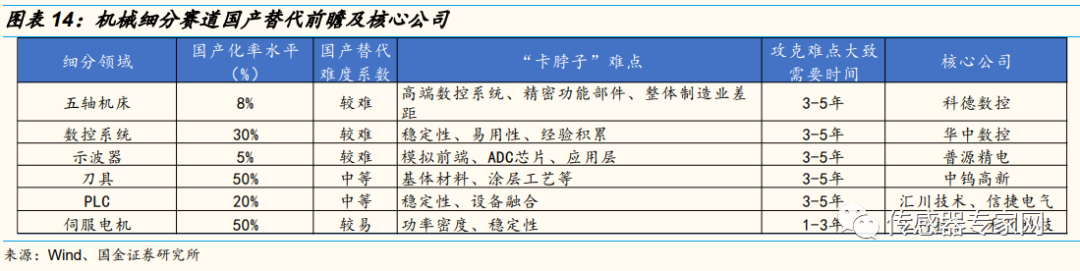

?七、機械產業(yè)

1. 核心部件國產替代,設備制造高端化之路明晰

核心部件國產化任重道遠。作為制造業(yè)大國,我國過去在多數裝備及零部件領域實現了突破,有些產品做到了世界領先,但是在一些高端領域仍然和進口品牌有一定差距。包括軸承、絲杠、導軌、密封件、伺服電機、PLC等產品的進口依賴度仍然比較高;核心零部件的缺失也限制了機床、工業(yè)機器人等高端產品的國產化進程。

產品高端化需要產業(yè)鏈合作共贏及“首臺套”的政策支持。以機床、工業(yè)機器人為例,過去核心功能部件的國產化率較低,使得國產主機在核心功能部件上依賴進口、進而限制了內資品牌的性價比;而國產主機的發(fā)展緩慢又反過來限制了核心零部件的國產化進程。但是也有一些領域通過產業(yè)鏈的深度合作實現了共同突圍,比如工程機械及其核心零部件均實現了較大幅度的國產化。我們認為,國產主機和國產零部件需要加強合作,共同實現產品品質的提高,同時,對“首臺套”的政策支持也有望加速國產化進程。

2. 高端機床和示波器國產替代

?七、機械產業(yè)

1. 核心部件國產替代,設備制造高端化之路明晰

核心部件國產化任重道遠。作為制造業(yè)大國,我國過去在多數裝備及零部件領域實現了突破,有些產品做到了世界領先,但是在一些高端領域仍然和進口品牌有一定差距。包括軸承、絲杠、導軌、密封件、伺服電機、PLC等產品的進口依賴度仍然比較高;核心零部件的缺失也限制了機床、工業(yè)機器人等高端產品的國產化進程。

產品高端化需要產業(yè)鏈合作共贏及“首臺套”的政策支持。以機床、工業(yè)機器人為例,過去核心功能部件的國產化率較低,使得國產主機在核心功能部件上依賴進口、進而限制了內資品牌的性價比;而國產主機的發(fā)展緩慢又反過來限制了核心零部件的國產化進程。但是也有一些領域通過產業(yè)鏈的深度合作實現了共同突圍,比如工程機械及其核心零部件均實現了較大幅度的國產化。我們認為,國產主機和國產零部件需要加強合作,共同實現產品品質的提高,同時,對“首臺套”的政策支持也有望加速國產化進程。

2. 高端機床和示波器國產替代

-

機床:國產核心部件走向成熟,“自主可控”之路逐漸明晰。全球機床行業(yè)規(guī)模約712億美元,中國為全球最大機床市場,2021年消費額達到238.9億美元,占比接近接近34%,遠超第二名美國。德、日企業(yè)統(tǒng)治全球高端市場,中國機床出口以中低端為主,高端機床國產化率較低。機床行業(yè)完全競爭,德國、日本、美國為主要機床大國,海外品牌在技術、規(guī)模、品牌影響力方面均處于領先地位,從出口體量上來看,德、日占據全球約45%市場。

國內機床高端市場主要由海外企業(yè)壟斷,截至2018年中國高端機床國產化率僅為6%。數控系統(tǒng)依賴進口、核心功能部件產業(yè)鏈基礎薄弱等因素導致中國高端數控機床國產替代進度較慢。數控機床精密功能部件包括主軸單元、絲杠、導軌、刀庫刀塔等,目前國內頭部機床企業(yè)均積極布局核心部件自制。

-

示波器:多因素驅動,進口替代進入關鍵階段。

1)技術層面:多家國產電子測量儀器廠商推進自研芯片,引領芯片自主可控。國內廠商近年來在上游芯片環(huán)節(jié)不斷突破技術瓶頸,其中普源精電已先后推出“鳳凰座”和“半人馬座”兩大芯片組,打破海外芯片供應壟斷,鼎陽科技和優(yōu)利德也有望在22年底推出搭載自研芯片的高端示波器產品。

2)性能層面:國內廠商產品性能不斷提升,多類產品性能已進階到國際高端水平。通用電子側量儀器的四大主流產品均已經達到國際中高端水平,國內產品與海外產品的性能差距逐步縮小。

3)政策層面:政策持續(xù)加碼,貼息政策提前釋放高校采購需求。國家修訂《科學進步法》助力科學儀器國產替代。受上述多因素驅動,國產廠商市占率迅速提升。我們根據Frost &Sullivan數據測算,2018-2021年中國代表企業(yè)普源精電、鼎陽科技全球市占率分別從2018年的0.32%/0.17%提升到2021年的 0.53%/0.34%,國產廠商市場份額迅速提升。

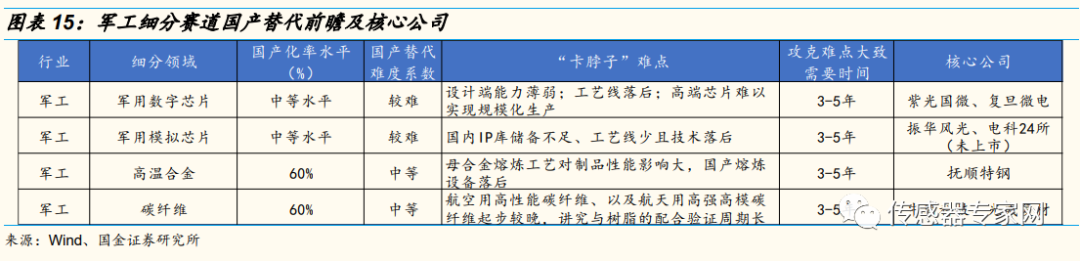

?八、軍工產業(yè)

1. 裝備安全國產需求突出,保障交付配套效率提升

軍工行業(yè)供應鏈安全主要包括兩方面內容:一是自主可控、提高國產化率;二是產業(yè)鏈配套協(xié)作、提升效率。

2. 軍用集成電路和軍工材料國產替代

?八、軍工產業(yè)

1. 裝備安全國產需求突出,保障交付配套效率提升

軍工行業(yè)供應鏈安全主要包括兩方面內容:一是自主可控、提高國產化率;二是產業(yè)鏈配套協(xié)作、提升效率。

2. 軍用集成電路和軍工材料國產替代

-

軍用集成電路:自給率較低,國產替代空間廣闊。軍用集成電路領域,據科思科技、智明達等軍工企業(yè)的采購數據,無論是FPGA、CPU等數字芯片還是模擬芯片,國產化程度都有待提升。

-

航發(fā)全產業(yè)鏈:保障主機交付任務。為實現穩(wěn)定交付,主機廠將非核心業(yè)務進行外包轉移,專注于裝配及研發(fā)等核心業(yè)務,最終產品的70%進行外協(xié)配套。保障供應鏈穩(wěn)定交付至關重要。中游企業(yè)業(yè)務延伸,提升供應質量。鍛造和鑄造作為金屬成型的主流工藝,在發(fā)動機中應用廣泛。在產業(yè)鏈變革指引下,中游相關企業(yè)積極提升供應能力,業(yè)務橫向拓展提供平臺供應能力,縱向延伸提升部件供應能力。

航空發(fā)動機工作環(huán)境惡劣,對于材料性能要求高,高溫合金在航空發(fā)動機中應用廣泛,在先進發(fā)動機中的應用超過40%。我國高溫合金經歷多年發(fā)展,目前 牌號較為齊全,但與世界先進水平仍存在一定差距,高端品種尚未實現自主可控,供需缺口較大。供應鏈安全要求牽引下,高溫合金相關技術突破速度加快,產業(yè)鏈相關企業(yè)積極擴產保供。

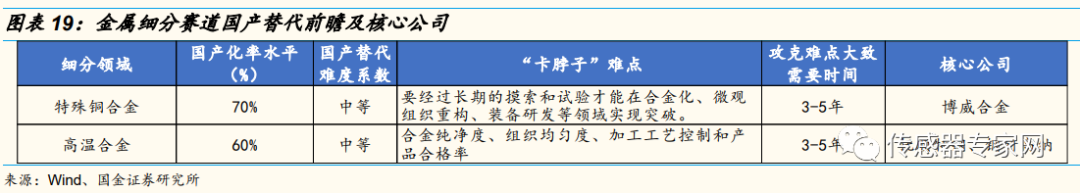

?九、金屬產業(yè)

1. 金屬材料國產替代加速

國內銅合金企業(yè)由于起步較晚,雖然在某些領域已經達到了國際生產水準,但在特殊銅合金領域與國際銅合金巨頭相比仍有一定差距。主要體現在兩方面:一是國外高端產品加工精度更高;二是國外的部分產品仍在專利保護期內,因此國內無法生產。

全球存量特殊銅合金市場競爭格局相對穩(wěn)固, 國際上主流廠商主要包括德國維蘭德、德國代敖金工、美國奧林黃銅、日本三菱及韓國豐山等。由于下游高端市場多需要認證,一旦認證通過后正常情況下切換供應商概率較小。近年來一方面海外產能因不可抗力或能源成本較高等因素無法保障供應穩(wěn)定性,國內廠商穩(wěn)定的供貨能力以及快速的相應能力使得其相較于海外產能具備獨特優(yōu)勢;另一方面,下游激增的新能源等需求使得特殊銅合金材料迎來增量市場,隨著國內廠商產品性能的持續(xù)提升,其獲得了在增量市場中分一杯羹的機會。我國高溫合金產業(yè)發(fā)展勢頭強勁,但合金設計開發(fā)、熔煉和高溫合金結構件加工制備技術與世界先進水平仍存在一定差距,并且國內生產能力不足,市場目前處于并將較長時間處于供不應求狀態(tài)。

高溫合金作為高端戰(zhàn)略材料,自主可控至關重要,國產替代進口已經成為國內高溫合金行業(yè)的發(fā)展趨勢之一,也是國內需求增長的主要來源之一。我國高溫合金行業(yè)面臨全球化競爭,與進口產品相比,存在“量”(產能)與“質”(技術)兩大 缺口。發(fā)達國家對先進高溫合金實施出口管制,但另一方面,我國高溫合金進口依賴度高達40%。

2. 銅合金、高溫合金國產替代

?九、金屬產業(yè)

1. 金屬材料國產替代加速

國內銅合金企業(yè)由于起步較晚,雖然在某些領域已經達到了國際生產水準,但在特殊銅合金領域與國際銅合金巨頭相比仍有一定差距。主要體現在兩方面:一是國外高端產品加工精度更高;二是國外的部分產品仍在專利保護期內,因此國內無法生產。

全球存量特殊銅合金市場競爭格局相對穩(wěn)固, 國際上主流廠商主要包括德國維蘭德、德國代敖金工、美國奧林黃銅、日本三菱及韓國豐山等。由于下游高端市場多需要認證,一旦認證通過后正常情況下切換供應商概率較小。近年來一方面海外產能因不可抗力或能源成本較高等因素無法保障供應穩(wěn)定性,國內廠商穩(wěn)定的供貨能力以及快速的相應能力使得其相較于海外產能具備獨特優(yōu)勢;另一方面,下游激增的新能源等需求使得特殊銅合金材料迎來增量市場,隨著國內廠商產品性能的持續(xù)提升,其獲得了在增量市場中分一杯羹的機會。我國高溫合金產業(yè)發(fā)展勢頭強勁,但合金設計開發(fā)、熔煉和高溫合金結構件加工制備技術與世界先進水平仍存在一定差距,并且國內生產能力不足,市場目前處于并將較長時間處于供不應求狀態(tài)。

高溫合金作為高端戰(zhàn)略材料,自主可控至關重要,國產替代進口已經成為國內高溫合金行業(yè)的發(fā)展趨勢之一,也是國內需求增長的主要來源之一。我國高溫合金行業(yè)面臨全球化競爭,與進口產品相比,存在“量”(產能)與“質”(技術)兩大 缺口。發(fā)達國家對先進高溫合金實施出口管制,但另一方面,我國高溫合金進口依賴度高達40%。

2. 銅合金、高溫合金國產替代

-

銅合金:下游高端應用場景需要銅板帶具備較好的綜合性能。當前全球銅合金研發(fā)的趨勢是在追求高強高導的同時,根據下游需求平衡抗應力松弛性、折彎性、抗腐蝕性、導熱性等其他性能。而在銅合金中加入其他元素提高強度的同時,一般都會降低導電率。因此如何在不明顯降低導電率的情況下,提高合金強度和綜合性能是銅板帶生產商技術差異的核心。

按照銅合金板帶的強度和價格,可將其大致分為黃銅系列、錫磷青銅系列、銅 鎳硅/銅鉻鋯系列及鈹銅/鈦銅系列等。其中黃銅和錫磷青銅生產工藝簡單且性能較為一般,國內生產廠家眾多;銅鎳硅/銅鉻鋯系列屬于中高強度高導電率合金,其同時具備較好的抗應力松弛性等其他性能,屬于相對高端產品,國內僅有博威合金、興業(yè)盛泰、中鋁洛銅、斯瑞新材等少數幾家公司具備量產能力;鈹銅/鈦銅合金強度最高,生產商則以國外為主。

-

高溫合金:高溫合金產業(yè)鏈呈現上游母合金供給以撫順特鋼為主、下游零部件需求以航發(fā)應用為主的兩端集中的格局。

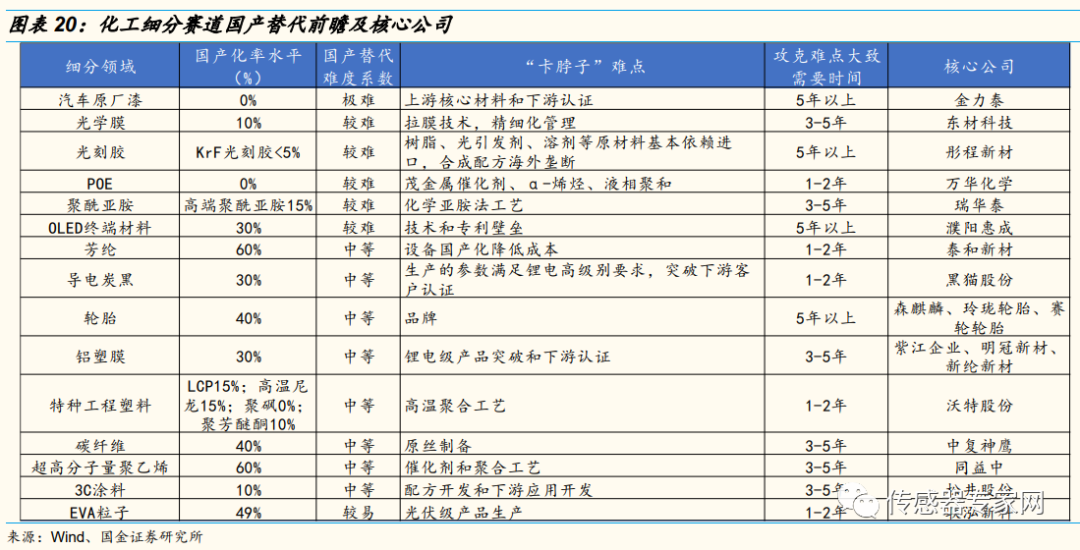

?十、化工產業(yè)

1. 中高端材料國產替代加速

國內企業(yè)經過多年的累積和追趕,已經具有布局中高端材料的研發(fā)基礎,逐步實現材料領域的延伸。不同于發(fā)展初期,我國的人才、資金、技術都極為緊缺,在中高端領域一片空白,而經過這么多年的發(fā)展,我國不斷在技術研發(fā)領域做投入,已經全球區(qū)域化工領域研發(fā)投入最多的國家,雖然相比于發(fā)達國家的產品精細化率仍有差距,但是國內的領先化工企業(yè)已經具有了比較長時間的積累,自身在不斷的市場競爭中,優(yōu)化生產工藝、改進生產方法,拓展產品品類,已經不斷形成了自身的研發(fā)體系,同時我國各大科研院所以及工程化企業(yè)的進步也帶動了相當多的產品逐步由實驗室 階段向產業(yè)化階段延伸,我國已經能夠在部分中高端領域的材料中形成部分替代,并且加速進行擴展。國際局勢加劇了材料國產化的要求,下游企業(yè)配合研發(fā)認證推進。在常規(guī)狀態(tài)下,中高端材料的性能要求極為嚴格,對于下游產品的性能影響較大,因而常規(guī)狀態(tài)下,下游廠商多數并不輕易進行供應商替換,因而材料供應難以有效了解下游需求,并針對性進行產品開發(fā)。而近年來,一方面下游廠商開始注重成本管控以實現盈利提升,另一方面不斷變化的國際局勢使得多數廠家開始加緊進行國內供應培育,下游廠商連同上游材料供應商進行密切合作,加速了國內材料端的研發(fā)速度,并不斷推進產品認證和供應鏈切入,國內廠家已經迎來了材料端向下游廠家進行供貨的良好機遇。

2. 高端工程塑料/纖維、電子化學品、新能源材料國產替代

?十、化工產業(yè)

1. 中高端材料國產替代加速

國內企業(yè)經過多年的累積和追趕,已經具有布局中高端材料的研發(fā)基礎,逐步實現材料領域的延伸。不同于發(fā)展初期,我國的人才、資金、技術都極為緊缺,在中高端領域一片空白,而經過這么多年的發(fā)展,我國不斷在技術研發(fā)領域做投入,已經全球區(qū)域化工領域研發(fā)投入最多的國家,雖然相比于發(fā)達國家的產品精細化率仍有差距,但是國內的領先化工企業(yè)已經具有了比較長時間的積累,自身在不斷的市場競爭中,優(yōu)化生產工藝、改進生產方法,拓展產品品類,已經不斷形成了自身的研發(fā)體系,同時我國各大科研院所以及工程化企業(yè)的進步也帶動了相當多的產品逐步由實驗室 階段向產業(yè)化階段延伸,我國已經能夠在部分中高端領域的材料中形成部分替代,并且加速進行擴展。國際局勢加劇了材料國產化的要求,下游企業(yè)配合研發(fā)認證推進。在常規(guī)狀態(tài)下,中高端材料的性能要求極為嚴格,對于下游產品的性能影響較大,因而常規(guī)狀態(tài)下,下游廠商多數并不輕易進行供應商替換,因而材料供應難以有效了解下游需求,并針對性進行產品開發(fā)。而近年來,一方面下游廠商開始注重成本管控以實現盈利提升,另一方面不斷變化的國際局勢使得多數廠家開始加緊進行國內供應培育,下游廠商連同上游材料供應商進行密切合作,加速了國內材料端的研發(fā)速度,并不斷推進產品認證和供應鏈切入,國內廠家已經迎來了材料端向下游廠家進行供貨的良好機遇。

2. 高端工程塑料/纖維、電子化學品、新能源材料國產替代

-

高端工程塑料:高端工程塑料的性能相對較為突出,一般具有高技術壁壘,高工藝要求,當然產品也具有較高的產品附加值。我國的發(fā)展起步較晚,但是伴隨著最近十年,我國的頭部領先企業(yè)在前端煉化業(yè)務領域逐步完善的平臺搭建,國內企業(yè)已經開始逐步具備較好的產業(yè)鏈布局,同時結合研發(fā)基礎和內部培養(yǎng),國內企業(yè)已經開始逐步具備高端工程塑料領域的研發(fā)中試能力,比如高溫尼龍、POE、PEEK等。

-

高端工程纖維:我國的高端纖維領域國內已經開始逐步有產品突破,并逐步向下游產品進行中低端領域的應用,伴隨部分頭部廠家的質量上水平的提升,近兩三年已經逐步向中高端領域應用拓展,實現了下游應用領域的結構化升級,比如芳綸、碳纖維、超高分子量聚乙烯。

-

電子化學品、光學膜、高端涂料及膠黏劑:伴隨國內下游電子顯示行業(yè)的發(fā)展,下游帶動上游的國產化進程開啟,國內企業(yè)開始針對性的進行上游材料端的研發(fā),包括半導體材料、電子特氣、光學膜、高端涂料以及電子膠黏劑等產品都具有比較好的產品需求空間,在下游廠商開始同上游材料供應商進行不斷的技術合作,工藝探討,參數認證的過程中,國內企業(yè)已經可以逐步形成部分產品的材料供應。

-

新能源材料:終端快速發(fā)展帶動上游材料加速國產化。相比于其他的終端應用領域,新能源具有良好的政策支持,同時行業(yè)供應基礎逐步完善,技術不斷更新,包括光伏、風電、電車等領域快速發(fā)展,進而帶動了上游材料的快速發(fā)展。其中部分高端材料領域,產品要求相對較高,在前期市場需求相對較少,主要依賴產品進口,而伴隨需求的快速提升,市場需求空間快速增長,國內企業(yè)把握機遇開始加速進行產品推進,已經逐步開始有像導電炭黑、EVA等領域的產品開始能夠逐步進行國產化供應,并伴隨技術的不斷完善,加速提升國產化進程。

?結語

在該報告中,全面介紹了我國目前關鍵卡脖子技術的國產替代情況,并采用了量化標準,讓我們對我國技術卡脖子情況有全面了解。

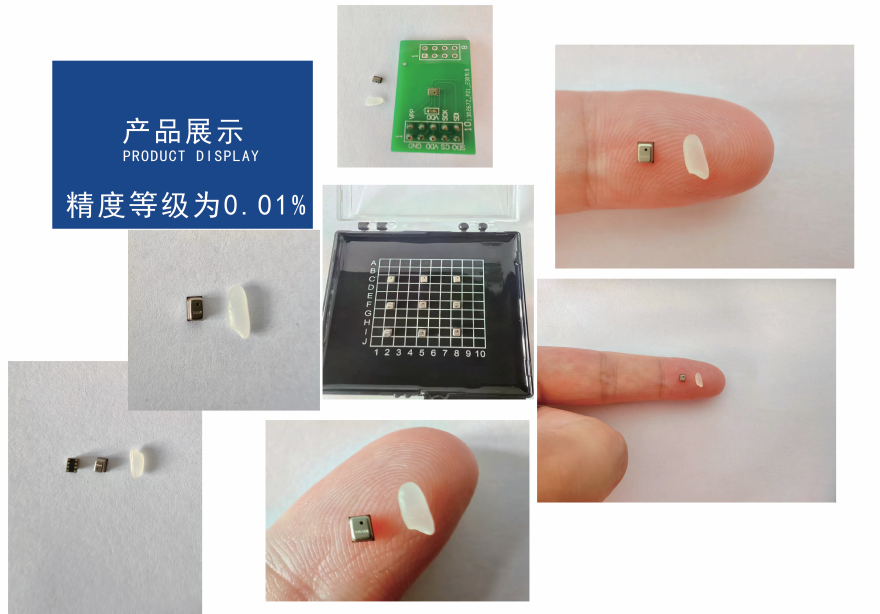

文中涉及傳感器上下游MCU芯片、EDA工業(yè)軟件、電子測試儀器、ADAS、PLC、數控系統(tǒng)、機床、伺服電機、科學儀器、感知算法等技術,但并沒有單獨羅列和介紹我國傳感器的情況和危機。

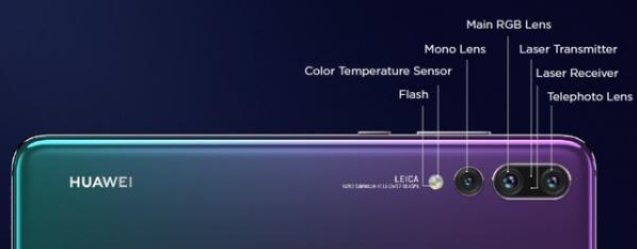

這也從側面反應,我國對傳感器產業(yè)的重視程度仍極為不足!作為科學儀器、電子測試儀器等眾多關鍵技術的核心部件,我國中高端傳感器國產化率不足5%!尤其工業(yè)、醫(yī)療、汽車、消費電子等重要領域,目前仍未有中國企業(yè)做出較大突破!

傳感器國產化,更需大家關注!

?結語

在該報告中,全面介紹了我國目前關鍵卡脖子技術的國產替代情況,并采用了量化標準,讓我們對我國技術卡脖子情況有全面了解。

文中涉及傳感器上下游MCU芯片、EDA工業(yè)軟件、電子測試儀器、ADAS、PLC、數控系統(tǒng)、機床、伺服電機、科學儀器、感知算法等技術,但并沒有單獨羅列和介紹我國傳感器的情況和危機。

這也從側面反應,我國對傳感器產業(yè)的重視程度仍極為不足!作為科學儀器、電子測試儀器等眾多關鍵技術的核心部件,我國中高端傳感器國產化率不足5%!尤其工業(yè)、醫(yī)療、汽車、消費電子等重要領域,目前仍未有中國企業(yè)做出較大突破!

傳感器國產化,更需大家關注!

原文標題:我國10大產業(yè)、41類卡脖子技術國產替代全景圖!傳感器仍未得到重視!(最全整理)

文章出處:【微信公眾號:傳感器專家網】歡迎添加關注!文章轉載請注明出處。

-

傳感器

+關注

關注

2564文章

52793瀏覽量

765417 -

國產替代

+關注

關注

0文章

224瀏覽量

2180

發(fā)布評論請先 登錄

顯示面板 “良率保衛(wèi)戰(zhàn)”:新啟航激光修屏如何破解國產面板廠 “卡脖子” 困局?

華為Pura80發(fā)布,一項卡脖子傳感器技術獲突破,一項傳感器技術仍被卡脖子!

我國為什么要發(fā)展半導體全產業(yè)鏈

瑞之辰科技:以技術創(chuàng)新推進壓力傳感器國產化替代

國產傳感器突圍:瑞之辰如何用技術創(chuàng)新打破海外壟斷

華為哈勃入股成都一家傳感器公司芯曌科技,與這個"卡脖子"傳感器技術有關

國產電容式MEMS壓力傳感器得到實現

午芯芯科技國產電容式MEMS壓力傳感器芯片突破卡脖子技術

最高資助1億元!深圳發(fā)力智能傳感器“卡脖子”技術攻關(最新政策)

中國傳感器落后10年以上,高端產品96%靠進口,卡脖子現象突出!專家銳評產業(yè)現狀(最新觀點)

我國10大產業(yè)、41類卡脖子技術國產替代全景圖!傳感器仍未得到重視!(最全整理)

我國10大產業(yè)、41類卡脖子技術國產替代全景圖!傳感器仍未得到重視!(最全整理)

評論