在經歷了數年的快速發展之后,智能手機由“增量市場”變為“存量市場”,如今進入了“消費升級”的關鍵發展期,銷量下滑已在所難免。自2017年中國智能手機銷量首次出現下滑以來,今年Q1下滑幅度刷新了歷史記錄。業界人士認為,在5G和AI正式商用之前,智能手機產業鏈仍將面臨不小的生存考驗。

手機Q1銷量慘淡

品牌“集中化”加劇

IDC發布報告稱,今年Q1全球智能手機出貨量為3.361億部,與相比上年同期的3.444億部下滑2.4%,主要歸結于中國市場智能手機出貨量跌破1億部。

Canalys報告顯示,中國市場手機出貨量在今年Q1同比下跌超過21%至9100萬臺,這是自2013年Q4以來單季創出的最大跌幅。中國排名前十的手機廠商中有8家發生了下滑,其中金立、魅族和三星同比下降超過一半,尤其是金立下滑了近70%(160萬臺),僅有華為和小米上升。

智能手機市場飽和有目共睹,為何今年Q1出現如此大幅度的下滑?究其根本,一是智能手機行業發展進入成熟階段,增速放緩是必然趨勢;二是新機產品創新乏力,無法刺激用戶新的需求,換機率降低;三是市場已經飽和,新用戶增長乏力;四是受到上游元器件缺貨的影響,手機品牌原本計劃2017年底發布新機的計劃不得不推至2018年3-4月,導致智能手機銷售提前進入淡季。

我們從蘋果和三星這兩家曾經拔得頭籌的巨頭業績表現來分析。前不久,三星公布了截至3月31日的2018財年Q1財報。報告顯示,公司該季度營收同比增長24%,凈利潤同比增長73%。看似業績不錯,卻并非來源于智能手機,而是得益于其存儲芯片的貢獻。事實上,三星過去一年手機業績十分慘淡,在中國市場的占比由幾年前的20%跌至被迫0.8%,前不久,三星關閉了深圳的手機工廠。

業界均認為,三星在智能手機上的失利迫使三星不斷在存儲產品上“撈本”,這樣的解釋也不無道理。在中國手機市場,三星的銷量排名已經跌出了前十。更有人認為,三星Galaxy Note7爆炸事件發生后,態度傲慢,沒有妥善處理與用戶的關系,造成嚴重的品牌危機,銷量下滑在所難免。

盡管三星手機業績慘淡,但其業務“多元化”大幅降低了對智能手機的依賴,避免了毀滅性的損失,而蘋果的情況則剛好相反。蘋果大約2/3收入來自iPhone,而且其大部分利潤也來自智能手機。數據顯示,2018年蘋果Q1全球iPhone出貨量為5220萬部,同比增長2.8%,市場份額為15.5%,排名第二。而在中國市場,蘋果因有大量的果粉基數,仍以14.3%的市場份額占據了第四名的位置,同比增長了4.3%僅次于小米手機的增長率。不過,其增速相比過去有非常明顯的下滑。

智能手機銷量下滑,帶來的直接結果是行業競爭加劇,諸多中小品牌將在新一輪的洗牌中出局,品牌集中化程度越來越高。目前,全球的手機銷量都在向三星、蘋果、華為、小米、OPPO、VIVO六大品牌靠攏,這六大品牌的總銷量占據全球銷量的60%以上。而在國內市場,前五大品牌幾乎占據了82%的市場份額,其它品牌的生存空間越來越小。

OPPO副總裁吳強曾公開表示,在智能手機發展的“紅利真空期”,手機行業有幾個主要特征:第一,競爭的T型格局已定,競爭者更少但更強大;第二,基于用戶核心需求的技術創新變得更慢了,消費者換機的動力不夠強;第三,未來在全球范圍內的競爭成為必然。而在編者看來,銷量下滑、手機品牌集中化必將引發自芯片原廠、元器件分銷以及ODM廠商一系列連鎖反應。

1

芯片供應商啟示

雞蛋不要放在一個籃子里

在探討手機銷量下滑對上游芯片端的影響之前,先提一個問題:是不是智能手機銷量下滑,所有的元器件廠商都會受到“不良”的牽連?其實,這個問題不能一概而論,要從具體各品牌的銷售情況來看。

一方面,智能手機整體銷量下滑,但仍有華為和小米等品牌銷量上揚,OV雖出現了下滑,但依然是排名靠前的廠商,這些手機品牌是芯片和元器件消耗大戶,其芯片供應商業績必定水漲船高;另一方面,以三星、金立、魅族為代表的品牌,銷量的大復下滑必定會使其供應商蒙受損失,尤其是那些將雞蛋放在一個籃子里,押注少數幾家客戶(三星、蘋果)的供應商,受到客戶銷量波動帶來的業績風險就更大。

據編者了解,iPhone正面臨銷量不佳的困境。國內外多家媒體都曾報道,蘋果已經通知供應商,決定將去年發布的旗艦級新機iPhone X產量大幅下砍,這主要是因為iPhone X去年圣誕購物旺季期間在歐洲、美國和中國等市場的銷量低于預期。

過度依賴大客戶,是很多供應商遭受智能手機銷量下滑牽連的主要原因,三星、藍思科技、長盈精密、歌爾聲學等均是典型的代表。

三星日前表示,盡管存儲芯片在服務器上的需求始終很強勁,但業績依然會受到智能手機增長放緩的影響。因為三星不僅是智能手機生產商,更是手機元器件供應商,比如OLED手機屏幕以及被動元器件。三星警告稱,至少在6月當季,其顯示器業務(客戶包括蘋果)將會舉步維艱。

盡管三星Q1營收和凈利潤同比增長可觀,但這些業績并非來源于智能手機,而是得益于對其存儲芯片的強勁需求。受到自身手機終端需求下滑以及大客戶蘋果增長受限的影響,三星OLED屏幕銷售業績“受牽連”并不樂觀,而被動元器件未受波及是因為恰逢十年一遇的缺貨潮而幸免于難。

除了三星,國內一家手機屏幕供應商同樣業績慘淡,它就是藍思科技。4月初,藍思科技公布Q1業績預告稱,公司凈利同比下降50%-60%,股價低開低走,創下近一年新低。回顧過去一年,藍思科技最高市值超千億,如今5個月的時間,股價遭腰斬。

藍思科技的主營業務是電子產品防護面板及蓋板生產,公開資料顯示,藍思科技的大客戶有蘋果、三星和華為等手機廠商。客戶過于集中,是致其Q1業績下滑的直接原因,特別是過于依賴蘋果公司,曾被外界調侃稱是吃“蘋果”長大的。

根據藍思科技年報,2015年與2016年,公司對前五大客戶的銷售金額占年度銷售總額的比例分別為84.11%和77.81%,其中2016年第一大客戶的銷售額達到57.1億元,占到年度銷售總額的37.48%。而根據國信證券的研報,2012年到2016年,藍思科技的第一大客戶均是蘋果。

不過藍思科技發言人對此表示,業績受到影響并非來自蘋果銷量下滑,而是受到自身產品良率的影響,加上傳統Q1和Q2是常規淡季,相信隨著產品良率提升以及訂單進入Q3和Q3,狀況就會好轉。但在編者看來,盡管有產品良率的影響,但蘋果iPhoneX銷量疲弱已是不爭的事實,將業績下滑的主要原因轉移到產品良率,是不會太讓業界信服的。

此外,受蘋果銷量下滑影響較明顯的還有長盈精密、歌爾股份等。長盈精密預計,受國產手機低迷因素影響,2018年1月至3月歸屬于上市公司股東的凈利潤盈利約零萬元-5011.74萬元,同比下滑75%至100%。iPhone概念股中的歌爾股份也發布了Q1業績預告,預計Q1歸屬于上市公司股東的凈利潤區間為1.79億元至2.39億元,同比下滑20%至40%。

長盈精密業績遭受重創,除了客戶集中化之外,在技術演進方向(去“金屬化”)上的“押寶”失誤是主要原因。2017年底,隨著iPhone、華為等一批廠商開始在手機后蓋上大規模采用3D玻璃,復合材料、3D玻璃、陶瓷等新興材料漸漸成為手機后蓋的主要材質。而以“金屬”后蓋見長的長盈精密未能及時調整業務方向,在新材料的研發上也是一波三折。因此,有人預計,長盈精密在未來手機后蓋市場上可能面臨出局的風險。

無論如何,從手機供應鏈來看,優秀終端的首選將會是優秀的供應商,換句話說,也只有優秀的供應商才有能力保持高度旺盛的技術創新活力,在產品高端化的趨勢中滿足優秀終端對高端消費電子零部件的需求。

由此可推論出,在國產品牌集中化加劇的過程中,上游優質供應商的銷售業績仍將保值旺盛的生命力,“備胎”供應商的優勢日漸削弱,仰賴海外“以量取勝”的中低端市場,但從長遠發展趨勢來看,品牌集中化不僅僅在國內發生,而是會蔓延至全球市場,二三線芯片、元器件供應商的轉型之路需要早做打算。

而作為頂級芯片供應商,也應該全面撒網,切忌“將雞蛋放在一個籃子里”。從蘋果全球供應商來看,芯片供應商代表全球頂尖的制程工藝,零組件供應商代表全球頂尖的精密制造,組裝廠商代表全球頂尖的裝配技術,幾乎每個環節的供應商都是該細分領域的領導者。從表面來看,能打入蘋果供應鏈等于拿到了“金飯碗”。

可實際上,電子市場變化萬千,沒有誰能保證百年長青。之前,***觸摸屏廠商TPK因被蘋果拋棄一夜之間倒閉,這樣的“前車之鑒”有很多。三星對Q2自家屏幕的銷量(蘋果是主要客戶)表示憂心看來也不無道理。

當然,Q1并非所有手機產業鏈公司都悲觀,以信維通信和大族激光為代表的企業則實現了逆勢增長。信維通信曾預計Q1凈利潤增長41.36%至55.49%;大族激光也曾預計Q1凈利潤同比增長120%至150%。大族激光主要為手機廠商提供精密焊接業務,押注華為和OPPO是其業績亮眼的主要原因。而信維通信之所以業績逆勢增長,也是因為押對了華為和小米這兩大炙手可熱的“明星”企業,信維通信主營移動終端天線、3G終端天線、模組天線、3D精密成型天線、高性能天線連接器的生產與經營。

華為、小米和OPPO幾大主力客戶的業績上揚,帶動了那些將業務重心押注于這幾大品牌廠商的業績上揚,但編者仍然認為,企業發展要“長青”依然不能短視,必須把握兩大方向,一是時刻掌握技術創新風行標,及早布局,以備新技術趨勢到來之時不被淘汰出局;二是切忌客戶高度集中化,今天信維通信和大族激光押對了華為、小米和OPPO,明天可能風向就變了,一旦未把握住新技術方向,這些客戶也會無情地轉投他家,蘋果供應商不就是典型的例子嗎?

2

分銷商啟示

靜觀其變 待5G和AI爆發

元器件分銷商是連接半導體產業上下游的“橋梁”,同樣是感知市場供需的“風向標”。近些年,隨著智能手機發展增速放緩,利潤空間漸薄,部分半導體原廠將重心轉向了汽車、工業和物聯網領域,這也導致部分代理商將業務重心轉向利潤更高的市場。

作為全國電子產業一條街的華強北,對這個改變有明顯的感觸。多家華強北電子元器件貿易商曾經在山寨機“黃金十年”賺得盆滿缽滿,但如今幾乎完全失去了手機這塊市場,因為隨著山寨機退市與手機品牌集中化之后,手機品牌對元器件的采購也集中于少數幾家大型授權代理商,中小型貿易商被迫轉型至國內長尾市場。

由此可以看出,2018年Q1智能手機銷量的下滑,僅會對少數中大型授權代理商造成業績影響,不過據編者了解,這些大型授權代理商在業務上“全面開花”,早幾年已經在布局IOT、汽車以及工業市場,將所有業務押注于智能手機的代理商很少,因此不會受到大的波及。中小型貿易商因幾年前已經業務轉型至細分市場,同樣會較少受到影響。

反而,在2017年-2018年的缺貨潮的影響下,部分代理商獲益頗豐,特別是被動元器件、存儲、MOSFET、無線充電芯片、電源管理芯片等有大量存貨及拿貨渠道的分銷商大大受益。部分退出手機市場的貿易商,也因缺貨潮的爆發,在手機市場“蹭了一把熱點”,但依然只是短期的“投機主義”。不過很多授權代理商與貿易商均表示,5G和AI的正式商用會帶來智能手機發展新一輪熱潮,這些代理商已經為這波熱潮的到來做好了準備。

3

ODM啟示

爭搶優質客戶 “剩”者為王

品牌的集中化促使華為、小米等品牌手機訂單也開始向聞泰、華勤、龍旗等綜合實力更強的ODM廠商聚攏,而中小型ODM廠商會隨著二三線客戶(如聯想、金立、魅族)的銷量銳減而面臨威脅。

因ODM廠商業務主要集中于海外,特別是東南亞、南亞、中東以及非常市場。因此,手機品牌在全球的銷量業績直接跟ODM廠商的業績掛鉤。就拿印度市場來說,目前,中國手機品牌在印度的銷量占比已超過50%,在銷量排名的Top 5品牌中,中國品牌占有四席,小米以31%的份額已經遠超三星,成為印度手機市場第一品牌。

對于ODM公司而言,爭取華為、小米、聯想和魅族委外項目訂單將是ODM公司智能機出貨和利潤的保障,由于單項目出貨量大且對于ODM公司門檻要求高,目前只有聞泰、華勤、與德和龍旗等少數公司可以參與,針對大客戶項目的競爭將會進一步加速ODM行業的洗牌。對于中小型ODM公司而言,由于出貨量沒有保障且利潤偏低,則必須尋求差異化競爭,市場空間在縮小,未來將有很多ODM公司不得不退出競爭。

具體而言,華為根據產品定位以及研發平臺確定委外策略,目前高端智能機項目以及海思麒麟平臺手機全部自研,中低端機型采用MTK和高通平臺項目大部分采用外包,聞泰、華勤和中諾/OnTim是其主要的合作伙伴。小米ODM也集中于聞泰和龍旗兩家。小米手機分為高端米系列以及千元機紅米系列,目前紅米系列主要委外ODM供應商研發設計,通過第3方EMS公司完成組裝出貨。

魅族的產品策略與小米類似,高端魅族系列自研,中低端魅藍系列主要委外ODM研發設計,聞泰、與德和華勤是其主要的ODM供應商。聯想2017年調整了產品策略,品牌以Moto為主,采取自研,中低端Moto G/C系列開始委外ODM研發設計,聞泰、華勤、龍旗是其主要的ODM合作伙伴。因聯想幾乎90%的銷量來自海外市場,其對ODM的依賴則比其他廠商更為強烈。

4

小結

1.盡管整體手機銷量放緩,但華為、小米等品牌銷量仍在增加,品牌集中化程度越來越高,因此以快速增長的手機品牌為主要客戶的供應商會因此受益,而以銷量下滑嚴重的品牌為主要客戶的供應商業績必定受到牽連。

按照目前的發展趨勢,華為、小米的優勢會更加集中,其次是OV、蘋果和三星,其它品牌的市場份額會被逐漸蠶食。因此,作為供應商,如果將自己的產品順利打入增長迅猛的品牌中去,并保有較大的占比,方為正道。當然,企業要想長遠發展,還需全面布局,切忌客戶過于集中,且長期保持技術創新能力,把握市場先機。

2.長遠來看,智能手機銷量大幅度下滑只是暫時的,有行業人士預測市場會在Q2逐漸回暖,并實現16.6%的環比增長和13%的同比增長。當然,在編者看來,中國智能機市場已經很飽和,上游供應商打破現有格局的可能性很小了,而手機廠商加大對外出口力度的趨勢依然強烈。可見,二三線供應商在此方向上還有很多機會。

-

智能手機

+關注

關注

66文章

18618瀏覽量

183703 -

三星電子

+關注

關注

34文章

15887瀏覽量

182315 -

蘋果

+關注

關注

61文章

24544瀏覽量

203792

原文標題:智能手機Q1出貨慘淡,上游元器件業績“腰斬”的背后

文章出處:【微信號:xinpianlaosiji,微信公眾號:芯世相】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

三星電子Q1營業利潤小幅增長 但人工智能芯片同比下降達到42%

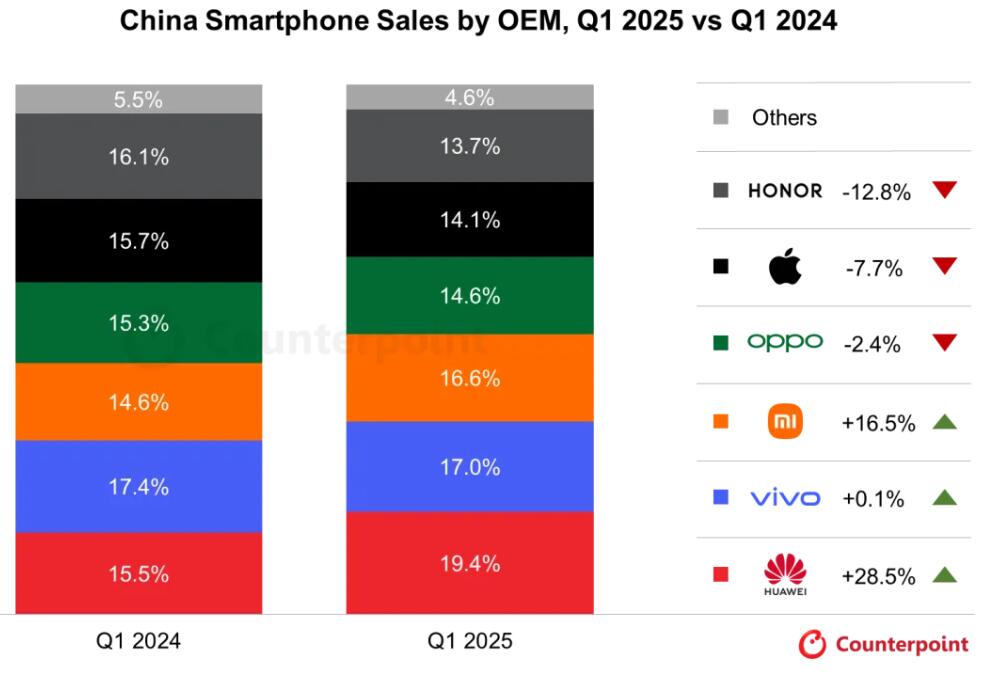

手機AI大模型成焦點,華為領跑Q1中國智能手機市場

智能手機Q1銷量慘淡 爭搶優質客戶“剩”者為王

智能手機Q1銷量慘淡 爭搶優質客戶“剩”者為王

評論