4.線束市場(chǎng)競(jìng)爭格局

4.1.線束行業(yè)競(jìng)爭格局

目前,全球車用線束市場(chǎng)主要被日韓、歐美等企業(yè)主導(dǎo),但是中國的汽 車市場(chǎng)快速發(fā)展,增加了對(duì)于本土零部件采購率,疊加國際汽車廠商的降本 需求,具有價(jià)格優(yōu)勢(shì)的部分中國車用線束企業(yè)開始搶占市場(chǎng)份額。

4.2.線束行業(yè)發(fā)展趨勢(shì)——本土化采購成本優(yōu)勢(shì)推動(dòng) 國產(chǎn)替代

隨著同步開發(fā)和自主研發(fā)的能力的提升,加之成本優(yōu)勢(shì)和本地化服務(wù)優(yōu) 勢(shì),本土汽車零部件供應(yīng)商在部分汽車零部件領(lǐng)域開始進(jìn)口替代,我國汽車 零部件行業(yè)正處于逐步實(shí)現(xiàn)國產(chǎn)替代的趨勢(shì)之中。

4.2.1.1.自主品牌崛起帶動(dòng)本土零部件配套體系向平行模式和塔式 模式轉(zhuǎn)變

近幾年,隨著國內(nèi)汽車市場(chǎng)快速發(fā)展,吉利、奇瑞、長城、比亞迪等優(yōu) 秀國產(chǎn)品牌正逐漸崛起。中國汽車工業(yè)協(xié)會(huì)統(tǒng)計(jì)顯示,2022 年 1-5 月中國自 主品牌乘用車共銷售 998 萬輛,占乘用車銷售總量的 49.6%,自主汽車品牌本 土零部件采購率較高,其市場(chǎng)份額的穩(wěn)步提高必將為本土零部件企業(yè)的發(fā)展 帶來機(jī)遇。汽車整車廠和零部件供應(yīng)商在汽車工業(yè)的發(fā)展過程中建立了科學(xué)的專業(yè) 分工與協(xié)作體系,主要的合作模式包括以歐美系汽車企業(yè)為代表的平行配套 模式、以日韓系汽車企業(yè)為代表的塔式發(fā)展模式以及以中國部分大型國有整 車企業(yè)為代表的縱向一體化模式。平行配套模式下汽車零部件企業(yè)和整車企 業(yè)均面向社會(huì),實(shí)現(xiàn)全球采購市場(chǎng)化運(yùn)作;塔式發(fā)展模式是以汽車整車廠商 為核心,以零部件供應(yīng)商為支撐的金字塔形多層級(jí)配套供應(yīng)體系,該模式下 汽車零部件企業(yè)和整車企業(yè)有著更緊密合作關(guān)系;縱向一體化模式即整車企 業(yè)既生產(chǎn)整車又生產(chǎn)一定數(shù)量的汽車零部件。我國自主品牌以縱向一體化模式為主,隨著全球汽車工業(yè)朝著生產(chǎn)精益 化、非核心業(yè)務(wù)外部化、產(chǎn)業(yè)鏈配置全球化以及管理精簡化的方向不斷演進(jìn), 國內(nèi)整車廠也逐漸向平行模式和塔式模式轉(zhuǎn)變。

4.2.1.2.整車廠成本控制→本土化采購趨勢(shì)加強(qiáng)

目前,整車廠對(duì)成本控制的需求日益提高,國產(chǎn)汽車零部件價(jià)格優(yōu)勢(shì)凸 顯,整車廠尋求內(nèi)資零部件配套的趨勢(shì)已經(jīng)形成。自 2015 年以來我國乘用車 市場(chǎng)競(jìng)爭激烈,價(jià)格波動(dòng)顯著。下游整車廠商為應(yīng)對(duì)市場(chǎng)競(jìng)爭壓力,壓縮整 車產(chǎn)品成本日漸重要。憑借相對(duì)較低勞動(dòng)力成本優(yōu)勢(shì)及成本管理優(yōu)勢(shì),國內(nèi) 汽車零部件廠商有望把握這一機(jī)遇進(jìn)入此前被國際廠商所壟斷的細(xì)分領(lǐng)域, 擴(kuò)大市場(chǎng)份額。

伴隨汽車工業(yè)的蓬勃發(fā)展,我國汽車零部件產(chǎn)業(yè)規(guī)模與生產(chǎn)研發(fā)能力持 續(xù)提升,國際零部件巨頭的“本土化”戰(zhàn)略推進(jìn)了我國汽車零部件的產(chǎn)品功 能優(yōu)化、產(chǎn)業(yè)鏈升級(jí)和先進(jìn)生產(chǎn)制造體系建設(shè)。此外,我國本土零部件企業(yè) 通過自主創(chuàng)新和技術(shù)消化吸收,關(guān)鍵零部件技術(shù)攻關(guān)能力大幅提高,全球綜 合競(jìng)爭力不斷提升。

4.3.海外主要線束廠商分析

4.3.1.安波福

安波福是最早進(jìn)入新能源汽車市場(chǎng)的高壓線束與導(dǎo)線制造商之一。憑借 在產(chǎn)品設(shè)計(jì)、測(cè)試驗(yàn)證與自動(dòng)化制造方面的獨(dú)特優(yōu)勢(shì),安波福的高壓線束類 產(chǎn)品能滿足客戶多設(shè)計(jì)標(biāo)準(zhǔn)與高質(zhì)量要求。在中國,安波福創(chuàng)新性地使用鋁母排,配合多家不同高壓設(shè)計(jì)理念的主機(jī)廠設(shè)計(jì)并優(yōu)化線束分類以及走向, 結(jié)合自動(dòng)化的生產(chǎn)工藝,為混合電動(dòng)汽車、插電式混合電動(dòng)汽車及純電動(dòng)汽 車配套線束和導(dǎo)線。

安波福可為整車客戶提供完整的架構(gòu)支持:從概念、原型設(shè)計(jì)、到系統(tǒng) 制造及裝配。可以根據(jù)客戶的功能和物理要求,利用安波福的基礎(chǔ)研究、工 程知識(shí)和系統(tǒng)工具來開發(fā)具有創(chuàng)新性且符合成本效益的解決方案,并憑借高 效整合的系統(tǒng)流程和知識(shí)工具,優(yōu)化線束的開發(fā)過程。

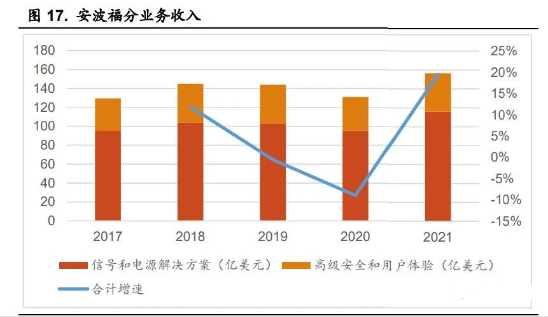

安波福現(xiàn)有高級(jí)安全與用戶體驗(yàn)和信號(hào)與電源解決方案兩大核心業(yè)務(wù)部 門:高級(jí)安全與用戶體驗(yàn)部門的主要業(yè)務(wù)包括:主動(dòng)安全系統(tǒng)(ADAS)、信 息娛樂與用戶體驗(yàn)、移動(dòng)出行與服務(wù)、網(wǎng)絡(luò)連接與安全等內(nèi)容,核心產(chǎn)品為 智能駕駛傳感器、智能駕駛系統(tǒng)及平臺(tái)、智能汽車內(nèi)部感知系統(tǒng)、汽車電子 控制單元以及域控制器。

信號(hào)與電源解決方案部門的主要業(yè)務(wù)包括:提供車輛電氣架構(gòu)完整設(shè)計(jì)、 制造和組裝,包括工程組件產(chǎn)品、連接器、接線組件、線束電纜管理、電氣 中心、混合高壓安全配電系統(tǒng)以及汽車上的信號(hào)分配和計(jì)算網(wǎng)絡(luò)等。

安波福是一家致力于零部件制造的百年企業(yè),生產(chǎn)經(jīng)營范圍遍布全球, 是全球最大的汽車零配件制造商之一,其客戶包括了世界前 25 家汽車 OEM 廠商中的 23 家。安波福作為老牌汽車零部件一級(jí)供應(yīng)商,客戶體系成熟,粘 性高,前十大優(yōu)質(zhì)客戶鮮有更換(包括通用、大眾、菲亞特、福特、上汽通 用、吉利等)。2018 年以來,公司前十大客戶營收占比總計(jì)維持在 55%-60%, 前五大客戶營收占比總計(jì)維持在 40%左右。

安波福在中國市場(chǎng)已完成了廣泛布局,公司在中國設(shè)立了 13 個(gè)線束系統(tǒng) 生產(chǎn)基地和 1 個(gè)技術(shù)中心,擁有包括新技術(shù)開發(fā)、產(chǎn)品工程設(shè)計(jì)、測(cè)試和驗(yàn) 證等全面的工程能力,為客戶提供全面的本地化服務(wù)。同時(shí),安波福正在進(jìn) 行下一代智能、可靠的汽車布線和導(dǎo)線開發(fā),通過小型化和自動(dòng)化創(chuàng)新,以 應(yīng)對(duì)汽車的智能化、電氣化、自動(dòng)化和輕量化的發(fā)展趨勢(shì)。

4.3.2.萊尼

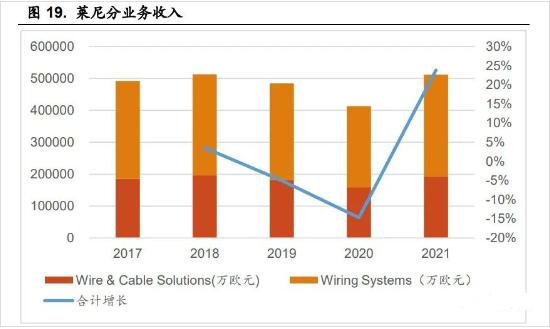

萊尼作為資深線束廠商,致力于為汽車工業(yè)開發(fā)并提供汽車線束系統(tǒng)解 決方案的全球合作伙伴。在全球 30 個(gè)國家擁有超過 60,000 名雇員,2021 年 銷售總額達(dá) 51.19 億歐元。除了線束的生產(chǎn)以外,萊尼線束系統(tǒng)一貫重視線 束系統(tǒng)及相關(guān)電子部件整體解決方案的開發(fā)研究。萊尼線束系統(tǒng)通過不斷創(chuàng) 新,以在汽車工業(yè)中樹立了良好的聲譽(yù)。

萊尼現(xiàn)有汽車標(biāo)準(zhǔn)電纜(Wiring Systems)和汽車專用電纜(Wire&Cable Solutions)兩大核心業(yè)務(wù)部門:標(biāo)準(zhǔn)電纜業(yè)務(wù)部門的核心競(jìng)爭力包括:汽車標(biāo)準(zhǔn)電纜業(yè)務(wù)部門是全球市 場(chǎng)的領(lǐng)導(dǎo)者之一;提供全面的產(chǎn)品系列;獲得 OEM 和一級(jí)客戶的各種認(rèn)證;符合國際標(biāo)準(zhǔn)的電纜,如 ISO(歐洲),JASO(日本)和 SAE(美國),并基 于所有主要國際汽車制造商的規(guī)格,是其產(chǎn)品組合的一部分,也是全球標(biāo)準(zhǔn) 化產(chǎn)品的最高質(zhì)量。汽車特種電纜業(yè)務(wù)部門核心競(jìng)爭力包括:在早期階段識(shí)別最新技術(shù),提 供定制解決方案;萊尼與汽車制造商、一級(jí)供應(yīng)商以及連接器制造商保持著 密切的聯(lián)系,并與國際組織的專家合作,擁有最先進(jìn)的生產(chǎn)流程,并開發(fā)定 制的解決方案,包括高溫應(yīng)用的絕緣材料。

4.4.國內(nèi)主要線束廠商

中國本土車用線束廠商數(shù)量多,規(guī)模小,競(jìng)爭格局較分散,但隨著中國 汽車行業(yè)的發(fā)展以及國內(nèi)自主品牌車企的崛起,疊加國際汽車制造商要求汽 車零部件降低成本的需求,將迎來新的發(fā)展機(jī)遇。

4.4.1.滬光股份

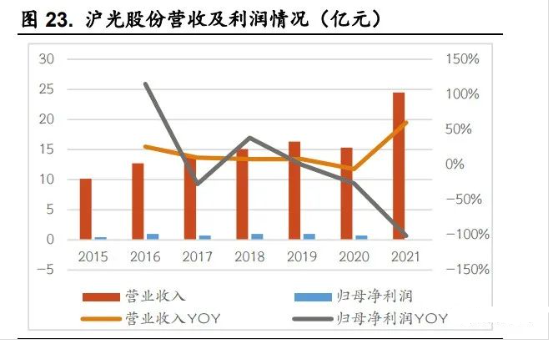

公司是國內(nèi)優(yōu)質(zhì)線束廠商,擁有完整的產(chǎn)品體系,公司主要從事汽車線 束的研發(fā)、制造及銷售,主要產(chǎn)品包括成套線束、發(fā)動(dòng)機(jī)線束及其他線束,產(chǎn)品涵蓋整車客戶定制化線束、新能源汽車高壓線束、儀表板線束、發(fā)動(dòng)機(jī) 線束、車身線束、門線束、頂棚線束及尾部線束等。

公司的線束產(chǎn)品主要應(yīng)用在整車制造領(lǐng)域,下游客戶主要為汽車整車制 造商。公司在新能源汽車業(yè)務(wù)領(lǐng)域逐步取得行業(yè)領(lǐng)先優(yōu)勢(shì)。公司是上汽大眾 眾多供應(yīng)商中優(yōu)質(zhì)的線束配套方,多年獲得上汽大眾年度優(yōu)秀供應(yīng)商稱號(hào), 公司新能源業(yè)務(wù)已經(jīng)得到國際高端汽車整車廠商的廣泛認(rèn)可,在業(yè)內(nèi)擁有較 高知名度。公司 2021 全年?duì)I業(yè)收入為 24.48 億元,同比增長 60%,其中線束業(yè)務(wù)收 入 23.10 億元,占比 94.37%,同比增速 61.82%。2021 年全年?duì)I業(yè)收入業(yè)績?cè)?長明顯,遠(yuǎn)高于 2021 年全年汽車產(chǎn)量 4.8%的同比增速,可見電動(dòng)化趨勢(shì)、智 能化趨勢(shì)對(duì)公司收入增長拉動(dòng)效果明顯。公司已向眾多海外優(yōu)質(zhì)客戶提供線束配套服務(wù)。公司現(xiàn)有主要客戶和產(chǎn) 品有:上汽集團(tuán)(上汽乘用車、上汽大眾、上汽通用等)、一汽集團(tuán)(一汽大 眾、奧迪等)、德國大眾、戴姆勒奔馳、奇瑞、江淮、寶沃汽車集團(tuán)等汽車公 司配套的高低壓線束總成。

公司不斷在將進(jìn)一步推進(jìn)在新能源汽車線束產(chǎn)品領(lǐng)域的戰(zhàn)略部署,繼續(xù) 加強(qiáng)新能源汽車線束產(chǎn)品的研發(fā)和生產(chǎn),公司擁有高低壓線束總成研發(fā)能力, 將智能化融入到產(chǎn)品設(shè)計(jì)開發(fā)和過程開發(fā)中,兩化融合得到了有效實(shí)現(xiàn),投 入了全球先進(jìn)的大數(shù)據(jù)管理系統(tǒng)、產(chǎn)品生命周期管理系統(tǒng)、智能輔助設(shè)計(jì)系 統(tǒng)等。同時(shí),公司擁有多臺(tái)國外進(jìn)口先進(jìn)生產(chǎn)設(shè)備,包括瑞士 Komax355S、 433、488S 等全自動(dòng)開線壓接機(jī),德國 Schunk 超聲波焊接機(jī)等,目前已形成 年產(chǎn) 200 萬套發(fā)動(dòng)機(jī)線束、150 萬套整車線束及 70 萬套 ABS 線束的能力。

4.4.2.立訊精密

立訊精密在汽車行業(yè)深耕多年,擁有完整的整車線束、特種線束的設(shè)計(jì) 能力和制造能力,各業(yè)務(wù)相互協(xié)同能力強(qiáng)。公司主要客戶包括:日產(chǎn)、長城、 眾泰、蔚來、BMW、Benz 等整車廠以及博世、大陸等零部件廠商。

公司在汽車業(yè)務(wù)部分的主要產(chǎn)品是汽車互聯(lián)產(chǎn)品及精密組件,其中主要 是線束連接器。受制于汽車行業(yè)特性,認(rèn)證時(shí)間較長,汽車電子業(yè)務(wù)初期營 收較低,但后期深度積累迅速。初期主要服務(wù)于國內(nèi)客戶,當(dāng)前主要鎖定大 客戶,目前已獲得 GlobalTier1 所有客戶認(rèn)證。隨著智能電動(dòng)車的發(fā)展,公司 針對(duì)汽車板塊進(jìn)行了長期性規(guī)劃,產(chǎn)品布局為線束,連接系統(tǒng),新能源,智 能網(wǎng)聯(lián),智能駕艙以及智能制造等。

公司 2021 年汽車業(yè)務(wù)板塊實(shí)現(xiàn)營收 41.43 億元,同比增長 45.66%,但在 公司整體的業(yè)務(wù)收入占比較低,僅有 2.69%。整體來看,我們認(rèn)為公司的線束 相關(guān)業(yè)務(wù)在后續(xù)能夠進(jìn)一步享受市場(chǎng)增長和國產(chǎn)替代紅利,但由于占比太低, 對(duì)于公司整體業(yè)績的彈性可能相對(duì)較小。

4.4.3.卡倍億

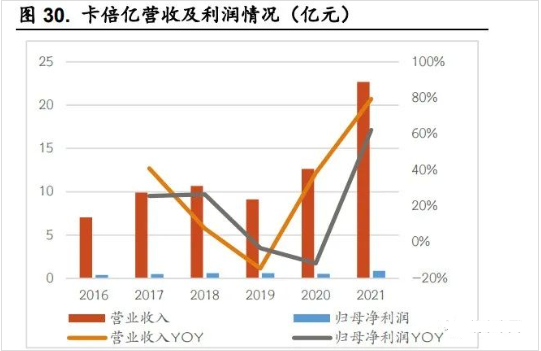

公司主營業(yè)務(wù)為汽車線纜的研發(fā)、生產(chǎn)和銷售。公司作為汽車供應(yīng)鏈中 的二級(jí)供應(yīng)商,在取得汽車整車廠商的產(chǎn)品認(rèn)證后,為一級(jí)供應(yīng)商——汽車 線束廠商提供汽車線纜配套服務(wù)。公司主要產(chǎn)品為常規(guī)線纜、鋁線纜、對(duì)絞線纜、屏蔽線纜、新能源線纜、 多芯護(hù)套線纜等多種汽車線纜產(chǎn)品,汽車線纜收入占比超過 95%。根據(jù)汽車 整車廠商的設(shè)計(jì)要求,公司生產(chǎn)的產(chǎn)品須符合國際標(biāo)準(zhǔn)、德國標(biāo)準(zhǔn)、日本標(biāo) 準(zhǔn)、美國標(biāo)準(zhǔn)、中國標(biāo)準(zhǔn)等專業(yè)汽車線纜標(biāo)準(zhǔn),并須滿足部分客戶的特殊技 術(shù)要求。

公司作為汽車供應(yīng)鏈的二級(jí)供應(yīng)商,我們長期供貨和服務(wù)的線束客戶有 矢崎、安波福、住友、李爾、德科斯米爾、古河等世界汽車線束十強(qiáng)中的六 強(qiáng),目前產(chǎn)品被廣泛使用于大眾、寶馬、奔馳、通用、福特、沃爾沃、豐田、 日產(chǎn)、本田、榮威、吉利、特斯拉等知名品牌汽車上,成為同時(shí)應(yīng)用于歐、 美、日和國內(nèi)高端品牌的汽車線纜頂尖供應(yīng)商。

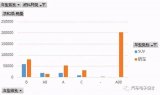

公司發(fā)布 2022Q1 季報(bào),實(shí)現(xiàn)營收 6.1 億元,同比+40.2%,環(huán)比-11.0%;歸母凈利潤 2789.4 萬元,同比+131.8%,環(huán)比+95.0%;扣非歸母凈利潤 2437.6 萬元,同比+111.0%,環(huán)比+128.2%。2021 年全年和 2022 年一季度的營收及 凈利潤均實(shí)現(xiàn)高增長,好于市場(chǎng)預(yù)期,主要由全球疫情反復(fù)、俄烏危機(jī)導(dǎo)致 海外供應(yīng)商供給受限,國產(chǎn)替代加速所致。

4.4.4.永鼎股份

公司在汽車線束業(yè)務(wù)耕耘多年,與大型車企和供應(yīng)商緊密合作,新能源 高價(jià)值量產(chǎn)品重點(diǎn)突破。公司通過全資子公司上海金亭線束以及聯(lián)營公司蘇 州波特尼布局汽車線束業(yè)務(wù),與通用、大眾、沃爾沃等整車廠以及康明斯、 延峰安道拓、佛吉亞等大型供應(yīng)商密切合作。公司重點(diǎn)突破華為、華人運(yùn)通、 造車新勢(shì)力等新能源車客戶,新能源線束價(jià)值量顯著提升,短期疫情等影響 快速消除,公司汽車線束業(yè)務(wù)有望邁入增長快車道。報(bào)告期內(nèi),公司在芯片短缺和疫情散發(fā)的雙重交叉挑戰(zhàn)下,線束業(yè)務(wù)穩(wěn) 中有進(jìn),實(shí)現(xiàn)了扭虧為盈。汽車線束訂單同比增加、部分新項(xiàng)目開始量產(chǎn), 使?fàn)I業(yè)收入超 12.81 億元,占公司總營收的 32.78%,業(yè)務(wù)收入較上年同比增 長 14.31%。

公司于 2020 年新引進(jìn)的高壓自動(dòng)化產(chǎn)線,應(yīng)用高壓 MES 系統(tǒng),規(guī)劃 AGV 和 RFID 技術(shù)等,目前都已經(jīng)進(jìn)入量產(chǎn)狀態(tài),運(yùn)行狀態(tài)良好,極大提升了公 司在新能源汽車高壓線束方面的自動(dòng)化生產(chǎn)制造能力。2021 年,公司在上年度新能源客戶基礎(chǔ)上與更多新能源新興汽車品牌接 觸和展開合作。公司于報(bào)告期內(nèi)先后通過了蔚來汽車、智己汽車、滴滴汽車、 嵐圖汽車等客戶的體系認(rèn)可,并爭取到了上述客戶部分新項(xiàng)目開發(fā)的業(yè)務(wù), 成為其供應(yīng)鏈中的重要成員。2021 年,共有來自上汽大眾、華為、華人運(yùn)通、滴滴、康明斯等客戶的 18 個(gè)新項(xiàng)目在金亭線束定點(diǎn),包括上汽大眾整車線束項(xiàng)目和新一代發(fā)動(dòng)機(jī)線束項(xiàng)目,華人運(yùn)通電動(dòng)車高壓整車線束項(xiàng)目,美國康明斯新車型線束項(xiàng)目, 上汽通用電動(dòng)車座椅線束以及滴滴汽車產(chǎn)品的部分線束,為公司今后的可持 續(xù)發(fā)展打下良好的基礎(chǔ)。

4.4.5.得潤電子

公司汽車領(lǐng)域主要包括汽車線束與車載小三電兩條產(chǎn)品線,其中汽車線 束主要包括柳州雙飛和科世得潤。柳州雙飛規(guī)模效應(yīng)顯著,2021 年實(shí)現(xiàn)營業(yè) 收入 22.6 億元,主要大客戶為上汽集團(tuán),同時(shí)積極拓展比亞迪、吉利等國內(nèi) 頭部自主品牌。科世得潤定位高端,由公司與全球線束頭部品牌科世集團(tuán)合 資建廠,主要客戶包括一汽大眾、奔馳、奧迪車型、沃爾沃等,新能源高壓 線束配套大眾 MEB 電動(dòng)平臺(tái),ID.4、ID.6 已量產(chǎn)。公司小三電產(chǎn)品線主要由 美達(dá)電氣承擔(dān),品類包括大功率 OBC、DC/DC、PDU 等,二合一、三合一 集成化產(chǎn)品,主要客戶包括寶馬、PSA、保時(shí)捷等歐洲高端客戶,同時(shí)在國內(nèi) 已拿到光束汽車(長城汽車與寶馬合資品牌)、國內(nèi)某自主品牌多個(gè)新能源定 點(diǎn)項(xiàng)目和某新勢(shì)力新能源汽車公司定點(diǎn)項(xiàng)目。整體來看,公司汽車線束及連接器業(yè)務(wù)收入占比大約 30%,僅次于消費(fèi) 電子業(yè)務(wù),近年來占比有提升趨勢(shì)。

5.總結(jié)

整體來看,2022-2025 年線束市場(chǎng)規(guī)模將隨著電動(dòng)化、智能化滲透率的 增加而增長。但其中低壓線束市場(chǎng)作為基本盤,在域架構(gòu)下線束用量減少, 因此在我們 3%的汽車銷量增速預(yù)期下,其規(guī)模基本保持穩(wěn)定;高壓線束和高 速線束是傳統(tǒng)低壓線束之外的增量市場(chǎng),分別受益于電動(dòng)化和智能化程度和 滲透率的提升,在較高單車價(jià)值量的情況增速較快,預(yù)計(jì)到 2025 年的市場(chǎng)規(guī) 模將分別達(dá)到 205 億元和 123 億元,年復(fù)合分別增長 11%和 13%。綜合考慮, 汽車線束市場(chǎng)建議主要關(guān)注增量市場(chǎng)的高壓線束和高速線束。

此外,就國內(nèi)市場(chǎng)而言,進(jìn)口替代的趨勢(shì)開始顯現(xiàn),因此在本身市場(chǎng)規(guī) 模不斷擴(kuò)大的情況下,國內(nèi)頭部廠商還將能夠享受到國產(chǎn)替代的紅利,由此 帶來更大的業(yè)績彈性。

審核編輯 :李倩

?

電子發(fā)燒友App

電子發(fā)燒友App

評(píng)論