在過去的幾年,半導體市場無疑經歷了巨大的波折。

從缺芯潮緩解轉向下游市場需求疲軟,芯片行業(yè)步入下行周期。無論是終端市場的低迷,還是各類技術無法突破瓶頸的現(xiàn)狀,以及供需關系的惡化,都掣肘了行業(yè)的進一步發(fā)展。

在半導體賽道的周期性“寒冬”之下,各家企業(yè)相繼采取措施,減產、縮減投資等逐漸成為行業(yè)廠商度過危機的主要方式之一。

在此背景下,碳化硅(SiC)市場的建廠擴產熱潮卻愈演愈烈。

碳化硅作為目前半導體行業(yè)的熱門投資領域之一,無數(shù)成名已久的IDM大廠,F(xiàn)abless新銳以及初創(chuàng)企業(yè)紛至沓來,試圖從碳化硅價值鏈的各方面切入這個前景看好的半導體細分領域。

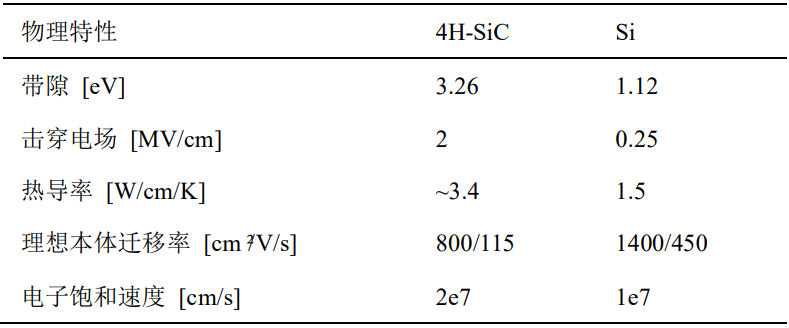

(ChinaIT.com訊)作為第三代半導體材料,碳化硅相較于硅材料,具有大禁帶寬度、高擊穿電場、高飽和電子漂移速度、高熱導率、高抗輻射等特點,適合制造高溫、高壓、高頻、大功率的器件。

當前從光伏到新能源汽車,碳化硅下游市場需求旺盛,特別是隨著電動汽車和新能源需求的持續(xù)增長,對SiC材料的需求呈現(xiàn)出井噴式增長的態(tài)勢。國產碳化硅正在從產業(yè)化向商業(yè)化加速邁進。

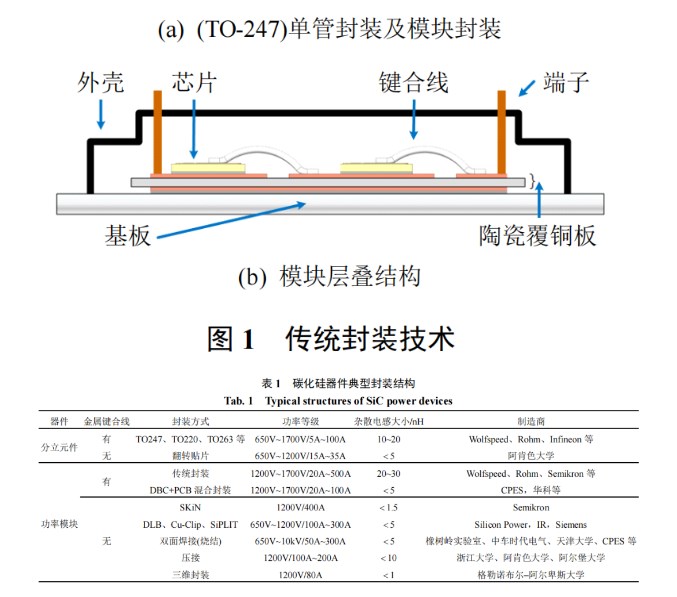

從產業(yè)鏈來看,SiC產業(yè)鏈條較長,涉及襯底、外延、器件設計、器件制造和封測等一系列環(huán)節(jié),各個環(huán)節(jié)的專業(yè)性要求較強,同時對技術和資本投入的要求也很高。

其中,碳化硅襯底和外延片的價值量占比超過一半,襯底成本最大,占比達47%;其次是外延成本占比為23%,成為決定碳化硅器件品質的關鍵。

襯底即通過沿特定的結晶方向將晶體切割、研磨、拋光,得到具有特定晶面和適當電學、光學和機械特性的潔凈單晶圓薄片,用于生長外延層,可分為半絕緣型及導電型。

SiC襯底市場高度集中,全球襯底前三名是Wolfspeed、Ⅱ-Ⅵ、Rohm。國外廠商在兩類襯底市場中均占有主要份額。從半絕緣型SiC襯底市場份額來看,Wolfspeed、II-VI和山東天岳三家公司平分秋色,各占據(jù)約30%的市場份額。從導電型SiC襯底的市場份額來看,Wolfspeed占據(jù)超60%的市場份額,在SiC單晶市場價格和質量標準上有極大話語權,天科合達和山東天岳占比僅為1.7%和0.5%。

外延環(huán)節(jié)主要是在碳化硅襯底上,經過外延工藝生長出的特定單晶薄膜,襯底晶片和外延薄膜合稱外延片。

在半絕緣型碳化硅襯底上生長氮化鎵外延層制得碳化硅基氮化鎵(GaN-on-SiC)外延片,可制成微波射頻器件,應用于5G通信等領域;在導電型碳化硅襯底上生長碳化硅外延層(SiC-on-SiC)制得碳化硅外延片,可制成功率器件,應用于電動汽車、新能源、儲能、軌道交通等領域。

SiC外延片屬于行業(yè)產業(yè)鏈中間環(huán)節(jié),其中,Wolfspeed、ShowaDenko呈現(xiàn)雙寡頭壟斷市場,合計約占SiC導電型外延片95%的市場份額。目前國內相關外延廠商東莞天域和廈門瀚天天成等均已實現(xiàn)產業(yè)化,可供應4-6英寸外延片。中電科13所、55所、希科半導體等也能供應外延片,整體產能仍有較大提升空間。

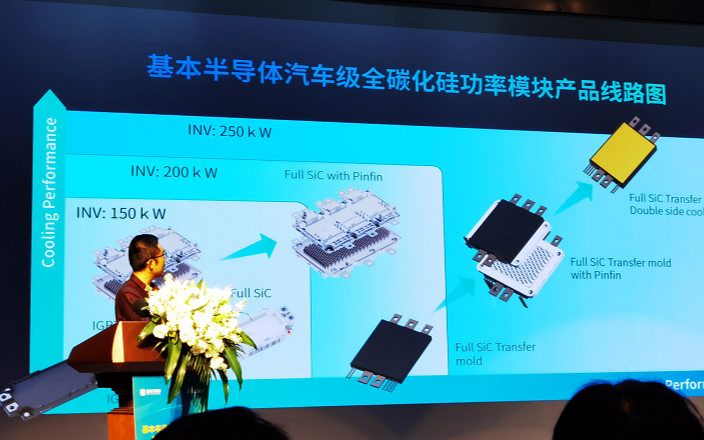

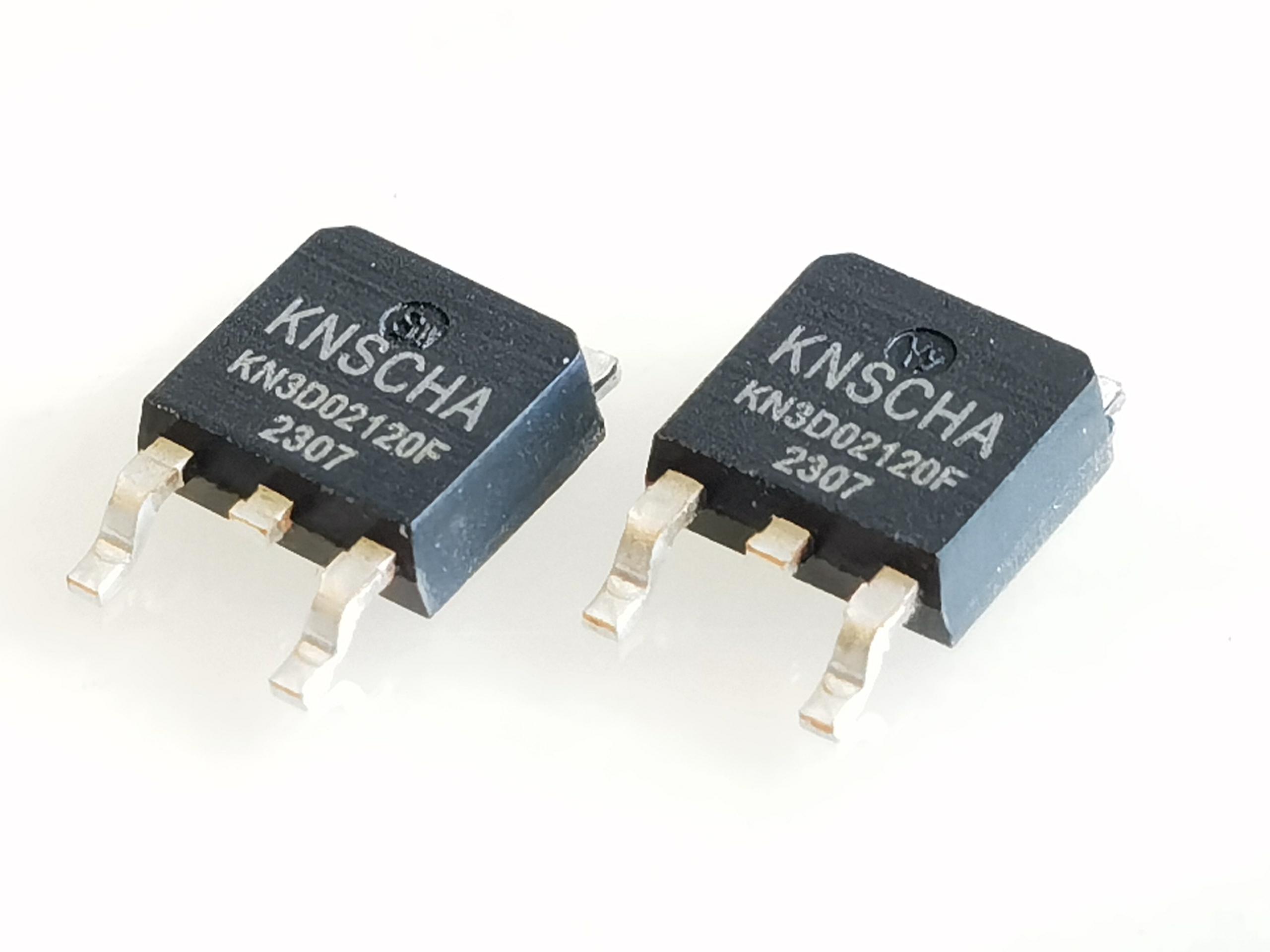

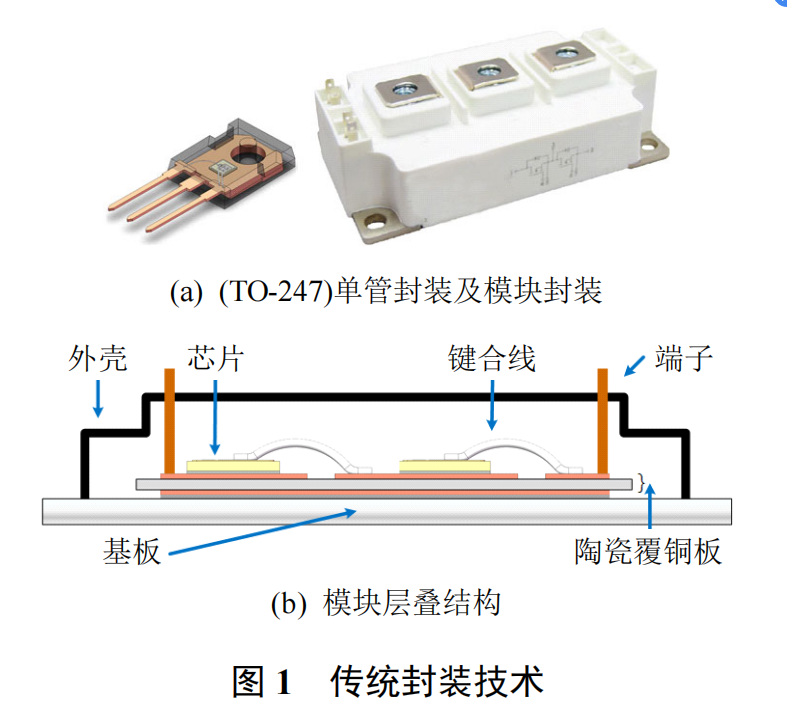

SiC器件環(huán)節(jié)主要負責芯片的制造,整體涉及的流程較長,以集合芯片設計、芯片制造、芯片封測等多個產業(yè)鏈環(huán)節(jié)于一體的IDM模式最為常見。

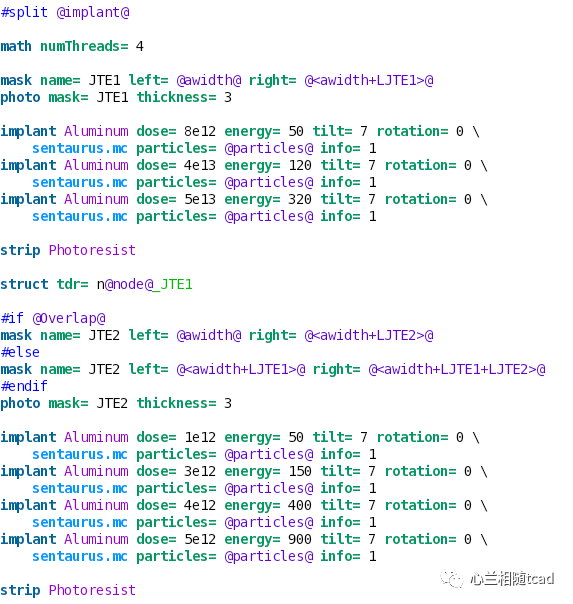

在器件制備方面,由于材料的特殊性,器件過程的加工和硅不同,采用了高溫工藝,包括高溫離子注入、高溫氧化以及高溫退火工藝。

在SiC器件市場,歐美廠商占據(jù)主要份額,90%以上份額被國外公司占據(jù)。根據(jù)Yole 2022年數(shù)據(jù),ST占據(jù)了全球37%的市場份額,成為市場的領導者;其次是英飛凌占據(jù)19%的份額,緊隨其后的是Wolfspeed,占據(jù)了16%的份額。后面依次是安森美、羅姆和三菱電機等,這些廠商共同占據(jù)了全球80%以上的SiC市場份額,與各大車企及Tier1廠商互動密切。

國內廠商在SiC功率器件領域入局相對較晚,相關企業(yè)華潤微、士蘭微、斯達半導、時代電氣、泰科天潤、安徽長飛先進、派恩杰、上海瞻芯、中電科55所及13所等正積極布局碳化硅器件。

當前國內廠商仍處于發(fā)展初期,與國際巨頭存在一定差距。目前SBD國內已經量產,但至少相差一代;OBC方面,國內通過車企測試的只有一兩家;MOSFET方面,目前ST、英飛凌、Rohm等600-1700V SiC MOS已實現(xiàn)量產并達成簽單出貨,而國內目前SiC MOS設計已基本完成,多家設計廠商正與晶圓廠流片階段,后期客戶驗證仍需部分時間,在電流密度、減薄工藝、可靠性都亟需提升,因此距離大規(guī)模商業(yè)化仍需要時間。

整體來看,目前碳化硅材料和功率器件主要由海外企業(yè)主導,國內企業(yè)仍處于發(fā)展初期,與國際巨頭存在一定差距,正在加速追趕。

據(jù)方正證券測算,預計2026年全球SiC襯底有效產能為330萬片,距同年629萬片的襯底需求量仍有較大差距。在業(yè)內形成穩(wěn)定且較高的良率規(guī)模化出貨前,整個行業(yè)都將持續(xù)陷于供不應求。

SiC晶圓方面,盡管今年全球經濟和其他半導體材料市場普遍出現(xiàn)放緩,但SiC晶圓將持續(xù)強勁增長。據(jù)TECHCET發(fā)布了最新的碳化硅晶圓材料報告預計,SiC晶圓市場將在2023年進一步增長,達到107.2萬片晶圓,同比增長約22%。2022-2027年的整體復合年增長率估計約為17%。

成本高,一直是碳化硅器件被吐槽的弊病。

因為碳化硅在生產環(huán)節(jié)存在單晶生產周期長、環(huán)境要求高、良率低等問題,碳化硅襯底的生產中的長晶環(huán)節(jié)需要在高溫、真空環(huán)境中進行,對溫場穩(wěn)定性要求高,并且其生長速度比硅材料有數(shù)量級的差異。因此,碳化硅襯底生產工藝難度大,良率不高。

這直接導致了碳化硅襯底價格高、產能低的問題。

近年來,在下游新能源汽車、光儲等需求的驅動下,國內涌現(xiàn)出一批碳化硅相應企業(yè),積極規(guī)劃碳化硅全產業(yè)鏈布局。

同時,資本市場已經開始采取長線策略。據(jù)不完全統(tǒng)計,2023年以來,國內碳化硅領域發(fā)生了22起融資案例,合計融資資金已超40億元。設備、襯底、外延、功率器件等,融資幾乎涵蓋了碳化硅全產業(yè)鏈。

無論是頭部企業(yè)還是初創(chuàng)公司,仍在享受著資本注入帶來的快速發(fā)展紅利。

長飛先進總裁陳重國指出,除了資本市場的支持外,相比行業(yè)巨頭,國內廠商擁有以下幾大優(yōu)勢:

首先是市場優(yōu)勢,目前碳化硅應用市場主要在新能源汽車以及光伏行業(yè),而這兩大行業(yè)的市場一半以上都在中國,這是我們相對海外行業(yè)巨頭的第一大優(yōu)勢。

第二是政策支持,我們國家對半導體行業(yè)的支持有目共睹。近年來,為了鼓勵國內半導體產業(yè)創(chuàng)新發(fā)展,打破國外壟斷,實現(xiàn)技術自主,國家多部門出臺了一系列支持和引導半導體行業(yè)發(fā)展的政策法規(guī),這對促進國內半導體廠商的發(fā)展也起到了非常大的推動作用。

第三是工程師優(yōu)勢,我國每年畢業(yè)的理工科工程師有幾百萬,這也是我們相比于歐美等國最大的人才優(yōu)勢,同時也是我們可以在短時間內快速發(fā)展壯大的原因。

此外,本土廠商還存在價格優(yōu)勢。伏友文表示,一方面,隨著國內相關產業(yè)鏈逐步成熟,市場規(guī)模不斷增大,產品良率不斷提高,本土廠商在原材料、人工、生產管理上可以控制的更低;另一方面,國產SiC產品可以避免進口產品較高的運輸、關稅和匯率成本。

在諸多優(yōu)勢加持下,國產碳化硅產業(yè)發(fā)展正在加速。

據(jù)不完全統(tǒng)計,國內“已有+在建”碳化硅產線超過100條,雖然市場需求在增長,但同時競爭也在日漸激烈。

對于行業(yè)現(xiàn)狀,有觀點稱,碳化硅國產化發(fā)展存在兩大謎題:一方面,如果項目布局規(guī)模和投資量過大,包袱重,運營成本高,可能會導致失血過快,現(xiàn)金流斷裂;另一方面,如果項目布局規(guī)模不夠,導致規(guī)模效應不足,單位成本居高,市場競爭力不夠,客戶認可度不高;從而重復投資耗時耗錢,吸引不到新投資,最終被淘汰出局。

對此,陳重國認為,當規(guī)模不夠時,市場競爭力不強是必然的。小規(guī)模廠商不僅成本下不去,無法與大規(guī)模廠商競爭,同時也無法滿足用戶的產能需求,更難吸引資本市場的注意。未來隨著碳化硅市場競爭格局逐漸成型,一些小規(guī)模廠商必然會被淘汰出局。

但整體而言,這并不是投資量與盈虧平衡的問題,投資量大并不等于包袱重。投資與產能就好比分母與分子,分母大的話我們的分子也會大,這還會降低每一片晶圓的成本,在市場上更有競爭力,只要產品能賣出去就不存在包袱重、失血過快的問題。

這里的關鍵其實是要慎重地做好市場評估與自我評估,也就是說讓我們的實力與投資量相匹配。這些實力包括成本控制能力、產品可靠性以及強大的銷售能力等,需要我們基于對自身實力的了解再去作市場評估,再去作投資,建設相匹配的規(guī)模,搶占更大的市場。

還需要注意的是,本土企業(yè)在擴張過程中要提升自己的差異化優(yōu)勢,而不是去扎堆同質化嚴重的產品。

隨著SiC技術的不斷突破和國內產業(yè)鏈的完善,國內SiC產業(yè)有望進一步壯大并在全球競爭中占據(jù)更有利的地位。而隨著市場的起伏,火熱的碳化硅行業(yè)終將逐漸回歸理性,唯有護城河深的企業(yè)才能受到青睞。

審核編輯:劉清

電子發(fā)燒友App

電子發(fā)燒友App

評論