近期LED市場回暖,也刺激LED股票板塊走強(qiáng),主要在于LED照明領(lǐng)域出貨數(shù)據(jù)的異動(dòng),一反行業(yè)年底四季度的淡季特征,去年四季度LED照明產(chǎn)品的出貨數(shù)據(jù)大幅高于業(yè)內(nèi)預(yù)期。

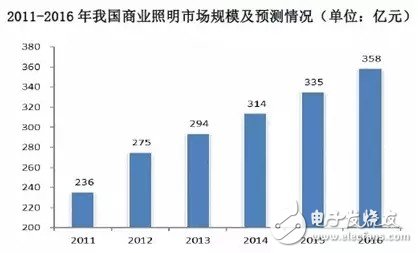

LED本輪行情的主邏輯是通用照明驅(qū)動(dòng)。有別于此前背光以及商用照明驅(qū)動(dòng)的行情,通用照明是一個(gè)真正意義上的千億級(jí)市場,預(yù)計(jì)2014年全球民用照明市場的規(guī)模將首次突破千億,2015年有望達(dá)到1600億元人民幣,未來兩年的復(fù)核增速在60%左右。LED迎來了最大的爆發(fā)點(diǎn)。

照明作為LED最大的藍(lán)海,上下游一直在等待合適的爆發(fā)契機(jī)。由于下游的數(shù)據(jù)持續(xù)向好,業(yè)內(nèi)普遍認(rèn)為,低價(jià)時(shí)代來臨,LED照明市場的爆發(fā)期已經(jīng)到來,而渠道的新一輪廝殺或也箭在弦上。

低價(jià)時(shí)代來臨

出貨逆周期放量,價(jià)格與白熾燈越走越近,各大研究機(jī)構(gòu)紛紛對(duì)LED照明給出高成長預(yù)期,預(yù)計(jì)中國2014年LED照明產(chǎn)品將同比增長超過80%。

照明作為LED產(chǎn)業(yè)最后也是最大的一塊增量,從2009年起市場一直給予高度關(guān)注。但是,其爆發(fā)的時(shí)間點(diǎn)卻一直無法令人滿意,究其原因,一是海外市場的助推動(dòng)力不足,二也與其價(jià)格不夠親民大有關(guān)聯(lián)。

當(dāng)前,北美“禁白”運(yùn)動(dòng)啟動(dòng),產(chǎn)品價(jià)格迅速走低,LED燈下游推廣的壁壘正在消除。LEDinside分析師王飛認(rèn)為,觀察大陸近期LED燈泡零售價(jià)格不難發(fā)現(xiàn),市場銷售的LED球泡燈種類激增,每美元流明數(shù)分布趨于收斂,價(jià)值中樞下移,LED照明低價(jià)時(shí)代已經(jīng)來臨。

2014年LED照明市場最重要的趨勢是,照明產(chǎn)業(yè)由品牌規(guī)模經(jīng)濟(jì)的競爭,轉(zhuǎn)向制造的規(guī)模經(jīng)濟(jì)加上品牌的規(guī)模經(jīng)濟(jì)的競爭,這使得LED照明時(shí)代的產(chǎn)業(yè)集中度會(huì)比傳統(tǒng)照明高。當(dāng)然,這從另一個(gè)維度來看,一直是渠道為王的LED照明,在2014的廝殺將更加猛烈。

行業(yè)模式上,飛利浦、佛山照明等國內(nèi)外知名的傳統(tǒng)大廠,先發(fā)優(yōu)勢明顯,多選擇在原有的經(jīng)銷商、賣場等渠道推廣LED產(chǎn)品;雷士、陽光、歐普、三雄等近十年發(fā)展起來的本土照明廠商,在與經(jīng)銷商加強(qiáng)合作的同時(shí),也加大了專賣店的投入力度,以提高渠道覆蓋率和品牌知名度;長方、鴻利等從LED封裝延伸至下游應(yīng)用的廠商,由于LED應(yīng)用產(chǎn)品占其收入比重相對(duì)較低,同時(shí)出于控制費(fèi)用的考慮,對(duì)自有渠道的投入相對(duì)保守,多以經(jīng)銷商模式為主。

另一個(gè)不可忽視的新興渠道是電商。數(shù)據(jù)顯示,在天貓平臺(tái),今年“雙十一”期間,歐普照明、奧朵、洲明翰源等照明品牌的產(chǎn)品銷售額均突破千萬大關(guān),其中,歐普照明更以天貓官方旗艦店單店銷量5700萬元傲居榜首,名列建材類目第一名。2013年在淘寶商城新成立的洲明翰源品牌,在“雙十一”開始第一個(gè)小時(shí)內(nèi)的產(chǎn)品銷售額即突破300萬元。

招商證券研報(bào)認(rèn)為,LED照明在電商渠道的銷售具有大爆發(fā)潛力。2012年,淘寶、京東等平臺(tái)上LED照明產(chǎn)品的銷售總額約為30億元,僅占LED照明市場的7%。而預(yù)計(jì)到2015年這一比例有望達(dá)到20%以上。

有分析人士指出,由于2014年農(nóng)歷春節(jié)較早,在節(jié)前備貨、海外客戶集中下單等因素疊加作用下,行業(yè)將繼續(xù)維持產(chǎn)銷兩旺局面。而春節(jié)期間消化庫存后,3月又有望迎來新一波備貨行情。

圍繞歐美通用照明市場需求爆棚的主線,投資者可密切關(guān)注行業(yè)龍頭的成長和彈性。一是關(guān)注涉足歐美市場,通過相關(guān)標(biāo)準(zhǔn)認(rèn)證的品牌和代工龍頭企業(yè),如雷士照明、陽光照明;二是關(guān)注與下游應(yīng)用關(guān)聯(lián)度高,且在產(chǎn)業(yè)鏈上處于集中度較高環(huán)節(jié)的細(xì)分龍頭企業(yè),如芯片環(huán)節(jié)的德豪潤達(dá),驅(qū)動(dòng)電路環(huán)節(jié)的電容器龍頭法拉電子;三是關(guān)注電子企業(yè)向消費(fèi)類企業(yè)轉(zhuǎn)型,尋找LED領(lǐng)域的小米,如長方照明。

陽光照明:生產(chǎn)銷售并舉,推升LED照明增長

增資金寨工廠,加大LED照明產(chǎn)能

公司計(jì)劃對(duì)金寨子公司增資4500萬元,增資完成后該公司注冊(cè)資本將達(dá)到5000萬元。我們預(yù)計(jì)金寨公司將新增每月200萬只LED光源和30萬只LED燈具產(chǎn)能,和上虞工廠較為接近,約相當(dāng)于現(xiàn)有LED照明產(chǎn)能的30%。金寨公司成立于2013年6月,現(xiàn)已完成前期的準(zhǔn)備工作,增資完成后將購買土地和建設(shè)廠房,我們預(yù)計(jì)2015年可望投產(chǎn),應(yīng)對(duì)行業(yè)快速增長的需求。

在澳大利亞設(shè)立銷售公司,開拓當(dāng)?shù)厥袌?/p>

同時(shí)公司計(jì)劃投資100萬澳元(約合人民幣540萬元),在澳大利亞設(shè)立澳洲艾耐特照明公司,從事照明產(chǎn)品尤其是LED照明產(chǎn)品的銷售。這和去年注銷的印度艾耐特照明不同,印度公司是合資公司,且有獨(dú)立的工廠;澳洲公司是獨(dú)資公司,專注節(jié)能照明銷售。由于澳大利亞早在2009年即禁止白熾燈,近年來節(jié)能照明產(chǎn)品增長較快。2012年照明市場容量16.4億美元,從中國進(jìn)口的約5.1億美元。我們認(rèn)為該公司的設(shè)立有助陽光對(duì)澳洲市場的開拓。未來兩年公司LED照明收入增速,我們預(yù)計(jì)澳洲公司將貢獻(xiàn)2014年銷售,金寨工廠在2015年逐步投產(chǎn),故上調(diào)公司LED照明2014年和2015年的收入增速至110%和60%。

德豪潤達(dá):深耕微笑曲線兩端,立足自有品牌建設(shè)

關(guān)注1:公司致力于倒裝芯片研發(fā),光效和生產(chǎn)成本均有所改善

由于公司LED業(yè)務(wù)相較于其他對(duì)手起步較晚,因此公司希望通過采用不同的技術(shù)路線以縮短與對(duì)手間的差距。首先公司采購的外延片生產(chǎn)設(shè)備全部為4寸MOCVD,是目前世界上少數(shù)量產(chǎn)4寸外延片的企業(yè)。與當(dāng)前流行的2寸外延片相比,4寸外延片在切割芯片過程中可以提高有效切割面積,從而降低單顆芯片的生產(chǎn)成本。其次,公司致力于國際先進(jìn)的倒裝芯片技術(shù)的研發(fā)并已進(jìn)行量產(chǎn)。與傳統(tǒng)正裝芯片相比,倒裝芯片發(fā)光效率更高,多用于路燈等大功率照明設(shè)備。并且單顆芯片光效的提升減少了芯片在光源中的使用數(shù)量,提高了LED光源的穩(wěn)定性。同時(shí)倒裝芯片生產(chǎn)成本相較于正裝芯片可降低20%左右。

關(guān)注2:公司與雷士照明合作積極開拓下游應(yīng)用市場

自2012年底成為雷士照明第一大股東以來,公司LED照明產(chǎn)品銷售渠道得到顯著提升。鑒于雷士照明在工程承接商中的良好信譽(yù),使得公司產(chǎn)品通過雷士的渠道大量銷往工程和商業(yè)照明市場的同時(shí),可以享受較高的毛利水平。并且雷士在全國鋪設(shè)有3000多家專賣店,為公司LED燈具在零售端的銷售提供強(qiáng)大支持。

關(guān)注3:公司完成產(chǎn)業(yè)鏈一體化整合,以品牌建設(shè)為核心目標(biāo)

公司在LED領(lǐng)域已經(jīng)完成上游芯片、中游封裝和下游照明應(yīng)用的全產(chǎn)業(yè)鏈整合。從格局來看,公司在上游芯片和下游渠道方面投入力度最大,中游方面目前只建有一個(gè)中型封裝廠。這種啞鈴型產(chǎn)業(yè)布局形成的主要原因在于芯片和渠道是LED行業(yè)的技術(shù)核心和營銷核心,同時(shí)掌握兩者的企業(yè)在市場競爭中將占有主動(dòng)權(quán),這與目前國際LED大廠的發(fā)展思路相似。而中游封裝方面由于技術(shù)變革的不確定性和國內(nèi)充足的產(chǎn)能建設(shè),降低了公司在該領(lǐng)域的投資意愿,因而投入相對(duì)較少。公司完成產(chǎn)業(yè)鏈整合的主要目的是希望借助自身的技術(shù)和渠道優(yōu)勢推廣自有產(chǎn)品品牌,以謀求更高的產(chǎn)品利潤和長久穩(wěn)定的發(fā)展模式。

結(jié)論:

公司芯片產(chǎn)能在國內(nèi)位列前三,且掌握核心生產(chǎn)技術(shù),在滿足市場需求的同時(shí)也可以擺脫公司自有應(yīng)用產(chǎn)品對(duì)上游其他芯片廠商的依賴,在內(nèi)銷和外售方面實(shí)現(xiàn)雙重獲益。同時(shí)雷士照明作為公司主要渠道商在工程端和零售端均享有較高聲譽(yù),為公司自主品牌的建設(shè)打下堅(jiān)實(shí)基礎(chǔ)。

法拉電子:薄膜電容在新能源領(lǐng)域的快速成長帶動(dòng)公司業(yè)績和估值雙提升

之前公司從事傳統(tǒng)電容器行業(yè)、在資本市場是低估值藍(lán)籌形象,但是隨著公司將戰(zhàn)略重點(diǎn)聚焦在新能源薄膜電容器(光伏等)、尤其是14年中期公司新能源擴(kuò)建項(xiàng)目正式投產(chǎn),未來的成長空間被打開,這將有效提升其業(yè)績和長期估值水平。伴隨公司從低估值藍(lán)籌向成長股轉(zhuǎn)變,我們認(rèn)為將出現(xiàn)一波較大的投資機(jī)會(huì)。

投資要點(diǎn):

公司是具備國際級(jí)競爭力的薄膜電容器(含電容器用金屬化膜)制造商,未3年來新能源電容器的占比將提升1倍。目前公司薄膜電容器營收規(guī)模在10億元左右,下游市場按行業(yè)細(xì)分:照明50%、家電25%、通信5%、電源10%,新能源10%左右;我們預(yù)估未來幾年新能源電容器占比將從目前的10%將提升到25%以上。

目前我國新能源領(lǐng)域光伏逆變器市場快速成長。目前國內(nèi)逆變器市場中,陽光電源等國產(chǎn)品牌占主導(dǎo)地位(陽光電源為國內(nèi)最大逆變器生產(chǎn)商,市場份額30%左右),除IGBT從國外進(jìn)口外,其他電容等電子元器件主要采用國產(chǎn)。因此我們預(yù)計(jì)光伏逆變器用電容的需求未來三年將隨國內(nèi)光伏市場的爆發(fā)而獲得大幅增長。

公司戰(zhàn)略重點(diǎn):新能源薄膜電容器、近3年新能源業(yè)務(wù)收入有望實(shí)現(xiàn)翻倍增長。未來公司將堅(jiān)持新能源戰(zhàn)略、并在2012年8月啟動(dòng)了“新能源用薄膜電容器擴(kuò)產(chǎn)項(xiàng)目”,投資1.12億元、新增新能源用薄膜電容器3億uF/年的生產(chǎn)能力。目前,公司新能源業(yè)務(wù)收入12年約4000萬元、13年估計(jì)8000萬元,14-15年仍有望實(shí)現(xiàn)連續(xù)翻倍、達(dá)到3億元以上規(guī)模。

后續(xù)產(chǎn)能不是問題,公司有雄厚的資金實(shí)力隨時(shí)滿足市場需求。公司資本結(jié)構(gòu)非常健康,截至2013年Q3,公司僅有800萬的短期負(fù)債,賬上資金高達(dá)6.3億元,我們?cè)u(píng)估下游需求如高速成長,公司有能力滿足需求。

長方照明:照明封裝龍頭確認(rèn),強(qiáng)者恒強(qiáng)加速受益

2季度業(yè)績略低于預(yù)期,主因?yàn)閿U(kuò)產(chǎn)與布局中盈利能力略低于預(yù)期。2季度公司實(shí)現(xiàn)營收2.27億元,環(huán)比、同比分別增長67%、68%;實(shí)現(xiàn)凈利潤2174萬元,環(huán)比、同比分別增長111%、29%,略低于預(yù)期10%。雖然隨行業(yè)景氣爆發(fā)同步形成了業(yè)績拐點(diǎn),但拐點(diǎn)首季度業(yè)績略低于預(yù)期,擴(kuò)產(chǎn)與照明應(yīng)用布局是影響盈利能力不佳的主要原因。

盈利能力將隨馬太效應(yīng)與旺季需求影響,后續(xù)有望顯著優(yōu)化。2季度凈利率9.56%,不及行業(yè)平均(約10%),考慮到公司關(guān)鍵元器件自給享受3-5個(gè)點(diǎn)的盈利提升,后續(xù)提升空間較大。1)毛利率方面,折舊及費(fèi)用攤銷在放量初期占比較大,Q2為24%,較12Q4元器件自給后31%毛利率低7個(gè)百分點(diǎn);我們預(yù)計(jì)下半年毛利率望升至26%以上。2)費(fèi)用方面,管理費(fèi)用率下降略超預(yù)期;但積極拓展應(yīng)用領(lǐng)域(包括廣告費(fèi)與渠道建設(shè))使得銷售費(fèi)用率上升超預(yù)期約3個(gè)百分點(diǎn);我們認(rèn)為,隨著規(guī)模效應(yīng)擴(kuò)大、應(yīng)用端布局核心季度的度過,公司費(fèi)用率有望顯著優(yōu)化,預(yù)計(jì)全年費(fèi)用率有望控制在12%以內(nèi)。

LED照明封裝龍頭確認(rèn),未來將受益行業(yè)集中度提升。我們預(yù)計(jì),公司7月份LED白光照明封裝產(chǎn)能已擴(kuò)充至約2000KK/月(預(yù)計(jì)年底擴(kuò)充至近3000KK/月),成為大陸照明封裝龍頭。LED照明行業(yè)自13Q2進(jìn)入長景氣周期,我們判斷行業(yè)在保持快速發(fā)展的同時(shí),將伴隨集中度快速提升過程。公司憑借高性價(jià)比、先發(fā)規(guī)模效應(yīng)、產(chǎn)品技術(shù)與認(rèn)證門檻等優(yōu)勢望成為LED照明封裝領(lǐng)域強(qiáng)者恒強(qiáng)最佳標(biāo)的。

士蘭微:逐步走出業(yè)績低谷

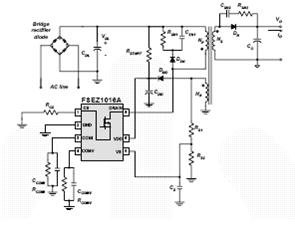

士蘭微堅(jiān)持IDM模式,擁有集成電路全產(chǎn)業(yè)鏈制造能力。電源類芯片為公司未來發(fā)展重點(diǎn),公司集成電路業(yè)務(wù)將穩(wěn)步發(fā)展。公司LED業(yè)務(wù)隨著市場的景氣回升,盈利情況得到改善,隨著白熾燈的替代進(jìn)程,未來市場空間巨大。研報(bào)預(yù)計(jì)公司2013-2014年凈利潤為1.12億、1.58億,EPS為0.12元、0.16元,目前股價(jià)對(duì)應(yīng)PE為49.97倍、35.54倍。

集成電路全產(chǎn)業(yè)鏈制造能力:公司目前為國內(nèi)規(guī)模最大的集成電路芯片設(shè)計(jì)與制造一體的企業(yè)之一,以芯片設(shè)計(jì)、制造、封裝與測試高度整合的IDM模式為基礎(chǔ),不斷進(jìn)行產(chǎn)能擴(kuò)張和產(chǎn)品線延伸發(fā)展。智能終端與LED 照明是公司業(yè)務(wù)發(fā)展當(dāng)前最主要的驅(qū)動(dòng)力,未來應(yīng)用于變頻電機(jī)的功率模塊業(yè)務(wù)具備巨大成長潛力。

IC業(yè)務(wù)穩(wěn)健增長:集成電路產(chǎn)業(yè)景氣持續(xù),公司業(yè)務(wù)穩(wěn)步發(fā)展。集成電路是公司傳統(tǒng)主導(dǎo)業(yè)務(wù),2010年后公司轉(zhuǎn)型為包括電源管理與功率驅(qū)動(dòng)、射頻混合信號(hào)、MCU 和數(shù)字音視頻芯片等高端應(yīng)用領(lǐng)域,其中電源類芯片是近年來發(fā)展重點(diǎn)。2009年-2012年我國集成電路市場規(guī)模年均增速13%,隨著LED照明、智能終端等下游細(xì)分市場的增長以及歐美的經(jīng)濟(jì)復(fù)蘇,公司集成電路業(yè)務(wù)將繼續(xù)穩(wěn)步增長。

LED行業(yè)空間廣闊:隨著LED芯片市場的景氣上升,公司盈利情況將得到改善。隨著下游照明需求的不斷提升,上游外延芯片及中游封裝企業(yè)從前兩年低迷的市場泥潭中慢慢走了出來,MOCVD產(chǎn)能利用率也在不斷上升。行業(yè)兩極分化將會(huì)越來越明顯,公司有望拓展市場份額。

掌握MEMS核心技術(shù):公司在三年多前開始進(jìn)行MEMS 傳感器技術(shù)和產(chǎn)品的研發(fā),目前掌握了MEMS的核心技術(shù)和工藝環(huán)節(jié)。公司的MEMS 傳感器研發(fā)得到了國家科技重大專項(xiàng)的支持,中國大陸已經(jīng)成為個(gè)人消費(fèi)電子類產(chǎn)品的重要生產(chǎn)基地,大陸移動(dòng)終端制造商在全球市場的份額不斷上升。MEMS 在中國市場的需求成長迅猛,未來有廣闊的進(jìn)口替代空間。公司產(chǎn)品有望獲得爆發(fā)式增長。

洲明科技:看好電商渠道和高端顯示

用電商渠道推動(dòng)LED 照明產(chǎn)品銷售

對(duì)于現(xiàn)階段LED企業(yè)來說,讓LED 燈具快速進(jìn)入傳統(tǒng)照明燈具的經(jīng)銷渠道非常困難,前期資金投入巨大。線下、線上互動(dòng)的O2O商業(yè)模式為LED企業(yè)開辟了新的銷售渠道。

公司走在LED 電商渠道布局走在競爭對(duì)手前面

公司以自有現(xiàn)金484 萬入股翰源,獲得翰源20.5%的股權(quán),并且雙方注冊(cè)建立“洲明翰源”家居照明品牌。翰源是國內(nèi)LED 照明電商領(lǐng)域中的佼佼者,于2009 年正式入駐Tmall 平臺(tái),專注從事LED 照明產(chǎn)品的電子商務(wù),自2019-2012 年連續(xù)三年獲得Tmall 平臺(tái)LED燈飾銷量冠軍,2012 年獲得京東商城LED 燈飾銷量冠軍。公司與南方電網(wǎng)合作,不僅為南度度節(jié)能服務(wù)網(wǎng)平臺(tái)提供優(yōu)質(zhì)可靠的產(chǎn)品和方案,而且還能在南度度電商平臺(tái)建設(shè)、數(shù)據(jù)分析、銷售設(shè)計(jì)、品牌推廣以及LED 光通信商業(yè)化應(yīng)用探索等方面提供強(qiáng)有力的支持。

高密度LED 超級(jí)電視助顯示屏業(yè)務(wù)高端化發(fā)展

公司的裸眼立體LED 超級(jí)電視正式進(jìn)入量產(chǎn)階段,不需要觀看者佩戴任何輔助工具就能看到非常清晰且細(xì)膩的立體圖像,為公司拓展了一個(gè)全新的市場領(lǐng)域,是公司業(yè)務(wù)新的利潤增長點(diǎn)。

聚飛光電LED照明業(yè)務(wù)解讀:耕耘高端市場,堅(jiān)定看好公司照明業(yè)務(wù)長期回報(bào)

公司始終選擇穩(wěn)健經(jīng)營,保持彈性

聚飛光電理解穩(wěn)健與躁進(jìn)之間的差異,面對(duì)新產(chǎn)業(yè)的發(fā)展與投資,公司基于對(duì)自身的評(píng)估,始終采用循序漸進(jìn)的方式,一步步的滲透(如大尺寸背光),或是采順藤摸瓜的形式,逐步將客戶的不同產(chǎn)品納入自家的供應(yīng)鏈中(例如增光膜)。研報(bào)認(rèn)為,聚飛光電穩(wěn)健的開拓不同新產(chǎn)業(yè),從小尺寸背光到中尺寸、大尺寸背光、照明、增光膜、閃光燈等,從持續(xù)成長的角度,嘗試各種不同的可能,小規(guī)模、循序漸進(jìn)的作為,才能保持彈性,隨時(shí)依據(jù)市場情況進(jìn)行調(diào)整。

高端照明市場建立知名度是當(dāng)前主要策略

隨著LED照明的崛起,相關(guān)企業(yè)積極推進(jìn)的同時(shí),公司依然采取循序漸進(jìn)的策略專注于品質(zhì)加優(yōu)質(zhì)客戶的策略,短期內(nèi)似乎難以見到瞬間爆發(fā)放量的跡象,但是,研報(bào)認(rèn)為,公司以LED照明的高端市場為起點(diǎn),將逐步建立起在LED照明產(chǎn)業(yè)中的知名度,之后更藉此成為品牌LED照明終端企業(yè)供應(yīng)商。而且,研報(bào)跟蹤的情況顯示,國內(nèi)LED照明出貨量高成長更多的在中低端市場,大多數(shù)公司將仍然無法擺脫增收不增利的格局,因此,公司當(dāng)前在中低端市場簡單的放量出貨意義不大,高端市場以及盈利能力是公司主要的考量標(biāo)準(zhǔn)。

公司LED照明長期成長動(dòng)力以及盈利能力將超市場預(yù)期

在可盈利的高端照明市場,大陸部分企業(yè)由于封裝晶粒技術(shù)不過關(guān),大量的優(yōu)質(zhì)終端客戶訂單轉(zhuǎn)移到***企業(yè),研報(bào)認(rèn)為,聚飛光電專注于高端市場,目前***競爭對(duì)手的高端客戶訂單,將不斷的被公司蠶食,逐步轉(zhuǎn)移到公司手中。研報(bào)認(rèn)為,聚飛光電照明業(yè)務(wù)盡管短期內(nèi)難以見到瞬間放量充營收的跡象,但是,在公司品質(zhì)加優(yōu)質(zhì)客戶策略中,公司將會(huì)循序漸進(jìn)的把照明目標(biāo)客戶一個(gè)一個(gè)納入客戶名單中,達(dá)到長期成長并且盈利的目標(biāo)。從研報(bào)基于對(duì)***同類企業(yè)照明業(yè)務(wù)成長動(dòng)能分析,研報(bào)認(rèn)可公司這一策略,并且相信2014年下半年開始公司照明業(yè)務(wù)將逐步帶來更大的驚喜。

鴻利光電:照明需求升溫

1、增速回升趨勢

公司業(yè)績?cè)鏊?012四季度見底,今年一、二季持續(xù)回升。

由于產(chǎn)品價(jià)格的下降市場需求釋放,收入增速在20%以上,但也因?yàn)閮r(jià)格的下降,利潤下降幅度較大。產(chǎn)品價(jià)格的下降是照明需求啟動(dòng)的必要條件,未來公司業(yè)績的增長主要通過以價(jià)換量,實(shí)現(xiàn)收入及利潤規(guī)模的增長。而未來產(chǎn)能的擴(kuò)大將成為業(yè)績?cè)鲩L的主要?jiǎng)恿Α?/p>

2、盈利能力有所改善

由于產(chǎn)品價(jià)格下降,公司產(chǎn)品毛利率水平下降明顯。這是業(yè)績下降的主要原因。但從單季度看毛利率水平有所企穩(wěn),而去年由于公司搬遷以及新工業(yè)園運(yùn)營,費(fèi)用增加較大,這些影響在今年漸漸減少,公司費(fèi)用率開始下降,這將是未來盈利能力改善的有利因素。整體上看未來盈利能力應(yīng)基本保持穩(wěn)定。

3、家用照明升溫

LEDinside最新市場報(bào)告指出,2012-2014年,隨著各地區(qū)白熾燈禁用效益逐步發(fā)酵,LED燈具開始進(jìn)入居家照明市場。因?yàn)榘l(fā)光效率提升和LED燈具價(jià)格下跌,消費(fèi)者接受程度逐漸提升,LED照明滲透率也隨之提高。2013年,中國地區(qū)居家照明市場規(guī)模將達(dá)到5,941百萬美元,成長達(dá)36%,其中LED居家照明市場規(guī)模將達(dá)到814百萬美元,增長96%,預(yù)計(jì)占全球24%。

4、未來產(chǎn)能增加

隨著需求的回暖,公司產(chǎn)能有擴(kuò)張需求預(yù)計(jì)年底封裝產(chǎn)能將達(dá)到1200KK/月,而12年的產(chǎn)能為500KK/月。LED行業(yè)未來延續(xù)整合趨勢,一些規(guī)模小技術(shù)落后的企業(yè)將被淘汰。這將有利于具有競爭優(yōu)勢企業(yè)發(fā)展。在目前行業(yè)需求上升的情況,公司未來產(chǎn)能的釋放情況較為樂觀,這也是公司未來成長的主要?jiǎng)恿Α?/p>

電子發(fā)燒友App

電子發(fā)燒友App

評(píng)論