目前,臺積電已經在7nm工藝節點上占據統治地位,拿下了眾多大客戶的大訂單。有媒體報道稱,臺積電的最新InFO技術已獲得蘋果認可,使得它能夠獲得為今年發布的iPhone制造A12處理器的訂單。除此之外,下半年臺積電還會給華為(麒麟)、高通、AMD、NVIDIA等十余家客戶生產新的芯片。

2018-07-01 09:57:00 4545

4545 本文分析了專用AI芯片的特點,實現過程中性能、功耗、面積等方面的挑戰,以及應對這些挑戰的解決方案。

2018-09-07 10:33:47 10434

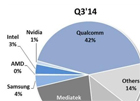

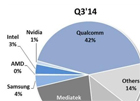

10434 在今天的智能手機芯片市場里高通仍然是絕對的霸主,不難發現,高通麾下集結了全球出貨量前10位廠商的90%(僅華為不在列),但是隨著智能手機市場的日趨成熟,其他芯片廠商奮起直追,正在不斷挑戰高通絕對

2013-10-31 09:37:56 1567

1567 隨著中國智能手機與平板電腦市場升溫,市調公司Jon Peddie Research預計將在移動繪圖核心(GPU)芯片市場看到多家供貨商之間的變化。其中,高通(Qualcomm)仍持續在GPU市場占據主導地位。

2014-12-09 10:16:21 1198

1198

芯片定義了產業鏈和生態圈的基礎計算架構,正如CPU是IT產業的核心一樣,芯片也是人工智能產業的核心。截止到目前,業界公認的AI主流芯片,除了CPU以外,還有GPU、FPGA和ASIC。目前全球GPU

2018-07-26 10:01:27 5479

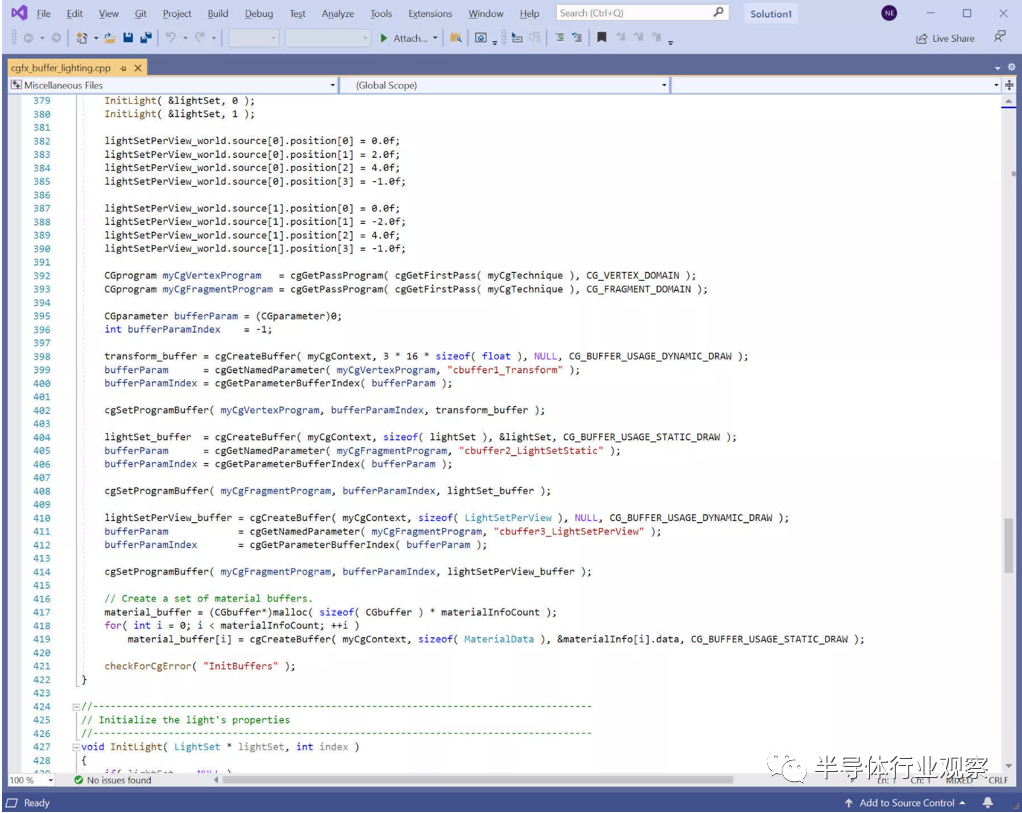

5479 的效率停滯不前。雖說大家都已經察覺到AI開始滲透進EDA工具中,那么現階段的AI,究竟能解決哪些設計上的挑戰呢? ? 驗證 ? 驗證是芯片設計中最大的挑戰之一,我們已經見識過了價格高昂的專用驗證硬件,以及驗證上云的潮流,這些都足以

2022-11-08 02:58:00 1174

1174 AI芯片作為產業核心,也是技術要求和附加值最高的環節,在AI產業鏈中的產業價值和戰略地位遠遠大于應用層創新。騰訊發布的《中美兩國人工智能產業發展全面解讀》報告顯示,基礎層的處理器/芯片企業數量來看,中國有14家,美國33家。本文將對這一領域產業生態做一個簡單梳理。

2019-08-13 08:42:38

本文分析了國內外AI芯片的格局和特點,作者認為,在AI芯片領域,國外芯片巨頭占據了絕大部分市場份額,不論是在人才聚集還是公司合并等方面,都具有絕對的領先優勢。而國內AI初創公司則又呈現百家爭鳴

2021-07-23 07:10:29

魏少軍談AI芯片熱潮和架構創新 透露清華Thinker芯片將獨立融資

2020-04-24 11:29:35

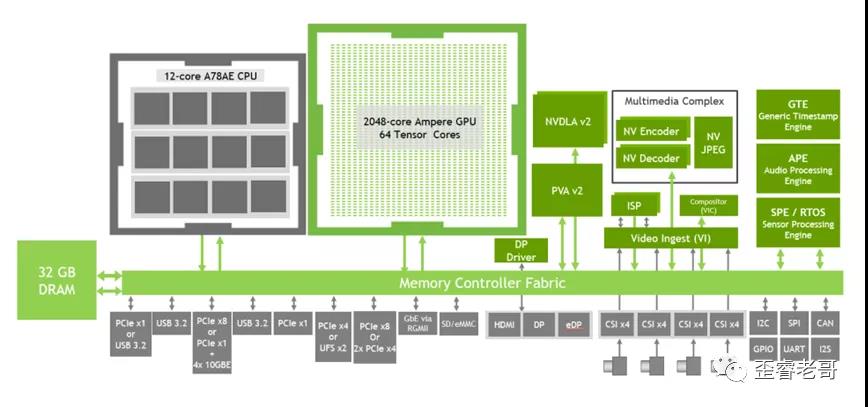

算法和大數據時代的到來、以及AI芯片的出現。 第三波AI浪潮的發展主要由深度學習技術的突破引領,而英偉達(Nvidia)憑借其通用的GPU單元,專門的TensorRT加速器,強勁的矩陣運算性能加上對其他

2018-06-11 08:20:23

現在說AI是未來人類技術進步的一大方向,相信大家都不會反對。說到AI和芯片技術的關系,我覺得主要體現在兩個方面:第一,AI的發展要求芯片技術不斷進步;第二,AI可以幫助芯片技術向前發展。

2019-08-12 06:38:51

芯片方案,加上大數據所產生的機器學習,需要處理龐大與實時信息。因此GPU在云端系統、車聯網等優勢還是會持續領先, 預估至2025年AI芯片出貨金額將超過120億美元,其中GPU整體出貨金額將超過50億

2017-12-05 08:09:38

雖然GPU解決方案對訓練,AI部署需要更多。

預計到2020年代中期,人工智能行業將增長到200億美元,其中大部分增長是人工智能推理。英特爾Xeon可擴展處理器約占運行AI推理的處理器單元的70

2023-08-04 07:25:00

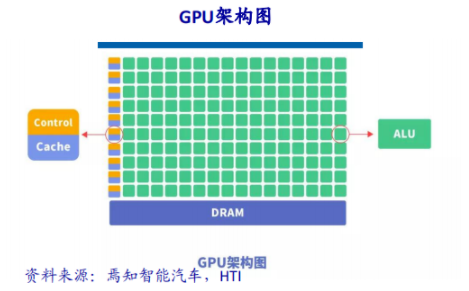

的核心處理器。GPU是顯卡的“心臟”,也就相當于CPU在電腦中的作用,它決定了該顯卡的檔次和大部分性能,同時也是2D顯示卡和3D顯示卡的區別依據。圖形處理芯片。GPU能夠從硬件上支持T&L

2016-01-16 08:59:11

,更好地訪問數據。GPU使汽車制造商可以更輕松地與全球團隊建立和協作,并根據需要擴展其計算資源。邊緣計算在邊緣計算場景,AI芯片主要承擔推斷任務,通過將終端設備上的傳感器(麥克風陣列、攝像頭等)收集的數據

2021-12-07 10:04:11

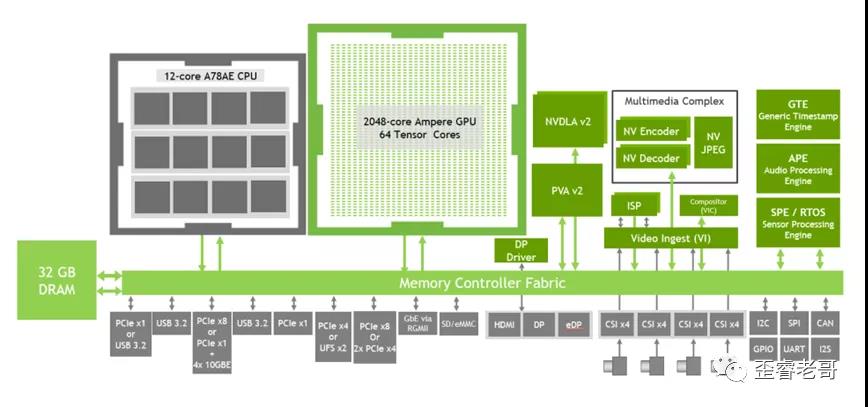

ai芯片和gpu的區別▌車載芯片的發展趨勢(CPU-GPU-FPGA-ASIC)過去汽車電子芯片以與傳感器一一對應的電子控制單元(ECU)為主,主要分布與發動機等核心部件上。...

2021-07-27 07:29:46

,也正積極的為其開發專用的 AI 硬件,用于自己的云產品和邊緣計算產品環境中。

神經形態芯片 方面也有著一些發展,這是一種專門為神經網絡設計的計算機架構。英特爾在神經形態計算領域處于領先地位,已經開發

2024-03-21 15:19:45

上與代號為至強可擴展芯片配對,該計算機將提供兩次性能測試。這個優秀的GPU提供45TFLOPS的FP32性能。有近1000億個晶體管,基于堆疊設計,多達128個Xe圖形內核緊密連接在一個網格中。該芯片

2022-03-29 14:41:33

Turing GPU、Xavier芯片系統在MLPerf基準測試中展現了巨大優勢 加利福尼亞州圣克拉拉市 —— 2019年11月6日 ——相信很多關注AI的人都知道,NVIDIA GPU曾于去年12

2019-11-08 19:44:51

【嵌入式AI】多目標分類檢測系統實戰中,tengine是如何使用arm的GPU進行加速的,這個原理能詳細說明一下嗎?

2022-09-02 14:18:54

摘要: 阿里云GPU云服務器全力支持AI生態發展,進一步普惠開發者紅利,本周將會推出針對異構計算GPU實例GN5年付5折的優惠活動,希望能夠打造良好的AI生態環境,幫助更多的人工智能企業以及項目順利

2017-12-26 11:22:09

智慧化進程。人工智能芯片是人工智能發展的基石,是數據、算法和算力在各類場景應用落地的基礎依托。“無芯片不AI”已經深入人心,成為業界共識。本次直播將述說AI芯片設計帶你解析AI算法及其芯片操作系統

2019-11-07 14:03:20

識別、自動駕駛、金融等領域獲得了成功應用。如何將人工智能技術應用在芯片設計自動化(EDA)領域是近年來的熱門話題。本次直播將從數據、算法、應用場景等方面討論人工智能技術為EDA帶來的新機遇,包括AI

2023-01-17 16:56:03

發個絕對有挑戰的問題!!!!!!!!!一塊使用AlteraFPGA的板子,FPGA的io電壓供電是3.3v,只要電壓稍微高于3.3v一點點,FPGA就會死掉,重新上電正常,怎么回事?

2014-11-13 16:28:14

,更好地訪問數據。GPU使汽車制造商可以更輕松地與全球團隊建立和協作,并根據需要擴展其計算資源。邊緣計算在邊緣計算場景,AI芯片主要承擔推斷任務,通過將終端設備上的傳感器(麥克風陣列、攝像頭等)收集的數據

2021-12-07 09:59:04

的中國“獨苗”。

據了解,在此次報告的AI芯片組索引中的 A列表包括提供AI芯片組的軟件和硬件組件的公司。

而AI芯片組產品包括中央處理器(CPU),圖形處理器(GPU),神經網絡處理器

2018-05-07 09:26:47

挑戰C的主導地位,有些語言試圖憑借自己的人氣慢慢瓦解C語言的統治地位。 為C需要被替換掉的觀點爭辯是簡單的。編程語言研究和軟件開發實踐都暗示了如何比C更好地去做事。但歷經數十年的研究和開發,C語言的地位

2020-04-22 17:15:05

時一種技術能夠長期存在,只是因為人們還沒有來得及發明新的東西來取代它而已。在過去的幾十年里,出現了許多其他語言——其中一些明確地被設計用于挑戰C的主導地位,有些語言試圖憑借自己的人氣慢慢瓦解C語言的統治

2019-07-14 14:42:02

什么是人工智能(AI)芯片?AI芯片的主要用處有哪些?在AI任務中,AI芯片到底有多大優勢?

2021-09-22 08:00:01

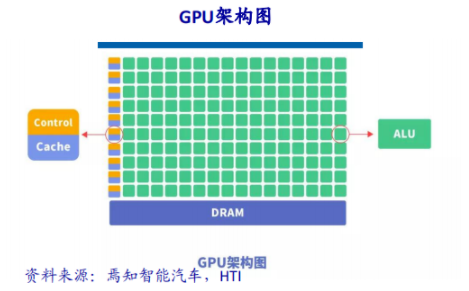

控制電路(比如分支預測等)和Cache,只有少部分的晶體管來完成實際的運算工作。而GPU的控制相對簡單,且對Cache的需求小,所以大部分晶體管可以組成各類專用電路、多條流水線,使得GPU的計算速度有了

2017-03-15 11:40:15

3月18日消息,繼推出智能語音專用處理器R328之后,近日全志科技正式發布主打AI語音專用的重磅產品R329,這是全志科技首款搭載Arm中國全新AI處理單元(AIPU)的高算力、低功耗AI語音專用芯片。

2020-11-23 14:18:03

將輸出幀緩沖區渲染為幾個不同的較小的子區域,稱為平鋪。然后,它在完成時將每個磁貼寫出到內存中。在馬里圖形處理器上,這些瓷磚很小,每個瓷磚只有16x16像素。

在本指南結束時,您將了解即時模式GPU和基于磁貼的GPU的主要優勢和挑戰。

2023-08-02 12:54:29

目前在全球市場中,Xilinx、Altera兩大公司對FPGA的技術與市場仍然占據絕對壟斷地位,兩家公司占有將近90%市場份額,專利達6000余項之多;剩余市場份額主要被Lattice

2017-01-12 18:54:15

如何用VHDL設計專用串行通信芯片?本文以開發統計時分復用器中的專用同步收發芯片為例,介紹整個芯片的開發流程。

2021-05-08 07:22:30

CSDN下載鏈接:目錄1 技術方案 11.1 可選方案 11.1.1 ARM 11.1.2 CPU+FPGA 11.1.3 AI芯片 11.1.4 樹莓派 11.2 挑戰與解決 11.2.1 挑戰

2021-10-27 06:45:29

`` 為什么發起AI芯片設計眾籌 ?1、傳統指令驅動的處理器(CPU和GPU)已經無法支持數據驅動的AI技術,專用AI芯片已成為市場真實的強勁的需求,擁有AI芯片開發能力和經驗的工程師將會受到產業

2019-07-19 11:54:01

AI實現的特點有哪些?AI芯片設計和開發面臨哪些挑戰?

2021-11-02 09:19:08

現在走得更快,做得更多,尤其是面對饑荒、流行病控制、氣候變化等重大全球性問題。新思科技在將AI引入芯片開發全流程方面處于全球領先地位,他們為行業未來所做的投入與貢獻值得敬佩。”

2023-04-03 16:03:26

,支持廣泛的應用程序和動態工作負載。本文將討論這些行業挑戰可以在不同級別的硬件和軟件設計采用Xilinx VERSAL AI核心,業界首創自適應計算加速平臺超越了CPU/GPU和FPGA的性能。

2020-11-01 09:28:57

燒程序專用絕對好

2013-10-07 23:29:19

瘋殼AI開源無人機開機測試及硬件資源匯總,絕對實用

2021-12-20 06:37:11

`集成電路占統治地位的半個世紀里,許多杰出的微芯片在人們的難以置信中橫空出世,然而在這當中,僅有一小部分成為它們中的佼佼者。它們的設計被證明是如此的先進、如此的前衛、如此的超前,以致于我們不得不

2020-07-02 14:30:52

行業嗎? 人工智能和機器學習正在逐步進入半導體測試領域,但尚未進入功能系統測試領域,至少目前還沒有。AI如何改變邊緣計算的未來雖然將AI與邊緣計算相結合是有意義的,但硬件和軟件組件需要解決幾個挑戰,包括功耗

2019-05-29 10:38:09

自動駕駛車輛中采用的AI算法自動駕駛車輛中AI面臨的挑戰

2021-02-22 06:39:55

,以及更普遍的嵌入式系統中——正在給致力于開發具有更密集、更具創新性的架構和制造工藝的低功耗芯片的設計人員帶來嚴峻的挑戰。需要適當的功率分析技術和工具來幫助工程師設計先進的AI芯片,以滿足其特定

2022-03-24 10:45:43

半導體行業協會:300mm晶圓已經占據統治地位

據半導體行業協會(SIA)表示,300mm晶圓的產能和實際產量首次排名第一,占芯片總產能的44%、芯片實際總產量的47%。SIA引用了W

2008-09-05 10:54:42 570

570 GPU應用因AI開始有了截然不同的新轉變,不只讓一些支援高度平行運算應用的高階GPU相繼問世,現在連整套GPU深度學習專用服務器也搶灘登陸,要助企業加快AI應用。

2016-05-03 10:25:22 909

909 在AMOLED面板市場上,三星起步較早,技術、產能都是目前最好的,所以三星在AMOLED市場占據了統治性地位,但是中國的京東方、天馬微電子等公司也在積極擴大AMOLED屏幕生產,2019年將挑戰三星的AMOLED地位。

2016-11-29 14:22:44 2431

2431 據報道,三星正在提升芯片代工業務,將芯片制造業務剝離組建新的部門,挑戰市場領先者臺積電。三星提高芯片制造業務地位,以彰顯其獨立性和保障其使用公司內部資源的能力。

2017-05-26 11:42:49 542

542 AI領域GPU 占據著主導地位,也憑借Nvidia、超微(AMD)的高速發展GPU 在人工智慧(AI)運算才能大放異彩,分析師預示明年GPU的主導地位可能不再,換ASIC稱王。

2017-12-15 14:39:59 844

844 盡管我們已經知道 NSA 依靠指紋和面部圖像來識別目標,但是根據 2008 年的一份機構文件,聲紋才是“NSA 的統治地位所在”。

2018-01-27 09:13:45 6368

6368 華為 在中國臺灣的表現仍不及在全球市場的市占率,華為臺灣總代理訊崴總經理雍海表示,今年在中國臺灣仍繼續加強在地化、年輕化,音樂與攝影是華為在中國臺灣兩大行銷主軸,蘋果在智能手機領域稱霸已有10年,華為是全球第一家將AI芯片內建至手機的品牌,將透過AI挑戰霸主地位。

2018-02-05 11:48:01 587

587 為鞏固自身在65寸大屏面板市場的地位,京東方近日將65寸液晶屏幕價格砍下20%,通過以低價、大量產拿下面板價格戰勝局。目前來看在,這一方法可以說相當奏效,如業內廠商無法破解京東方的低價策略,京東方將占領65寸面板的統治地位。

2018-07-12 19:11:00 4230

4230 自產能夠加速AI的定制化芯片,但是他并不認為這樣的芯片是專用的AI芯片。 至少迄今為止我也沒有看到完全不同于傳統計算芯片(所謂AI芯片)的成功案例。相反,我們認為應對現有的芯片做AI方面專門的優化,使現在的芯片完成AI任務時速度更快,功耗更低,整體的效益更高。Greg說道。

2018-05-07 09:41:26 3450

3450 現如今的人工智能的神經網絡與GPU密不可分,但是GPU的算力對于未來神經網絡的發展是不夠用的,好在IBM全新AI芯片設計,能夠解決GPU的算力瓶頸。

2018-06-13 09:28:34 1289

1289 華為的“達芬奇計劃”曝光,該計劃是開發用于數據中心的AI芯片,以挑戰當下在AI芯片市場占據龍頭地位的NVIDIA,那么對于華為來說它加入AI芯片大戰有多少勝算呢?

2018-07-15 09:46:28 3610

3610 所謂的AI芯片,一般是指針對AI算法的ASIC(專用芯片)。傳統的CPU、GPU都可以拿來執行AI算法,但是速度慢,性能低,無法實際商用。

2018-07-25 14:58:51 33472

33472

所謂的AI芯片,一般是指針對AI算法的ASIC(專用芯片)。傳統的CPU、GPU都可以拿來執行AI算法,但是速度慢,性能低,無法實際商用。

2018-08-01 10:34:57 10550

10550

所謂的AI芯片,一般是指針對AI算法的ASIC(專用芯片)。

2018-11-26 11:40:59 3369

3369 亞馬遜宣布推出Inferentia,這是由AWS設計的芯片,專門用于部署帶有GPU的大型AI模型,該芯片將于明年推出。

2018-12-03 09:46:08 1753

1753 阿里達摩院官網公布2019十大科技趨勢:AI仍是最火方向,其中,語音AI在特定領域有望通過圖靈測試、自動駕駛則進入冷靜發展期、AI專有芯片將挑戰GPU絕對統治地位;數字身份有望成為第二張身份證;5G連接能力將增強至百億級。

2019-01-05 10:00:56 5846

5846 Nervana的目標是讓GPU和FPGA作為AI加速器在數據中心的地位越來越穩固,加入英特爾后這一目標或許很快就能實現。

2019-01-24 09:54:06 3874

3874 AI的未來是由專用芯片實現的,專用芯片的市場將變得巨大。全球最大的幾家芯片公司打算在未來的人工智能芯片戰爭中獲勝。雖然英特爾正在追趕,但不要低估它的能力。有許多資金充足的初創企業,其中一些將會成功。如果你想投資一家風投支持的公司,請確保他們不會輕視英偉達的實力。

2019-01-29 14:29:54 5806

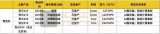

5806 當前主流的AI芯片主要分為三類,GPU、FPGA、ASIC。其中GPU、FPGA均是前期較為成熟的芯片架構,屬于通用型芯片。ASIC屬于為AI特定場景定制的芯片。

2019-03-07 14:39:21 29058

29058 從IP到芯片,耐能KL520智能物聯網專用AI芯片正式發布 劉峻誠發布耐能KL520智能物聯網專用AI芯片 2019年,AI芯片產業從野蠻生長進入大浪淘沙階段,產品落地、商業應用等實際成果成為衡量

2019-05-17 20:12:29 621

621 據外媒分析,雖然三星電子宣布將于2030年之前,投資1157億美元,用于拓展非存儲器芯片和晶圓代工事業,借此想要挑戰臺積電在晶圓代工方面的龍頭地位。

2019-07-26 16:39:31 2587

2587 在AI芯片領域,前有英偉達GPU獨領風騷,后有谷歌對外開放TPU,賽靈思CEO Victor則認為FPGA芯片將是重頭戲。

2019-08-21 15:10:27 474

474 人工智能的三大支撐是硬件、算法和數據,其中硬件指的是運行 AI 算法的芯片與相對應的計算平臺。在硬件方面,目前主要是使用 GPU 并行計算神經網絡,同時,還有 FPGA 和 ASIC 也具有未來異軍突起的潛能。

2019-08-21 17:48:55 5236

5236 高通移動GPU的地位或將失去?AMD攜手三星入局手機GPU市場

2019-08-28 16:30:02 3035

3035 到目前為止,云端AI市場一直由英偉達的GPU和英特爾的CPU主導,來自中國的三位挑戰者,寒武紀云端AI芯片思云270、華為云端訓練芯片昇騰910和平頭哥云端推理AI芯片含光800的公開發布,在這個競爭激烈的市場,中國挑戰者正試圖撬開市場的版圖。

2019-09-27 08:59:37 6860

6860 小米在國內電視市場上早已經一騎絕塵。來自權威數據統計機構奧維云網(AVC)的最新監測,再一次將小米電視的統治地位展現得淋漓盡致。

2019-11-25 14:30:50 453

453 筆記本電腦芯片市場,一直由英特爾占據壟斷地位,而高通在全球高端智能手機芯片市場占據領導地位。分析師認為,要削弱英特爾在筆記本電腦市場的主導地位,高通可能曾不抱有幻想。但是現在,高通提供的這套新芯片將對英特爾在筆記本電腦市場的地位發起新挑戰。

2019-12-06 16:15:23 3683

3683 英偉達和英特爾的競爭在AI時代變得更為直白。英偉達在AI訓練領域具有絕對優勢,英特爾保持著在芯片架構上提供完整解決方案的優勢的同時,向英偉達GPU大本營發起挑戰,并在AI推理領域建立起了自己的優勢。

2019-12-06 17:19:38 825

825 所謂的AI芯片,一般是指針對AI算法的ASIC(專用芯片)。傳統的CPU、GPU都可以拿來執行AI算法,但是速度慢,性能低,無法實際商用。

2019-12-21 10:11:38 8185

8185 華為鯤鵬處理器將挑戰英特爾的統治地位。因為高性能計算(HPC)市場利潤豐厚且已經連續增長多年。英特爾占據這個市場,吃到豐厚的利潤。

2020-02-08 17:05:40 2040

2040 據麥姆斯咨詢報道,埃瓦科技正式發布3D視覺AI芯片——Ai3100,是埃瓦針對AI終端市場“追螢”系列的首款專用芯片。Ai3100基于異構架構,集成3D單目雙目結構光、ISP、HDR、NPU等專用引擎,提供高性能

2020-06-01 17:05:01 3391

3391 使用ARM技術的芯片設計商想要挑戰英特爾的統治地位。目前,ARM芯片主導著手機領域。不過,多家公司正試圖讓ARM芯片適用于數據中心,其中包括由英特爾、蘋果前高管運營的創業公司。

2020-09-27 16:50:55 1888

1888 目前,智能駕駛領域在處理深度學習AI算法方面,主要采用GPU、FPGA 等適合并行計算的通用芯片來實現加速。同時有部分芯片企業開始設計專門用于AI算法的ASIC專用芯片,比如谷歌TPU、地平線BPU等。

2021-03-19 17:24:46 21183

21183

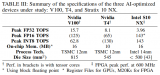

來看下我們的GPU對手——Nvidia T4和V100分別有320個和640個張量核(專門用于AI工作負載的矩陣乘法引擎) ? Nvidia Tesla T4 ? Nvidia Tesla V100 下面

2021-03-29 14:15:37 2448

2448

,同比增幅可達57.8%。 AI芯片從技術架構來分,主要是GPU、FPGA、ASIC以及神經擬態芯片,從目前的市場格局來看,英偉達、英特爾、AMD等傳統芯片廠商占據重要地位,阿里、百度、騰訊、亞馬遜等互聯網公司也早早布局,另外不少初創公司積極推出AI專用芯片,

2021-10-09 09:44:33 2779

2779 的應用。終端AI芯片以各種帶AI模塊的MCU來呈現,專注于某一類應用,例如,智能音箱里面的AI芯片,可以用于語音識別。智能門鎖的AI芯片,可以人臉識別等等。 云端AI芯片: 云端AI芯片則是數據中心, 用于云端AI加速,不但可以推理也可以做訓練。例如NVIDA的GPU卡,

2022-01-11 16:23:48 3809

3809

的效率停滯不前。雖說大家都已經察覺到AI開始滲透進EDA工具中,那么現階段的AI,究竟能解決哪些設計上的挑戰呢? 驗證 驗證是芯片設計中最大的挑戰之一,我們已經見識過了價格高昂的專用驗證硬件,以及驗證上云的潮流,這些都足以說

2022-11-08 07:15:09 481

481 當前主流的AI芯片主要分為三類,GPU、FPGA、ASIC。GPU、FPGA均是前期較為成熟的芯片架構,屬于通用型芯片。ASIC屬于為AI特定場景定制的芯片。行業內已經確認CPU不適用于AI計算,但是在AI應用領域也是必不可少。

2023-03-17 11:05:30 1519

1519 近日,芯片巨頭AMD推出全新AI GPU MI300系列芯片,與英偉達在AI 算力市場展開競爭。

2023-07-04 09:45:45 1575

1575

熱點新聞 1、三星計劃為英偉達AI GPU提供HBM3和2.5D封裝服務 據報道,英偉達正在努力實現數據中心AI GPU中使用的HBM3和2.5D封裝的采購多元化。消息人士稱,這家美國芯片巨頭正在

2023-07-20 17:00:02 404

404

AI芯片也被稱為AI加速器或計算卡,即專門用于處理人工智能應用中的大量計算任務的模塊(其他非計算任務仍由CPU負責)。當前,AI芯片主要分為 GPU 、FPGA 、ASIC。

2023-08-03 17:19:11 1816

1816 AI芯片在處理大規模數據和復雜計算任務(例如深度學習算法)時具有更高的計算性能。它們通常集成了多個高性能的計算單元,如GPU(圖形處理器)或專門的神經網絡處理器(NPU)。

2023-08-05 16:11:02 4028

4028

人工智能(AI)芯片和圖形處理單元(GPU)芯片都是現代計算機中使用的重要組件。雖然兩者可以用于處理大規模數據,但它們的設計目的是不同的。在本文中,我們將深入探討兩種芯片之間的區別,以及各種應用。

2023-08-07 17:42:27 3753

3753 ai芯片和gpu芯片有什么區別? AI芯片和GPU芯片是當今比較流行的芯片類型,它們都是為了更好地處理數據而設計的。雖然它們都在處理數據方面有類似之處,但在設計和使用方面還是有很大的區別。 首先

2023-08-08 18:02:28 3616

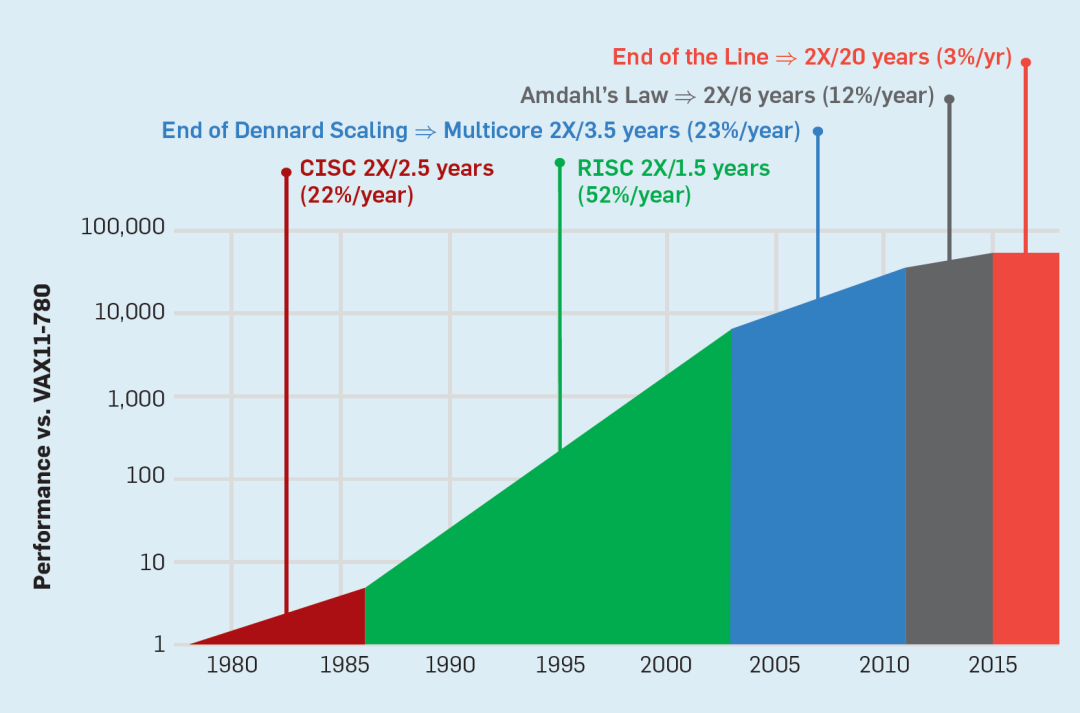

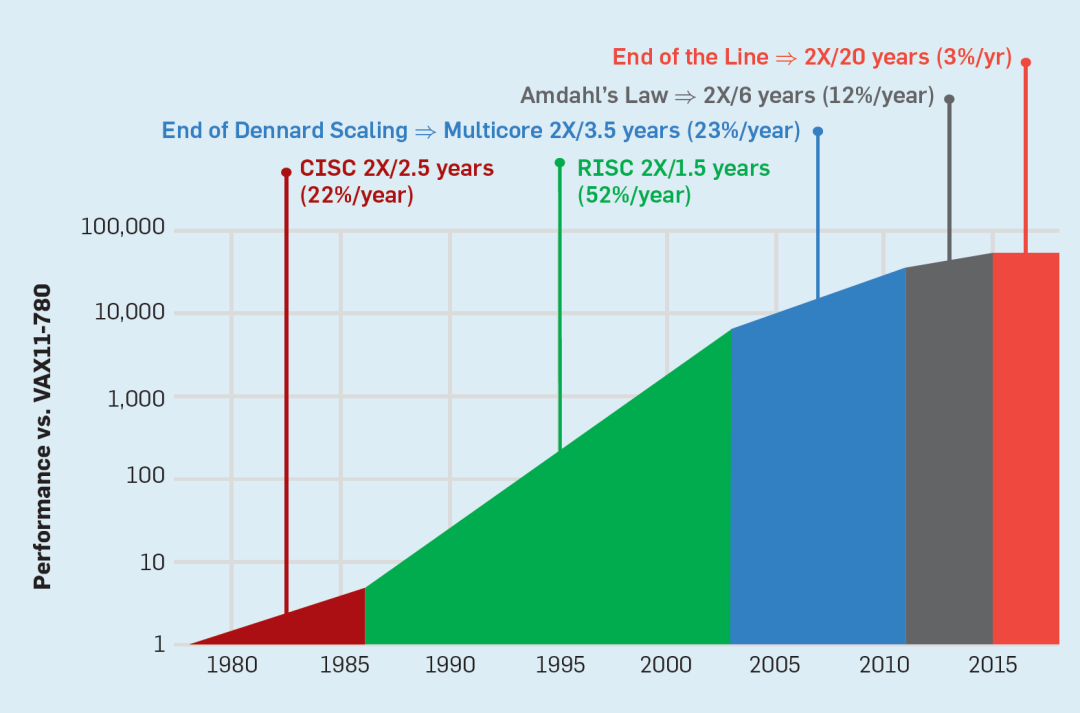

3616 三十年前,CPU 和其他專用處理器幾乎處理所有計算任務。那個時代的顯卡有助于加快 Windows 和應用程序中 2D 形狀的繪制速度,但絕對沒有其他作用。快進到今天,GPU 現已成為整個行業最具主導地位的芯片之一。

2023-08-10 12:19:39 682

682

開發自家的AI芯片,以解決目前依賴Nvidia芯片的問題。由于芯片的高昂成本和供應短缺,OpenAI正在探討多種可能的解決方案,包括開發定制芯片或進行潛在的收購。盡管目前尚未做出最終決定,但CEO Sam Altman將獲取更多AI芯片視為公司的首要任務。他公開抱怨了GPU的稀缺性,Nvidia占據

2023-10-07 20:30:01 344

344

異構專用AI芯片的黃金時代

2023-12-04 16:42:26 225

225

在計算領域,GPU(圖形處理單元)一直是性能飛躍的代表。眾所周知,高端GPU的設計充滿了挑戰。GPU的架構創新,為軟件承接大模型訓練和推理場景的人工智能計算提供了持續提升的硬件基礎。GPU架構

2023-12-21 08:28:00 381

381

該分析師特別指出,英偉達已在AI GPU市場擁有絕對優勢,現階段主流產品H100 AI GPU表現強勁,預計明后年還將推出H200 AI GPU以及Blackwell B100 AI GPU等新品。

2024-03-14 14:36:50 89

89

電子發燒友App

電子發燒友App

評論